De ECB publiceerde onlangs een rapport over digitale geldsystemen, zoals Bitcoins en Linden dollars. Sinds de uitbraak van de financiële crisis is er meer aversie tegen fractioneel bankieren en het ‘beleid’ van centrale banken om meer geld in de economie te pompen. Als gevolg hiervan werden nieuwe initiatieven ontwikkeld, waarvan Bitcoins de meest bekende is. Door de toenemende populariteit van alternatief geld werd ook de aandacht van de ECB getrokken.

In een 55 pagina’s tellend rapport beschijft de ECB (PDF) de opkomst van virtuele valuta als alternatief naast het officiële geld. Het rapport bestaat uit vier gedeeltes, namelijk (1) de historie van geld, (2) de definitie van een digitaal geldsysteem, (3) de werking van Bitcoins en Linden dollars en (4) hoe centrale banken het beste om kunnen gaan met de opkomst van alternatieve digitale geldsystemen.

Het eerste hoofdstuk beschrijft hoe geld zich door de eeuwen heen heeft ontwikkeld van ‘commodity money’ met intrinsieke waarde (gouden, zilveren, koperen muntstukken), naar goud gedekt papiergeld (certificaten en inwisselbaar geld via een goudstandaard) naar ongedekt geld dat uitsluitend op vertrouwen gebaseerd is en dat geen intrinsieke waarde meer vertegenwoordigd. Samen met deze overgang werd geld ook meer gecentraliseerd. Kon iedereen vroeger gouden en zilveren munten slaan, nu is er een centrale bank die toezicht houdt op de geldhoeveelheid en de integriteit (koopkracht) van het geld.

De ECB omschrijft geld in de huidige vorm (euro’s, dollars, enz) in haar rapport als een sociaal contract. Een uitvinding die ontwikkeld is in de evolutie van de maatschappij en die zich goed is afgestemd op de tijdsgeest. Daardoor kennen we vandaag de dag het gemak van digitale transacties via het internet.

Alternatief geld

Maar de komst van het internet heeft ook een goede voedingsbodem gecreëerd voor alternatieve geldsystemen, zoals Bitcoins en Linden dollars (het geld uit Second Life). Dat onderschrijft ook de ECB in haar rapport. Door het internet kunnen individuen met een bepaalde interesse elkaar makkelijker vinden. Sociale netwerken op internet helpen daarbij om nieuwe initiatieven zoals alternatieve geldsystemen van de grond te krijgen. Er zijn natuurlijk veel verschillende vormen van online geld, die de ECB in drie verschillende categorieën onderbrengt.

- Gesloten virtueel geldsysteem: Deze systemen hebben bijna geen koppeling met de reële economie en zijn vaak gekoppeld aan een speciale toepassing. Dit geld blijft in die gesloten omgeving circuleren en kan bijvoorbeeld ingewisseld worden voor virtuele goederen of diensten binnen die omgeving. Een voorbeeld hiervan is het geld in een computerspel als WoW, dat spelers kunnen verdienen door in het spel bepaalde opdrachten te doen. Dit geld kan besteed worden aan virtuele gadgets en attributen die de speler helpen om een hoger level te bereiken.

- Virtueel geld zonder uitstapmogelijkheid: Dit is het type geld dat gebruikers kunnen kopen met officieel geld (euro’s, dollars enz) tegen een vastgestelde wisselkoers. Dit geld blijft in de gesloten online omgeving en kan alleen worden uitgegeven aan zaken binnen die omgeving. Er is hier geen mogelijkheid om uit te treden en de punten weer om te wisselen in ‘echt’ geld. Een voorbeeld hiervan zijn de Credits op Facebook (een Facebook Credit voor $0,10) en de punten die gebruikers kunnen kopen om betalingen mee te verrichten op hun Xbox 360 spelcomputer of Nintendo spelcomputer. Games, video’s en andere extra content kan met dit soort punten gekocht worden.

- Virtueel geld met uitstapmogelijkheid: Gebruikers van dit type virtuele geld kunnen instappen én uitstappen, waarbij de waarde van het geld bepaald wordt aan de hand van vraag en aanbod. De wisselkoers met echt geld als euro’s of dollars zal om deze reden fluctueren. Voorbeelden hiervan zijn Linden dollars (het geld in Second Life) of Bitcoins. Op die laatste gaan we nu verder inzoomen.

Bitcoins

Bitcoin is een digitaal geldsysteem, maar heeft veel eigenschappen gemeen met contant geld. Het werd in 2009 ontwikkeld door een Japanse programmeur die zich Satoshi Nakamoto noemt. Dat is overigens niet zijn echte naam, maar een pseudoniem. Bitcoins werken op basis van het peer-to-peer principe, wat inhoudt dat al het betalingsverkeer op decentraal niveau plaatsvindt en dat er geen centraal punt is waar het digitale geld wordt opgeslagen. Wel is er een centrale database waarin alle bedrijven staan die Bitcoins accepteren als betaalmiddel. Deze lijst bevat een breed scala aan bedrijven met uiteenlopende diensten, zoals kleding, elektronica, boeken, vakanties, enzovoort. Anders dan bij het bij wet bepaalde geld (in ons geval euro’s) is er geen banksysteem dat transacties tussen bankrekeningen regelt en is er geen centrale bank of andere autoriteit die de geldhoeveelheid kan aanpassen. De geldhoeveelheid kan alleen groeien door een activiteit die ‘mining’ wordt genoemd, maar daar komen we later op terug.

Het economische fundament waarop Bitcoins gestoeld is lijkt volgens de ECB afkomstig te zijn van de Oostenrijkse economische school. Die stellen dat centrale banken in combinatie met het fractionele banksysteem stelselmatig crises veroorzaken en daarmee de bedrijfscyclus veroorzaken of versterken. Doordat banken meer kunnen uitlenen dan ze feitelijk hebben wordt een vals beeld gecreëerd van de totaal beschikbare hoeveelheid geld. Een kunstmatig lage rente en overvloedig krediet stimuleert bedrijven en particulieren om meer te investeren en consumeren dan normaal. Dit schept een onbalans in de economie, waarin investeringen worden gedaan die later niet rendabel blijken te zijn. Dit leidt tot een neergaande fase waarin veel verliezen genomen moeten worden.

De manier waarop de totale hoeveelheid Bitcoins gereguleerd wordt lijkt geïnspireerd te zijn op een goudstandaard, zo stelt de ECB. De geldhoeveelheid kan alleen met veel inspanning uitgebreid worden en zal op een gegeven moment een plafond bereiken. Dit geeft een neerwaartse druk op de prijzen in een groeiende economie.

Kopen en verkopen

Nieuwe gebruikers van Bitcoins hebben Amerikaanse dollars nodig om Bitcoins te kunnen kopen. Dat gebeurt via verschillende handelsplatformen, waarvan Mt.Gox de meest bekende is. Omdat gebruikers Bitcoins en dollars in beide richtingen kunnen omruilen is er ook een wisselkoers, die van dag tot dag verschilt op basis van vraag en aanbod fundamenten. Een gebruiker van Bitcoins installeert een programma op zijn of haar computer, waarin de Bitcoins na aankoop opgeslagen worden. Er is geen automatische ‘backup’ van Bitcoins binnen het Bitcoin systeem, wat wil zeggen dat gebruikers geheel zelf verantwoordelijk zijn voor het bewaren van hun saldo. Wordt er op de computer ‘ingebroken’ of crasht de harde schijf, dan is het geld verdwenen en kan er geen aanspraak meer op worden gemaakt. Dit is dus vergelijkbaar met contant geld. Verlies van een bankbiljet of een portemonnee is ook iets waar een bank u niet voor kan compenseren.

Transacties

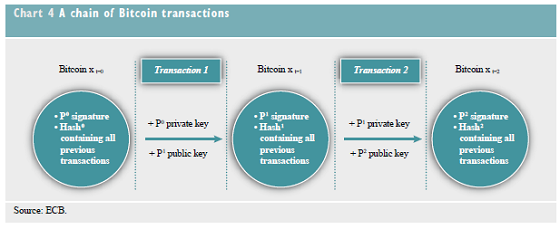

Elke Bitcoin is een soort digitale keten van handtekeningen, die uniek zijn en die niet gekopieerd kunnen worden. Elke gebruiker van het Bitcoins netwerk krijgt twee unieke digitale sleutels, één publieke en één private. Deze sleutel moet de gebruiker ook zelf goed bewaren, want zonder deze sleutel kunnen de Bitcoins die aan die rekening gekoppeld zijn niet meer gebruikt worden. Zodra een betaling wordt verricht in Bitcoins wordt de Bitcoin aangepast met een tijdstempel en wordt automatisch de digitale handtekening van de eigenaar overgezet. Voor elke transactie wordt een bestand uitgezonden in het Bitcoin netwerk, dat geanalyseerd wordt door gebruikers die de rekenkracht van hun computer ter beschikking stellen. Omdat er de nodige processorkracht en tijd vereist is om de authenticiteit van alle transacties vast te stellen worden mensen die hun computer hiervoor vrijwillig ter beschikking stellen beloond. Dat gebeurt door die computers aan het werk te zetten, een proces dat ook wel ‘mining’ genoemd wordt. Door digitale sleutels te kraken kunnen deze computers nieuwe Bitcoins creëren, een proces dat volgens een zeer voorspelbaar patroon zou moeten verlopen.

Transacties binnen Bitcoins gaan via digitale handtekeningen en tijdstempels (Bron: ECB)

Geldhoeveelheid

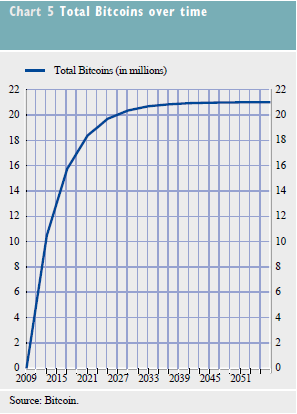

Daarmee komen we gelijk bij het volgende punt, de geldhoeveelheid in het Bitcoin systeem. Deze groeit doordat sommige gebruikers hun computer beschikbaar stellen voor het verifiëren van transacties binnen het netwerk en daarbij ook zoeken naar nieuwe sleutels. De ontwikkelaar van Bitcoins stelt dat de hoeveelheid unieke Bitcoins in omloop zal stijgen in een voorspelbaar tempo, waarbij tegen 2040 een limiet van 21 miljoen bereikt wordt. Dan zal de ‘mining’ activiteit van Bitcoins stopgezet worden en kan er bijvoorbeeld geld verdiend worden aan de transacties. Die zijn nu nog vrijwel overal gratis, door de verwaarloosbare kosten van een internetverbinding en een beetje processorkracht.

Door de opzet van het Bitcoin systeem kan de geldhoeveelheid groeien, maar is er geen manier om plotseling veel meer Bitcoins in omloop te brengen. De vooraf vastgestelde groei van de geldhoeveelheid levert volgens de ECB mogelijk ook problemen op in de toekomst, als veel meer gebruikers het systeem gaan omarmen. Er zou dan zoveel vraag naar Bitcoins zijn dat de waarde van elke Bitcoin toeneemt en dat de prijzen in Bitcoins gaan dalen. Als Bitcoins snel in waarde stijgen zullen mensen minder geneigd zijn om hun Bitcoins te gebruiken voor betalingen en zal de omloopsnelheid dalen. Hierdoor neemt de liquiditeit en bruikbaarheid van Bitcoins als betaalmiddel af en wordt de spaarfunctie mogelijk meer dominant. Bitcoins kent momenteel ongeveer 10.000 gebruikers, die samen 6,5 miljoen Bitcoins bezitten. De geldhoeveelheid kan zich dus moeilijk aanpassen op het aantal gebruikers.

Geldhoeveelheid binnen Bitcoins bereikt limiet van 21 miljoen (Bron: ECB)

Gevaren en problemen

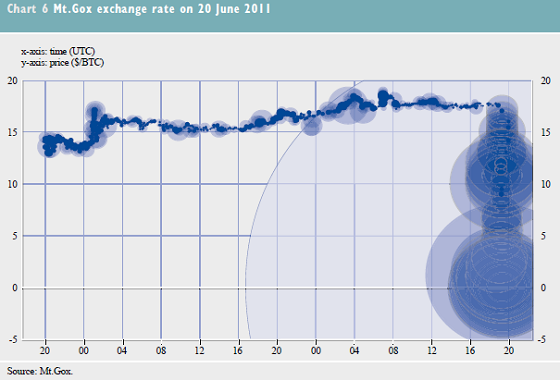

Bitcoins is een privaat initiatief dat niet wordt ondersteund door de overheid en het bankwezen. Daardoor is er ook geen onafhankelijke controle mogelijk op dit systeem en kunnen deelnemers niet beschermd worden tegen fraude en diefstal. Ook het gegeven dat gebruikers zelf hun Bitcoins moeten bewaren op hun eigen computer vormt een obstakel, want het is daardoor kwetsbaarder voor verlies of diefstal. In 2011 werd het Bitcoin netwerk getroffen door een cyberaanval, waarbij één rekening met 400.000 Bitcoins werd ‘overgenomen’. Deze Bitcoins werden vervolgens allemaal op de markt gedumpt in ruil voor ‘echt’ geld, met als gevolg dat de wisselkoers van Bitcoins ten opzichte van de dollar in elkaar klapte. Die ging plotseling van $17,50 per Bitcoin naar $0,01. Toen bleek dat niet het hele systeem, maar slechts één account was gehackt keerde het vertrouwen in Bitcoins langzaam terug.

Koersval Bitcoins na hacken account (Bron: ECB)

Deze problemen horen bij een jong en onvolwassen geldsysteem, dat gebaseerd is op compleet nieuwe fundamenten. Het experimentele karakter van Bitcoins maakt het digitale geld dan ook niet geschikt als spaarmiddel. Het heeft uitsluitend een betaal- en rekenfunctie. Dit jaar werd er ook een rekening van Bitcoins gehackt, waaruit mogelijk vertrouwelijke persoonsgegevens gestolen zijn.

Ook heeft Bitcoins het probleem dat het door haar anonieme opzet (gebruikers hebben alleen een eigen sleutel, geen rekeningnummer met persoonsgegevens die een bank kan opvragen) gebruikt kan worden voor criminele doeleinden zoals het witwassen van geld. Verder wordt wel eens gezegd dat Bitcoins iets weg heeft van een piramidespel, omdat men er alleen uit kan stappen door Bitcoins te verkopen aan een andere deelnemer of een nieuwe toetreder. Dit wekt de suggestie van een piramidespel, waaraan deelnemers niet kunnen ontsnappen. Het speculatieve element zit hem hierbij in het gegeven dat de waarde van het beperkte aanbod Bitcoins zal toenemen als er veel nieuwe deelnemers toetreden tot het netwerk. De waarde van elke Bitcoin zal dan stijgen, waardoor het netwerk ten prooi kan vallen aan speculanten die uitsluitend willen verdienen aan een waardestijging van hun Bitcoins en die niet van plan zijn om ermee te gaan betalen.

Een ander probleem is dat transacties in het Bitcoin netwerk niet ongedaan gemaakt kunnen worden, zoals dat vaak wel mogelijk is in het officiële banksysteem. Het feit dat de maker van Bitcoins niet zijn echte naam maar een pseudoniem gebruikt kan ook als verdacht worden aangemerkt.

Conclusie

De ECB stelt op basis van haar onderzoek dat alternatieve geldsystemen nog geen bedreiging vormen voor de prijsstabiliteit, mits de geldcreatie in het banksysteem op een laag pitje blijft. Verder merkt de ECB op dat virtuele geldsystemen zoals Bitcoins van nature instabiel zijn en nog een beperkte koppeling hebben met de reële economie. De transacties in Bitcoins zijn klein in omvang en er is nog geen breed gedragen steun voor Bitcoins in de maatschappij. Een belangrijk probleem van de virtuele geldsystemen is dat ze niet ondersteund worden door het financiële systeem en dat er geen toezicht op plaatsvindt. Dit stelt gebruikers bloot aan grote risico’s ten aanzien van de liquiditeit van hun vermogen en de veiligheid.

De ECB stelt dat alternatieve geldsystemen een probleem kunnen vormen voor publieke autoriteiten, vanwege de onduidelijke wettelijke bepalingen van virtueel geld als Bitcoins. Het virtuele geld kan gemakkelijk gebruikt worden voor criminele toepassingen. De ECB stelt dat alternatief geld zoals Bitcoins een bedreiging kan vormen voor centrale banken als ze meer tractie krijgen. Als er een incident plaatsvindt in dit alternatieve geldsysteem zal het publiek ook de centrale bank daarop aankijken, wat schadelijk is voor de reputatie.