Spaarrekeningen tot €100.000 worden met 6,75% afgeroomd, voor het bedrag boven die grens wordt 9,9% weggesluisd onder Europees bevel. Het is nog niet eerder vertoond in Europa dat spaarders weer zekerheid wordt ontnomen. In het heetst van de crisis kwamen de Europese landen nog overeen om het depositogarantiestelsel overal gelijk te trekken, om te voorkomen dat spaargeld 'op de vlucht' zou slaan met alle gevolgen van dien.

We zijn een paar jaar verder en nu wordt aan deze (schijn)zekerheid gemorreld. Natuurlijk valt er wat voor te zeggen dat Cypriotische spaarders aangepakt worden, omdat er ook veel zwart geld van rijke Russen geparkeerd staat op het eiland. De EU zou zich ook niet populair hebben gemaakt als ze de eurolanden laten opdraaien voor de verliezen, terwijl de Russische zwartspaarders ontzien worden.

Hoe dan ook, het leed is al geleden. Afgelopen weekend sloten de Cypriotische banken hun deuren, werden bankrekeningen geblokkeerd en waren geldautomaten leeg. Ook het betalingsverkeer werd stilgelegd. De 'bank holiday' die vroeg of laat ergens zou komen is nu een feit geworden in Cyprus. Spaarders kunnen alleen maar naar hun saldo kijken, hun vermogen zit voorlopig gevangen en is niets meer dan een getal op een beeldscherm. Als het goed is gaan de banken in Cyprus dinsdag weer open en is een klein gedeelte van het spaargeld 'weg'. Het is de vraag of de situatie dan verder zal escaleren.

Precedentwerking

Cyprus is maar een klein landje en ook de bailout van ongeveer €17 miljard valt in het grotere geheel reuze mee. Toch schuilt er in de Cypriotische bankencrisis een reëel gevaar. Wat als bezorgde spaarders in andere landen tot het besluit komen dat hun geld op een spaarrekening niet meer veilig is? Als de Europese ministers van Financiën kunnen besluiten dat Cypriotische spaarders gaan meebetalen, waarom zou men in de toekomst dan geen beslag kunnen leggen op een deel van de spaartegoeden van Griekse, Spaanse, Italiaanse of Portugese spaarders?

Het gevaar zit hem erin dat het spaargeld in Europa opnieuw gaat schuiven, een risico dat in het verleden werd geneutraliseerd door in heel Europa €100.000 te garanderen per persoon per bank. Als spaarders elders in Europa eieren voor hun geld kiezen en hun spaargeld gaan opnemen, dan zouden andere banken ook in de problemen kunnen komen. De Trojka (IMF, ECB en Europese Commissie) is ervan overtuigd dat de kosten waar Cypriotische spaarders nu voor opdraaien klein genoeg zijn om escalatie te voorkomen.

De vlucht naar cash: Exter pyramid

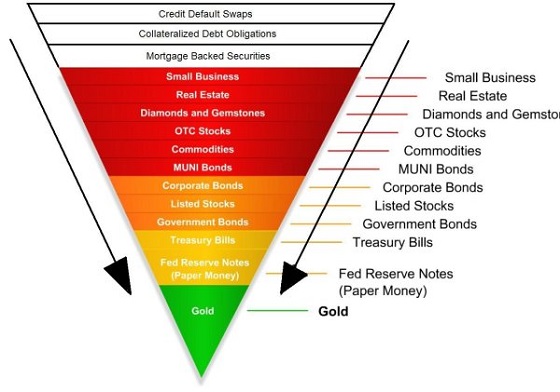

In een schuldencrisis als deze zal kapitaal langzaam maar zeker vluchten richting liquiditeit, waar nodig zelfs contant geld. Econoom John Exter onderzocht hoe kapitaal tijdens een crisis stroomt van de meest abstracte naar de meest fysieke financiële activa. Hij construeerde in de jaren '70 het model van de omgekeerde pyramide, die aangeeft hoe kapitaal in tijden van crisis zal vluchten uit derivaten, herverpakte leningen, grondstoffen en obligaties richting staatsobligaties en papiergeld (en uiteindelijk zal rusten in fysiek goud). Tijdens een deflatoire crisis – zoals we die nu meemaken – zien we hoe kapitaal door de piramide naar beneden zakt richting de meest veilige en meest liquide instrumenten.

Omgekeerde piramide van deflationist econoom John Exter

De vorm van een omgekeerde piramide is functioneel, want het correspondeert met de omvang van de verschillende 'lagen'. De waardering van al het goud in de wereld is tegen de huidige marktprijs minimaal tegenover alle uitstaande staatsobligaties, bedrijfsobligaties, consumentenkredieten, aandelen en hypotheken, om nog maar te zwijgen over de vele tientallen miljarden aan derivaten die vrijwel onzichtbaar boven ons financiële systeem zweven. Ook de hoeveelheid contant geld is maar een fractie van al het geld dat als bankkrediet geschapen wordt en dat misschien nooit in fysieke vorm (muntgeld en briefgeld) in de economie zal circuleren.

Vanuit dit perspectief bezien is de situatie in Cyprus bijzonder riskant. Als spaarders zelfs het vertrouwen in spaarrekeningen gaan verliezen en geld gaan opnemen kan er een run ontstaan op contant geld. Dat geeft een deflatoire druk op het banksysteem die ook in andere landen effect kan hebben.

Dilemma

De muntunie staat voor een ongekende uitdaging. Er zullen in de toekomst meer verliezen verdeeld moeten worden in Europa en het is de vraag hoe we dat op de meest eerlijke manier kunnen doen. De muntunie heeft zich de laatste jaren niet bepaald populair gemaakt onder de Europese bevolking. De spanning tussen de 'sterke' en de 'zwakke' Europese landen vereist een sterke mate van solidariteit, want dit was zeker niet het laatste hoofdstuk in de Europese schuldencrisis.

Vooralsnog lijken de financiële markten rustig te reageren. De euro verloor iets meer dan een procent tegenover de dollar en de goudprijs sprong direct bij de opening van de handel met €20 ounce omhoog tot meer dan €1240 per troy ounce. De grens van $1.600 werd ook doorbroken. De verliezen op Europese beurzen blijven beperkt tot iets meer of minder dan 1 procent.