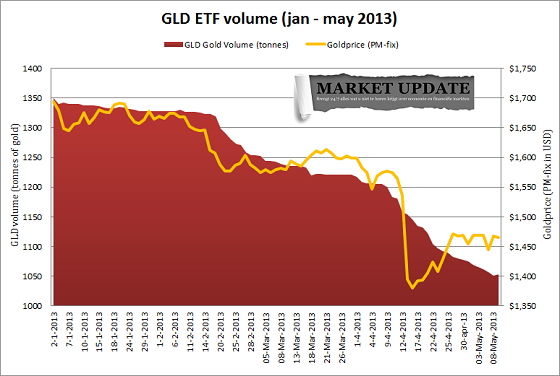

In februari wezen we al op de grote uitstroom van goud uit het GLD ETF en in april plaatste Marketupdate ook een grafiek van deze ontwikkeling. Sindsdien is de goudvoorraad van het ETF verder gezakt van 1.090 naar 1.050 ton. De geactualiseerde versie van de grafiek die we in april al plaatsten ziet er als volgt uit:

GLD volume en goudprijs t/m 9 mei 2013 (Bron: SPDR Gold Shares)

Van 1.350 naar 1.050 ton

De daling van 1.350 naar 1.050 ton goud suggereert een ware exodus van beleggers uit goud. De financiele media kijken naar deze data en zien het als bewijs dat de bull market in goud voorbij is. De goudprijs is namelijk meer dan 23% gedaald ten opzichte van het record van $1.920 per troy ounce in 2011. In euro’s genoteerd stond de goudprijs onlangs ook 20% lager dan het record van ongeveer €1.380, het percentage waarbij men kan spreken van een ‘bear market’. De rally in goud was leuk, maar nu moet men toch echt in de aandelen. “There is no alteative”, zo horen we op RTL-Z. Aandelenbeleggers wereldwijd worden langzaam rijk, terwijl ‘goudbeleggers’ hun wonden likken.

Waarom gaat er goud uit het ETF?

De auteur van het artikel op ‘The Golden Truth’ wijst ons op het feit dat het GLD fonds een beperkt aantal Authorized Participants (AP’s) kent die de mogelijkheid heeft aandelen in het fonds om te wisselen voor fysieke goudstaven. Door een zogeheten ‘basket’ van 100.000 aandelen aan te bieden aan de beheerder van het ETF kan er fysiek goud in de vorm van 400 troy ounce ‘Good Delivery’ baren worden uitgeleverd. Alle andere beleggers die aandelen in het GLD fonds hebben kunnen, ongeacht hun positie, geen aanspraak maken op fysiek goudmetaal.

Wie zijn die Authorized Participants?

Dat zijn een beperkt aantal banken en bookmakers. Volgens de laatste gegevens zijn dat de volgende spelers:

- Barclays

- Citigroup

- Credit Suisse

- Deutsche Bank

- Goldman Sach

- HSBC

- JP Morgan

- Merrill Lynch

- Morgan Stanley

- Newedge (een online bookmaker)

- RBC

- UBS

- Virtu Financial (een online bookmaker voor hedge fondsen)

Als de goudprijs (al dan niet door marktmanipulatie) een daling laat zien, dan genereert dat in de regel een groot aantal verkooporders in het GLD fonds. Dat stelt de hierboven genoemde AP’s in de gelegenheid aandelen GLD over te nemen van beleggers. Hoe groter de prijsdaling, hoe meer aandelen GLD er door beleggers van de hand worden gedaan. De AP’s kopen deze aandelen en wisselen ze met 100.000 stuks tegelijk in voor uitlevering van fysiek metaal.

The Golden Truth rekent voor dat 100.000 aandelen GLD bij de huidige goudprijs een waarde vertegenwoordigt van in totaal $14,2 miljoen. Dat is omgerekend meer dan 9.600 troy ounce (of 0,29 ton) fysiek goud. Sinds het begin van dit jaar is er op deze manier al bijna 300 ton fysiek goud uit het GLD opgevraagd door (een aantal van) de hierboven genoemde AP’s. Op het blog lezen we dat er sinds het begin van dit jaar al bijna 30% van al het goud uit het ETF verdwenen is:

“Since the beginning of the year, roughly 293 tonnes of gold has been drained from GLD, which had 1350 tonnes in it – allegedly – on 12/31/12. Nearly 30% of the total amount of gold that has been drained from GLD occurred in the 3 weeks since the April 16-17 price massacre.”

Waar blijft dat goud?

The Golden Truth schrijft dat veel van de hierboven genoemde AP’s ook ‘bullion banks’ zijn, banken die fysiek goud beheren voor klanten.

“If you look at that AP list above, all of them except the two hedge fund bookies are LBMA “bullion bank” market makers. Unless these bullion banks are keeping the gold for themselves – and if any of them were, it would have to show up in the footnotes of their next 10-Q – that gold is being delivered to buyers of it on the other side.”

Banken hebben dat goud uit het GLD waarschijnlijk niet gekocht om het op hun eigen balans te zetten. Het ligt meer voor de hand dat de banken dit goud hebben vrij gemaakt (van unallocated naar allocated) voor hun klanten. En als we de laatste nieuwsberichten mogen geloven zijn het vooral Aziatische handelaren die de goudstaven kopen. Bloomberg schrijft dat ook India veel goud importeert om aan de binnenlandse vraag te kunnen voldoen.

The Golden Truth schrijft dat India en China samen in 2012 al goed waren voor 1/3 van de wereldwijde vraag naar fysiek goud. De cijfers en de anekdotische verhalen wijzen erop dat de twee landen in 2013 nog meer goud zullen kopen. En dan hebben we het nog niet eens gehad over de toenemende vraag naar goud in andere landen en het gegeven dat centrale banken jaarlijks een paar honderd ton goud uit de markt halen en in de kluis stoppen.

Van ‘unallocated’ naar ‘allocated’ goud

Men zou kunnen denken dat er een plan achter de prijsdaling van goud zit. Door de prijs op de ‘papieren goudmarkt’ met de uitgifte van nieuwe contracten omlaag te drukken kunnen banken meer aandelen GLD uit de handen van kleine beleggers schudden. Die aandelen zijn voor de Authorized Participants letterlijk goud waard, wat ze wisselen die aandelen om voor fysiek metaal. Het fysieke goud van het GLD fonds, dat eerst het onderpand was voor aandelen (unallocated) is nu in de handen gekomen van de bullion banks en hun klanten (allocated). Het is mogelijk dat de goudbaren die eerst bij het GLD fonds hoorden inmiddels verscheept naar de Aziatische markt of in de handen van vermogende particulieren of centrale banken zijn belandt.

In dat kader past onderstaande cartoon van Merk Investments.