De Federal Reserve overweegt een nieuwe vorm van monetaire verruiming. Twee economen van de Amerikaanse centrale bank schreven nieuwe papers, waarin ze pleiten voor een versoepeling van het opkoopprogramma. Zo moeten banken zelf de mogelijkheid krijgen om staatsobligaties om te wisselen voor reserves en vice versa. Dit betekent dat de centrale bank in goede tijden sneller haar balanstotaal kan terugdringen, terwijl banken in onzekere tijden makkelijker staatsobligaties met de centrale bank kunnen ruilen voor nieuwe reserves.

Deze nieuwe vorm van QE wordt door de centrale bank uitgelegd als een instrument om het balanstotaal van de Federal Reserve sneller af te bouwen, maar het werkt natuurlijk ook de andere kant op. Het zou namelijk betekenen dat de centrale bank op ieder gewenst moment banken van liquiditeit kan voorzien en niet alleen in tijden van crisis. Een gevaarlijke ontwikkeling, omdat beleggers dan niet meer goed kunnen inschatten of de financiële markten zelfstandig kunnen blijven opereren. Het kan een vals signaal van liquiditeit afgeven, omdat de centrale bank dan garant staat als ‘lender of last resort’.

Tijdens eerder stimuleringsprogramma’s bepaalde de Federal Reserve de omvang en de timing van haar opkoopprogramma, maar bij dit nieuwe voorstel komt het initiatief bij de banken te liggen. Zij kunnen dan op ieder gewenst moment staatsobligaties omwisselen voor reserves en omgekeerd. Het is een marktgedreven vorm van quantitative easing, dat in tijden van crisis zeer onvoorspelbare effecten kan hebben.

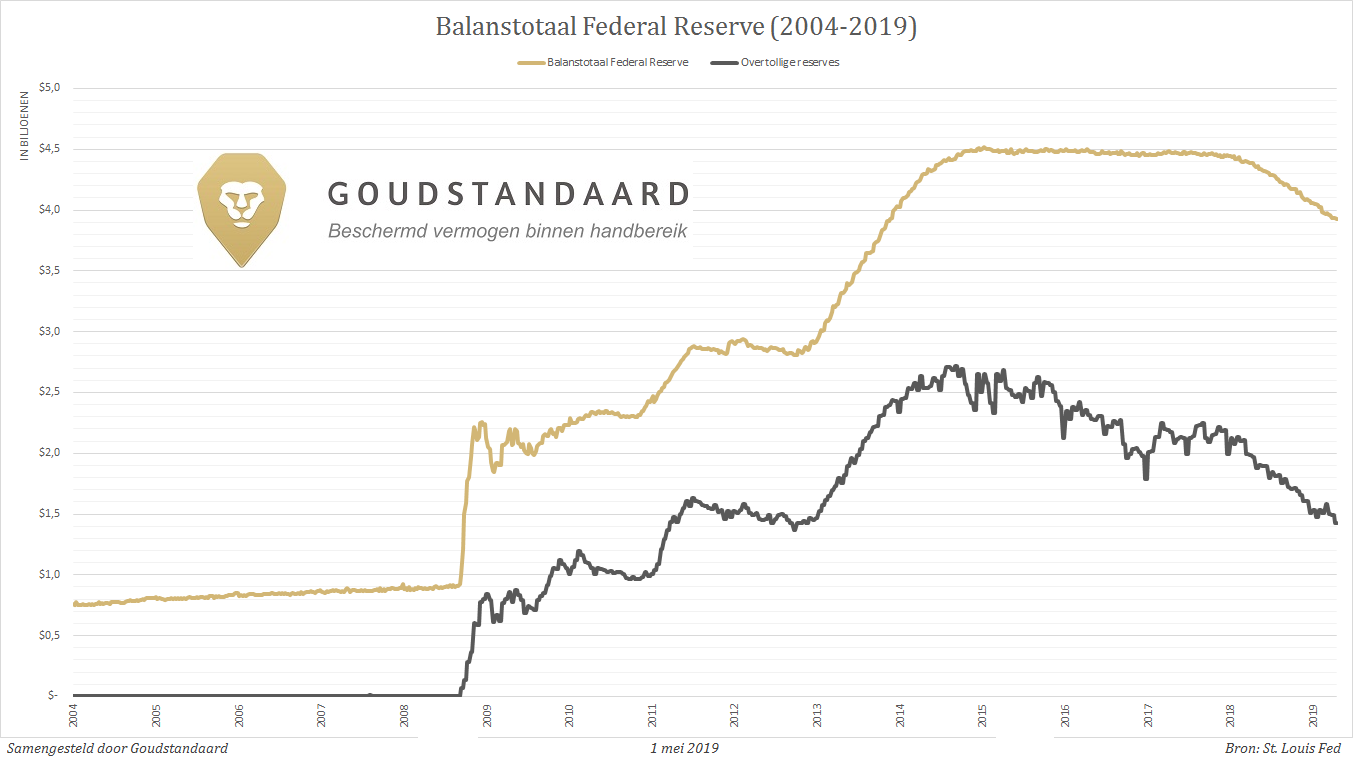

Balanstotaal Federal Reserve sinds 2004

Federal Reserve verliest de controle?

De Federal Reserve begon in 2017 met het afbouwen van haar balanstotaal, door een deel van het schuldpapier op de balans niet opnieuw door te rollen. Tot op heden heeft de centrale bank op die manier haar balans met bijna $500 miljard weten terug te brengen tot ongeveer $4 biljoen.

Deze ontwikkeling liep parallel aan de oplopende spanningen in het financiële systeem, maar was niet de belangrijkste oorzaak voor de plotselinge crisis. Toen de dollarliquiditeit eind vorig jaar opdroogde zorgde dat voor een acute stress op de financiële markten. De Federal Reserve besloot daarom af te zien van de geplande renteverhoging. Ook werd besloten om met ingang van september te stoppen met het afbouwen van de balans. De laatste geruchten wijzen nu op een renteverlaging bij de Amerikaanse centrale bank.

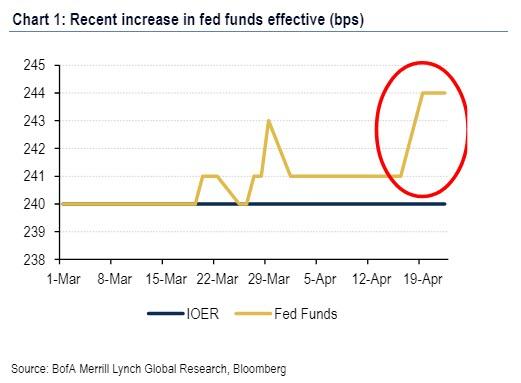

Ook opvallend is dat de effectieve Federal Funds rate al een paar weken hoger is dan de rente die de centrale bank betaalt over de overtollige reserves (Interest on Excess Reserves). De rente op overtollige reserves is een instrument dat de centrale bank gebruikt om de rente binnen de door haar gewenste bandbreedte te houden. Volgens Sander Boon van Geotrendlines kunnen we hieruit afleiden dat dit beleidsinstrument van de Federal Reserve niet meer naar behoren werkt.

“De Interest on Excess Reserves wordt door de Fed gepresenteerd als een renteplafond. Het is dus opmerkelijk dat de Fed Funds zich al een tijdje boven het plafond bevindt. Het duidt erop dat de Federal Reserve geen echte controle meer heeft over de korte rente.”

Federal Funds rate ligt al weken hoger dan rente op overtollige reserves (Bron: Bank of America Merrill Lynch, Bloomberg)

Dit artikel verscheen eerder op Goudstandaard