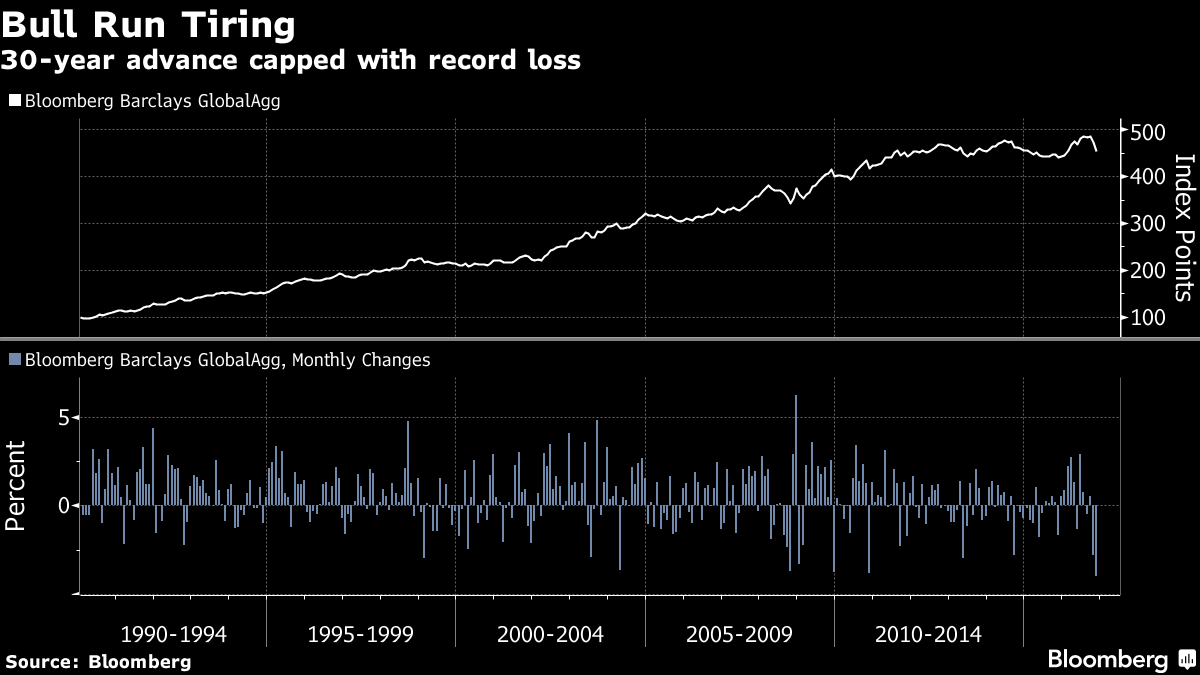

In november verdampte er meer dan $1,7 biljoen aan waarde uit de obligatiemarkt, waarmee een einde lijkt te komen aan een lange opwaartse trend in staatsobligaties. De Bloomberg Barclays Global Aggregate Total Return Index verloor de afgelopen maand 4% van haar waarde, de grootste maandelijkse daling sinds 1990.

Door de verwachting van een renteverhoging en een oplopende inflatie in de Verenigde Staten en door toenemende politieke onzekerheid in de Eurozone verschuift de voorkeur van beleggers meer van obligaties richting aandelen. Ook het voornemen van Trump om honderden miljarden te investeren in infrastructuur maakt aandelen van bedrijven aantrekkelijker dan obligaties.

Volgens Bloomberg haalden beleggers in de eerste twee weken na de Amerikaanse presidentsverkiezingen in totaal $10,7 miljard aan vermogen weg uit Amerikaanse obligatiefondsen, de grootste uitstroom sinds 2013. Toen maakte de Federal Reserve haar plannen bekend om het QE-programma geleidelijk af te bouwen.

Meer dan $1,7 biljoen verdampt uit staatsobligaties (Bron: Bloomberg)

Stijgende rente

Omdat beleggers minder waarde toekennen aan staatsobligaties stijgt het effectieve rendement, de zogeheten yield. Bereikte de obligatie-index van Bloomberg in juli nog een historisch dieptepunt van 1,07%, eind november was die al gestegen tot 1,61%. De rente op Amerikaanse 10-jaars leningen, de zogeheten ‘Treasuries’, steeg deze week naar 2,45%, het hoogste niveau in 17 maanden. Dat is een procentpunt meer dan begin juli, toen beleggers genoegen namen met een yield van minder dan 1,4%.

Bij een stijgende rente daalt de waarde van obligaties die tegen een lagere rente zijn uitgegeven. Hoe dichter die rente bij nul ligt, hoe groter de impact is van een rentestijging. Een goed voorbeeld hiervan is de Italiaanse 50-jaars staatslening die begin oktober werd uitgegeven. Deze staatslening is door de stijgende rente al meer dan 15% in waarde gedaald, een domper voor de pensioenfondsen en institutionele beleggers die dergelijke langlopende leningen kopen.