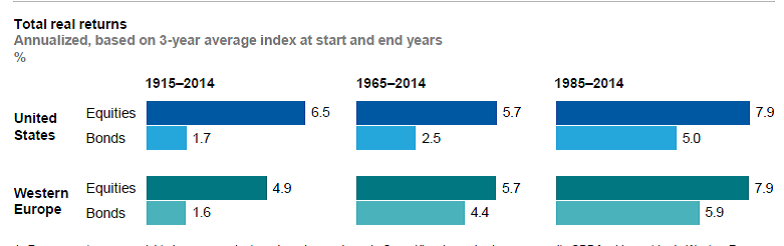

Wie de afgelopen dertig jaar belegd heeft, die heeft daar gemiddeld genomen zoete vruchten van geplukt. De rendementen over de periode 1985 – 2014 waren historisch gesproken hoog, hoger dan de gemiddelde rendementen over de afgelopen 50 of 100 jaar. Het totale rendement op aandelen over de afgelopen dertig jaar bedroeg zowel in de Verenigde Staten als in Europa 7,9%. Dat was respectievelijk 1,4 en 3 procentpunt boven het honderdjarig gemiddelde. Ook obligaties rendeerden behoorlijk, met 5% in de VS en 5,9% in Europa. Voor de VS was dat 3,3% boven het langjarig gemiddelde en voor Europa 3%. Als we de consultants van McKinsey moeten geloven, dan zijn die gouden tijden voorbij en komen ze voorlopig ook niet terug.

Rendement beleggen in de VS en Europa (Bron: McKinsey)

Gunstige factoren

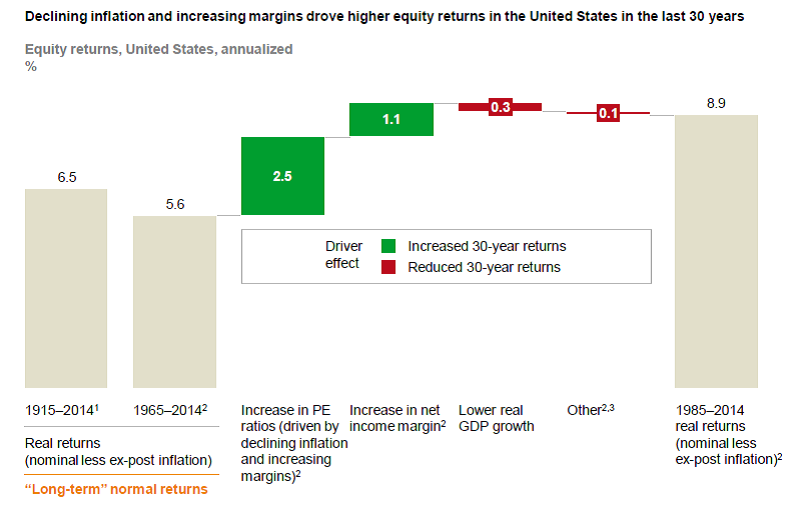

McKinsey gaat er vanuit dat in de afgelopen 30 jaar een aantal fundamentals samenkwamen, waarvan de effecten nu nagenoeg uitgewerkt zijn. De belangrijke factor was de daling van de inflatie die in de jaren tachtig van de vorige eeuw inzette. Door de daling van de inflatie konden koers-winstverhoudingen omhoog. Daarnaast kon de payout ratio voor dividenden omhoog, van gemiddeld 57% over de laatste vijftig jaar naar 67% over de laatste dertig jaar.

Een tweede factor van belang was de daling van de reële rente wereldwijd met 4,5% tussen 1980 en 2015. In de ontwikkelde markten was de rentedaling nog sterker. Tussen 1981 en 2009 daalde de rentevergoeding op 10-jaars schatkistpapier van gemiddeld 8,6% naar 1,7%. Door de dalende rente nam de neiging om te sparen alleen meer toe. Het spaaroverschot nam in die jaren ook sterk toe door de snelle groei van het aantal werkenden in de wereld. Vanuit de Opkomende Markten stroomden de overschotten naar de Westerse financiële markten.

De derde factor van belang is het samenvallen van gunstige demografische ontwikkelingen met een gezonde productiviteitsstijging. De afgelopen dertig jaar groeide de wereldeconomie met gemiddeld 3,3%. Ongeveer 48% van die stijging was te danken aan de sterke groei van de beroepsbevolking in deze jaren. De overige 52% is te danken aan de productiviteitsstijging. Die stijging is toe te schrijven aan een waaier van factoren, zoals toenemende automatisering, maar ook de integratie van steeds meer landen in de wereldeconomie. Daardoor moesten al snel minder productieve manieren van werken het veld ruimen voor de productievere.

De vierde en laatste gunstige factor was die van de sterke stijging van de bedrijfswinsten. Die stegen van 7,6% van het wereldwijde bbp in 1980 naar 9,8% in 2013. Dat is een stijging van bijna 30%!

Jaarlijks rendement op aandelen in de VS (Bron: McKinsey)

‘Gouden tijden’ voor beleggen zijn voorbij

Volgens McKinsey loopt deze unieke combinatie van positieve factoren ten einde. Dat betekent dat rendementen de komende jaren lager komen te liggen dan in de periode 1985 – 2014. Zo is het onwaarschijnlijk dat de reële rente en de inflatie nog fors verder kunnen dalen. Juist die dalende rente en inflatie waren de belangrijkste drijvers van de mooie beleggingsrendementen.

Ook aan de gunstige demografische ontwikkeling is nagenoeg een einde gekomen. De komende jaren staan in het teken van de vergrijzing en ontgroening. Het aantal werkenden zal, Afrika uitgezonderd, nog amper groeien of zelfs gaan dalen. Dat betekent dat de komende decennia de groei uit de productiviteitsstijging moet komen. En die bedroeg de afgelopen vijftig jaar gemiddeld 1,8%. Een verdere stijging om het ontbreken van de nodige handjes lijkt niet logisch!

Tenslotte heeft de groei van de bedrijfswinsten waarschijnlijk ook zijn beste tijd gehad. Westerse bedrijven, die het meest profiteerden van de wereldwijde groei, zien hun omgeving snel veranderen, c.q. verslechteren. Nieuwe concurrentie betreedt het speelveld in de vorm van bedrijven uit de opkomende markten.

Daarnaast valt te vrezen dat de huidige Tech giganten disruptieve technologieën zullen ontwikkelen die een deel van de winst van bedrijven overhevelt van bedrijf naar consumenten. Tenslotte krijgen de multinationals meer concurrentie te verduren van het MKB dankzij de aanwezigheid van online platforms zoals Alibaba, eBay en Amazon.

Twee scenario’s

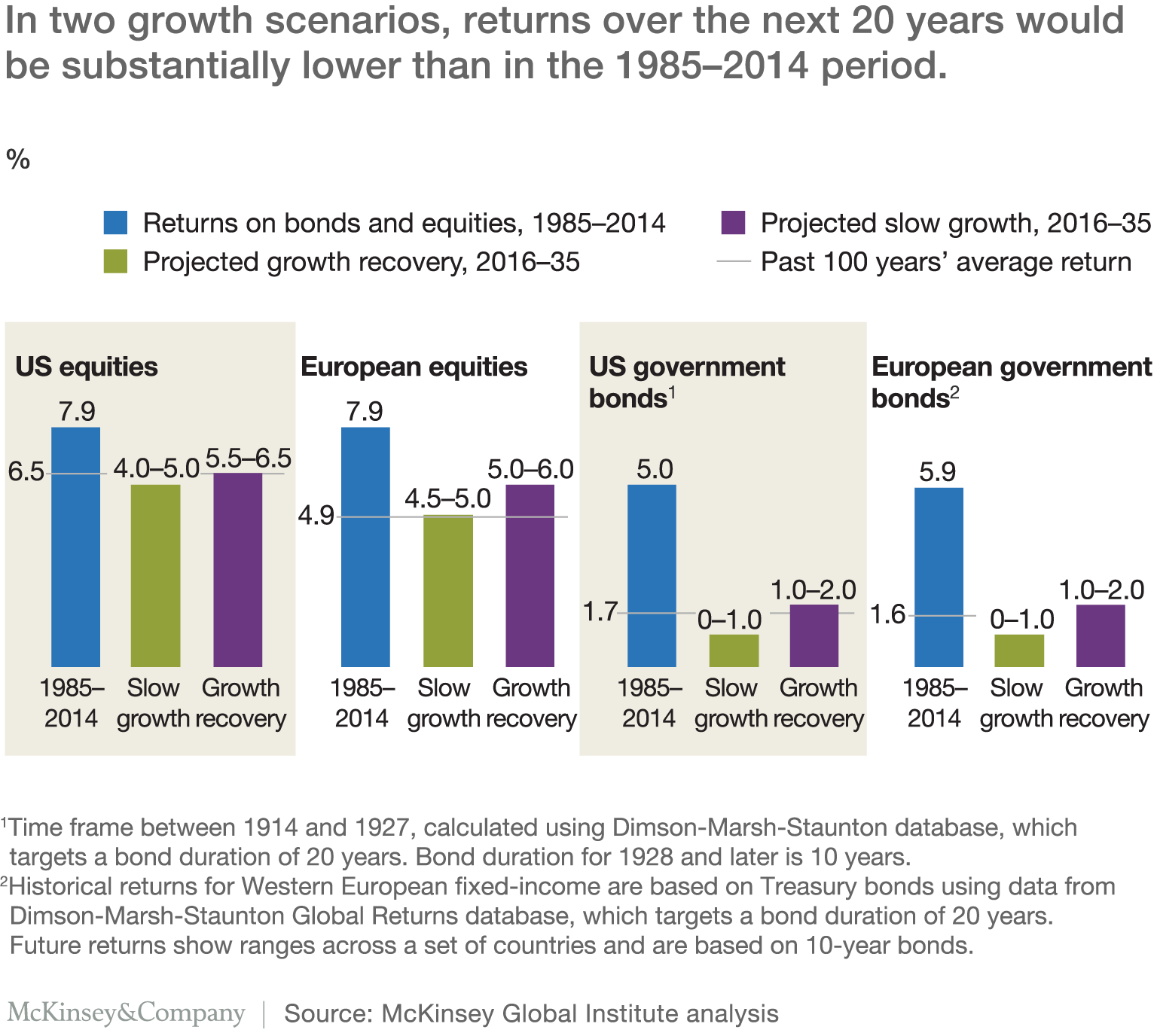

Wat mag de belegger de komende twintig jaar terug verwachten van zijn investeringen en beleggingen? McKinsey heeft twee scenario’s ontwikkeld. De eerste is dat de huidige lage groei de komende twintig jaar aanhoudt. Dat betekent voor bijvoorbeeld de Verenigde Staten een gemiddelde groei van 1,9%, een rente van 2% – 3,5%, een lage inflatie van 1,6% en een groei van de productiviteit van jaarlijks 1,5%. In dit scenario daalt het totale rendement op aandelen naar 4% – 5% tegen 7,9% over de afgelopen 30 jaar.

In het tweede scenario verbetert de groei naar 2,9% dankzij technologische vooruitgang. Maar zelfs bij dit groeiscenario blijven de rendementen met 5,5% – 6,5% achter bij die uit het recente verleden.

Rendement zal de komende twintig jaar aanzienlijk lager uitvallen (Bron: McKinsey)

Welbeschouwd zitten we al in de eerste magere jaren van de sombere scenario’s van McKinsey. Als de consultants gelijk krijgen. Dan kan dat grote gevolgen hebben voor niet alleen de traditionele vermogensbeheerder, maar zeer zeker voor bijvoorbeeld pensioenfondsen en verzekeraars. Het is dus tijd om zich geducht achter de oren te krabben en een nieuw beleid te ontwikkelen!

Cor Wijtvliet

Bron: McKinsey Global Institute, Diminishing Returns: Why Investors may need to lower their expectations (May 2016)

Deze bijdrage is mogelijk gemaakt door Beurshalte

Dagelijks publiceert Beurshalte nieuwsbrieven en columns van leden van de redactie en van gastauteurs over de wereld van beleggen en alles wat ermee samenhangt. Daarnaast publiceert beurshalte wekelijks een nieuwsbrief met unieke inhoud over relevante beleggingsthema’s. Belangstellende lezers kunnen een gratis abonnement nemen. Als u geïnteresseerd bent, kunt u zich hier aanmelden!

Disclaimer: Bovenstaand artikel is geen professioneel beleggingsadvies en het is ook geen uitnodiging om te gaan beleggen. Beleggen brengt kosten en risico’s met zich mee. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Het artikel is louter de persoonlijke mening van de auteur.