De afgelopen week kwam er veel macro-economisch nieuws voorbij, maar dat nieuws kreeg weinig vat op de goudprijs en de aandelenkoersen. Woensdag zakten de prijzen van goud en zilver weg toen het ADP banencijfer bekend werd gemaakt. De schatting van 119.000 nieuwe banen in april stelde beleggers teleur en werd door sommige handelaren kennelijk aangegrepen als een goed moment om goud en zilver in de verkoop te doen. De goudprijs zakte ongeveer 1,5% en de zilverprijs ging die middag 3% onderuit.

De daling was van korte duur, want nog diezelfde dag gaven de FOMC notulen de koersen van goud en zilver een zetje naar boven. Beanke gaat door met het maandelijks aankopen van $85 miljard aan schuldpapier en voegde daaraan toe dat meer verruiming mogelijk is als de omstandigheden daarom vragen. Donderdag schoten de prijzen van goud en zilver verder omhoog, nadat de ECB een verlaging van de rente bekendmaakte.

Goudprijs in € per troy ounce (Bron: Goudstandaard)

Zilverprijs in € per kilo (Bron: Goudstandaard)

Weinig inflatie

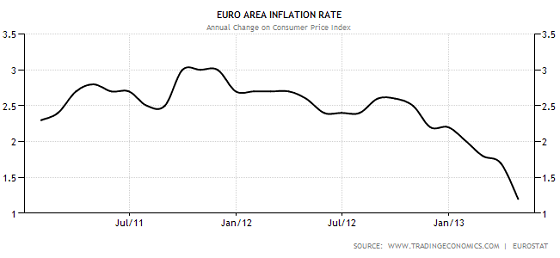

Het ruime monetaire beleid van centrale banken heeft totnogtoe niet gezorgd voor een oplopende inflatie, integendeel. In de VS, het Verenigd Koninkrijk, de Eurozone en Japan zien we de laatste tijd juist een daling van de officiële inflatie. Het gemiddelde prijspeil gaat, ondanks het soepele monetaire beleid van centrale banken, nog maar nauwelijks omhoog. Zelfs de uitspraak van Fed-voorzitter Beanke om de rente nog tot ver in 2015 laag te houden en de intentie van de Japanse centrale bank om de geldhoeveelheid in twee jaar te verdubbelen heeft bijna geen effect op de prijzen van goederen en diensten in de economie.

Misschien is dat ook wel de reden dat het rendement op goud de afgelopen twee jaar zo laag geweest is. Jaren achtereen steeg de goudprijs met dubbele cijfers, maar daar is sinds 2012 geen sprake meer van. De prijs is dit jaar alleen nog maar gezakt, zelfs in Japanse yen (-0,1%) !

Inflatie loopt terug in de VS…

… de Eurozone….

… het Verenigd Koninkrijk….

… en zelfs in Japan

Goud en deflatie

Eigenlijk is deflatie de natuurlijke reactie op een schuldencrisis. Bedrijven en particulieren worden terughoudend met het doen van investeringen en grote uitgaven en daarom lenen ze ook minder. Tegelijkertijd worden schulden afgebouwd. Een daling van de consumptieve bestedingen zet de prijzen van consumptiegoederen onder druk, terwijl een afnemende vraag naar hypotheken de huizenprijzen onder druk zet.

De uitspraak ‘cash is king’ is zeker van toepassing in een deflatoire omgeving, maar geldt dat ook voor goud? Over het algemeen zorgt deflatie voor een vlucht in de meest liquide financiële activa. Dat zijn niet alleen cash en staatsobligaties, maar ook goud. Waar industriële metalen en zogeheten ‘soft commodities’ goedkoper worden in een deflatoire depressie weet goud haar waarde veel beter te behouden. De prijs kan weliswaar dalen, maar veel minder hard dan de prijzen van grondstoffen. Daardoor neemt de koopkracht van goud ook onder deze omstandigheden toe.

In het boek The Golden Constant (publicatie in 1977, herzien in 2009) van Roy W. Jastram lezen we dat de prijs van grondstoffen, uitgedrukt in goud, steeds omlaag ging in periodes van deflatie. Goud wist haar koopkracht te behouden en beschermt het vermogen dus in tijden van inflatie en deflatie.

Fysiek goud verdient daarbij de voorkeur boven claimbewijzen op goud, omdat alleen bezit van het fysieke metaal het tegenpartij risico uitsluit. Met een papieren positie in goud loopt u het risico dat u alleen kunt uitstappen in ander papier (valuta), waarmee u in feite geen valutarisico afdekt. Zelfs de topman van de CME Group, Terrence Duffy, wees afgelopen week op de bijzondere waarde van gouden munten ten opzichte van goudmijnaandelen en goudcontracten.