De kosten om goud te lenen, de zogenaamde ‘lease rates’, stegen afgelopen week naar een niveau dat we sinds de val van Lehman Brothers in 2008 niet meer gezien hebben. Een scherpe daling of een negatieve lease rate betekent dat de bereidheid om goud uit te lenen voor dollars afneemt, een indicatie van krapte in de fysieke goudmarkt.

De Gold Forward Offered Rate (GOFO) is samengesteld uit twee componenten. Enerzijds de kosten om dollars te lenen en anderzijds de kosten om goud te lenen. Als de lease rate plotseling wegzakt of in negatief terrein komt wijst dat op spanning in de fysieke goudmarkt. Men is bereid geld bij te leggen om dollars te ‘swappen’ voor goud.

Normaal gesproken is de GOFO positief (een hogere rente op het lenen van dollars dan op het lenen van goud) en dient het goud slechts als onderpand voor de lening. Over de lening dient nog steeds rente betaald te worden, maar door er goud tegenover te stellen is dat een zeer lage rente.

Backwardation

Sinds het uitbreken van de financiele crisis in 2008 is de lease rate sterk omlaag gegaan, omdat men een hogere compensatie begon te eisen voor het uitlenen van goud. Dit jaar is de markt verder onder druk komen te staan, gezien de ontwikkeling van de Gold Forward Offered Rate (GOFO). Onderstaande grafiek laat zien dat de kosten om goud te lenen dit jaar opnieuw zijn toegenomen en dat de markt momenteel meer rente vraagt voor het uitlenen van goud dan voor het uitlenen van dollars. Een zeldzaam verschijnsel dat in de afgelopen twintig jaar maar een paar keer is voorgekomen.

Goud lenen is momenteel duurder dan dollars lenen

Op het blog van goudanalist Victor the Cleaner wordt deze ontwikkeling verder toegelicht aan de hand van een voorbeeld. Een vertaling van een passage:

“We kunnen de swap nabootsen door goud te verkopen op de spotmarkt en een contract op toekomstige levering van goud (future) te kopen. In de tussentijd kunnen we over het geld beschikken en het gebruiken voor andere doeleinden (afgezien van de marge die ingelegd moet worden om een goudfuture vast te houden)”

Victor the Cleaner schrijft dat de GOFO onder normale omstandigheden positief is. Directe levering van goud is daarbij goedkoper dan toekomstige levering. Maar sinds kort geeft de markt een duidelijke voorkeur aan directe levering boven een toekomstige levering van goud.

Run op de bullion banks?

De sterke voorkeur voor directe uitlevering van goud zet de goudmarkt verder onder druk. Het is inmiddels bekend dat er op papier veel meer goud beloofd kan worden via zogeheten ‘unallocated accounts’. De daadwerkelijke hoeveelheid fysiek goud is maar een fractie van het goud dat verhandeld wordt op de termijnmarkt en de lease markt. De situatie in de goudmarkt is in zekere zin te vergelijken met fractioneel bankieren. Op basis van vertrouwen verhandelt men het veelvoud van de onderliggende waarde.

Wanneer een bullion bank op korte termijn een grote hoeveelheid goud moet lenen komt er een neerwaartse druk op de GOFO. Dat proces kan zichzelf versterken als er meer fysiek goud opgevraagd wordt uit bullion banks.

Goudvoorraad JP Morgan en Brinks

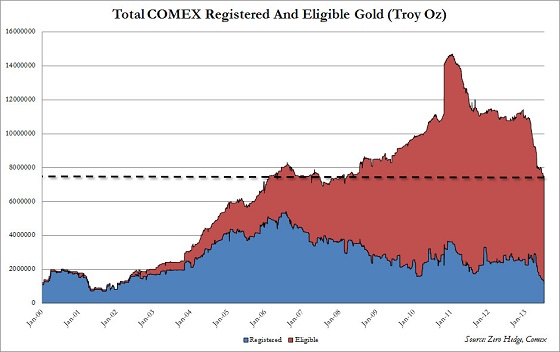

Dat het op de achtergrond rommelt in de goudmarkt blijkt onder meer uit de krimpende goudvoorraden van bullion banks. Uit de kluis van JP Morgan is alleen dit jaar al bijna driekwart van al het goud weggehaald en Brinks verloor in één dag een kwart van haar Comex goudvoorraad. De totale goudvoorraad van de Comex is door een toename in fysieke uitlevering weer teruggekomen op het laagste niveau sinds 2006.

JP Morgan heeft dit jaar een groot deel van haar goud uitgeleverd (Bron: Zero Hedge)

De totale goudvoorraad van alle bullion banks samen is terug op het niveau van 2006 (Bron: Zero Hedge)

GLD

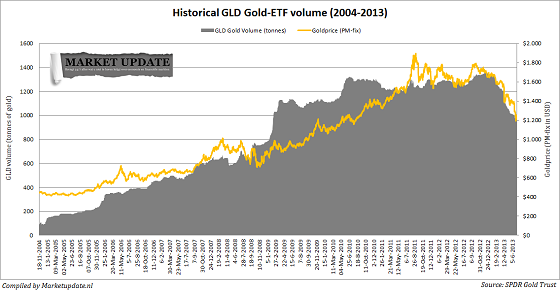

Niet geheel toevallig heeft ook het GLD-fonds dit jaar veel goud verloren. De aandelen van het goud-ETF die gefrustreerde beleggers van de hand deden werden massaal opgekocht door de grote banken en brokers. Alleen deze selecte groep ‘Auhorized Participants’ heeft de mogelijkheid om aandelen van het ETF in te ruilen voor goud. Uit dit beleggingsinstrument wisten de banken alleen in 2013 al meer dan 400 ton goud los te weken!

Ontwikkeling goudvoorraad GLD ETF sinds 2004

3 gedachten over “Goud in backwardation!”

“De kosten om goud te lenen, de zogenaamde ‘lease rates’, stegen afgelopen week naar een niveau dat we sinds de val van Lehman Brothers in 2008 niet meer gezien hebben. Een scherpe daling of een negatieve lease rate betekent dat de bereidheid om goud uit te lenen voor dollars afneemt, een indicatie van krapte in de fysieke goudmarkt.”

Als deze statements juist zijn, zou een stijging van de lease rates betekenen dat de bereidheid om goud uit te lenen voor dollars toeneemt.

Zijn de lease rates in de afgelopen weken gestegen of gedaald?

Sorry als ik het niet helemaal begrijp en bedankt alvast voor de opheldering.

rosenfield op 17 oktober 2013 om 09:49 schreef:

Geachte Frank,

Gisteren heb ik geken naar een filmpje waarin ene Karen Hudes werd geintervieuwd.

Zij bekleedde een hoge functie bij de wereldbank begrijp ik.

Deze beweerde dat er op hawaii nog geheime goudopslagen bestaan.

Zelfs enorme hoeveelheden.

Zelf denk ik dan dat het een fabel is, ware het niet dat een voormalig GATA functionaris hetzelfde beweert op het internet in een intervieuw met greg hunter van usa watchdog.com

Daar zou ik graag meer van weten omdat het niet goed voelt.

Zou U daar iets over willen zeggen?

Sorry voor mijn late reactie. Ik moet eerlijk zeggen dat ik niet geloof in dat verhaal van de geheime goudvoorraad. Het is niet echt logisch om zoveel goud achter te houden voor de markt, daarmee wordt geen enkel doel gediend. En mocht het waar zijn, hoe belangrijk is dat dan voor de goudprijs?

Dit artikel vond ik erg interessant: http://fofoa.blogspot.nl/2013/06/black-gold-massive-hoards-hidden-for.html