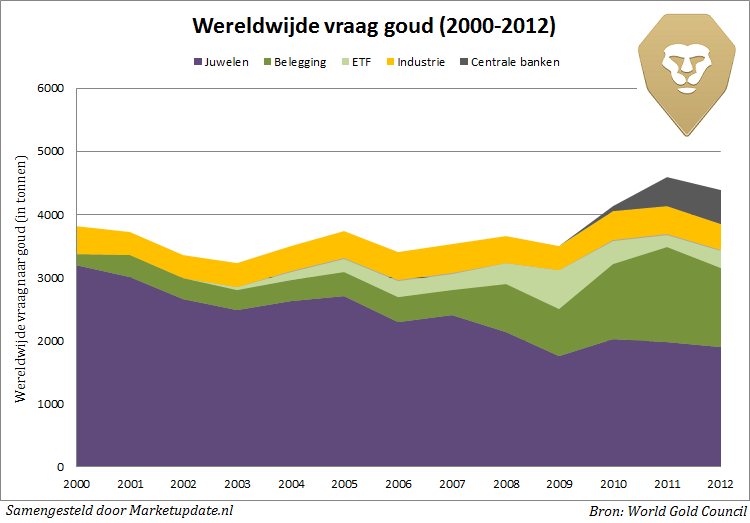

Goudstandaard publiceerde gisteren twee grafieken die de vraag en het aanbod op de goudmarkt in kaart brengen. De grafieken zijn gebaseerd op cijfers uit de jaarverslagen van de World Gold Council en gaan terug tot het jaar 2000. De grafieken laten zien dat de goudmarkt toen heel ander in elkaar zat dan nu. In 2000 bedroeg de vraag naar beleggingsgoud (zoals munten en baren) slechts 166 ton, omgerekend 4,35% van de totale vraag naar goud in dat jaar. De markt voor juwelen was veel bepalender voor de goudmarkt, want bijna 84% van alle vraag kwam toen uit deze hoek.

Beleggers kopen meer goud

Anno 2012 kopen beleggers veel meer fysiek goud, direct in de vorm van munten en baren of indirect in de vorm van goud-ETF’s. Van de totale vraag naar goud namen beleggers en spaarders vorig jaar 35% voor hun rekening. Daarmee wordt de goudmarkt in toenemende mate bepaald door particulieren die fysiek goud zien als bescherming van hun vermogen of als interessant beleggingsobject. In twaalf jaar tijd is het aandeel van juwelen in de totale vraag naar goud bijna gehalveerd, van bijna 84% naar iets meer dan 43%. De grafieken van Goudstandaard laten ook zien dat de totale vraag naar goud wat is toegenomen, maar dat de productie slechts in beperkte mate is opgeschroefd.

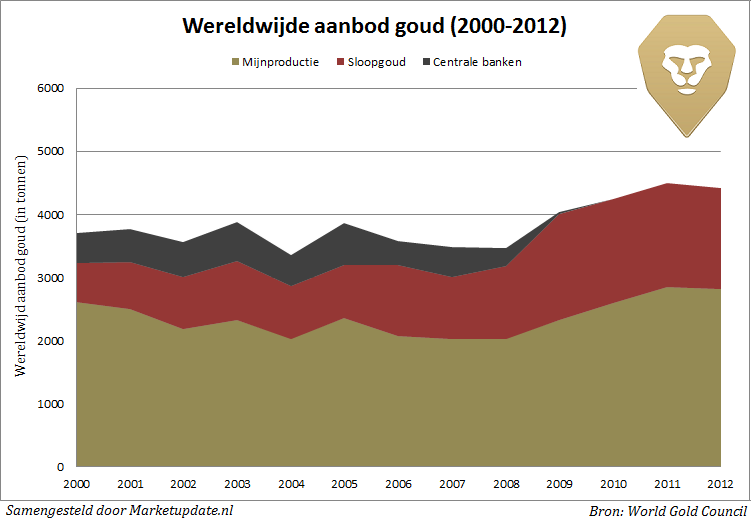

Wereldwijde aanbod goud vanaf 2000 (Bron: Goudstandaard)

Centrale bank kopen goud

De toenemende vraag naar goud komt ook uit de hoek van centrale banken. Tot en met 2009 verkochten centrale banken ieder jaar nog honderden tonnen goud, maar sindsdien wordt er netto juist steeds meer goud gekocht. Europese landen stopten in 2009 met de verkoop van goudvoorraden (zie dit bericht) en rond dezelfde tijd begon China veel meer goud te verzamelen. Doordat centrale banken meer goud kopen komt er ook meer druk op de fysieke goudmarkt te staan. Goudmijnen verlichten de druk, al hebben ze moeite om hun goudproductie verder op te schroeven.

Goudmarkt meer afhankelijk van sloopgoud

Het wegvallen van centrale banken als aanbieders van goud gaf een sterke impuls aan de goudprijs. Tegelijkertijd zorgde de stijging van de goudprijs er ook voor dat er meer sloopgoud werd aangeboden. Goudstandaard schrijft dat in 2000 slechts 16,7% van het totale wereldwijde aanbod uit sloopgoud kwam. In 2012 was dat aandeel gegroeid naar 36%. Als u vandaag de dag goudbaren of gouden munten koopt is de kans dus relatief groot dat u gerecycled sloopgoud in handen heeft.

Wereldwijde aanbod goud sinds 2000 (Bron: Goudstandaard)