Als we Hugh Hendry moeten geloven hebben beleggers niets te zoeken in mijnbouwaandelen. Vorig jaar zei deze Schotse hedgefondsmanager dat het kopen van goudmijnaandelen “tegen waanzin aan schurkt”, terwijl hij wel heel positief was over het beleggen in fysiek goud. Sinds hij deze woorden in oktober vorig jaar uitsprak is de index van goudmijnaandelen (GDX) met ruim 20% gezakt. De goudprijs in euro's zakte in die periode met ongeveer 10%. Totnogtoe kunnen we Hugh Hendry gelijk geven, want met een positie in goud was men de afgelopen vier maanden een stuk beter uit dan met een mandje goudmijnaandelen.

Onderstaande grafiek geeft het koersverloop weer van goud en van de GDX index van goudmijnaandelen. De grafiek laat zien dat die laatste categorie bijna 3x zoveel verlies geleden heeft als goud (40% versus 14%). Men zou dus geneigd zijn om de mijnaandelen links te laten liggen, totdat er enig teken van herstel zichtbaar is in de koersen…

Index goudmijnaandelen verloor 40% sinds september 2011, goudprijs slechts 14%

Goudmijnaandelen koopwaardig?

Daar denkt John Goltermann van Obermeyer Asset Management schijnbaar anders over, want in een recent rapport (waar Zero Hedge gisteren aandacht aan besteedde) beargumenteert hij dat goudmijnaandelen juist interessant zijn geworden door het pessimisme in de markt. Hij verwijst naar de klassieke cyclus van bull markets en bear markets, die gedomineerd worden door sentimenten uiteenlopend van euforie tot angst. Op dit moment bespeurt Goltermann een pessimisme in de markt voor mijnaandelen die hem juist nieuwsgierig maakt. Door emoties uit te schakelen en alleen te kijken naar de koers ziet hij juist steeds minder risico's in mijnbouwaandelen.

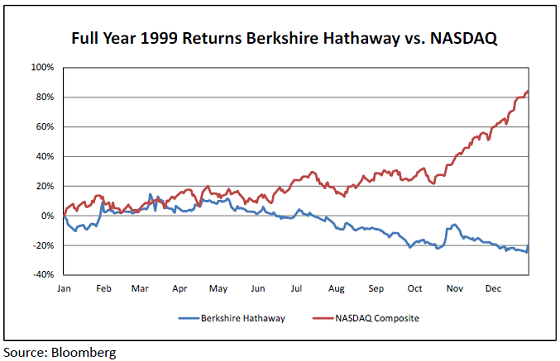

Goltermann vergelijkt de huidige situatie met die van 1999, toen de NASDAQ index het vele malen beter deed door de hausse in technologie-aandelen. Beleggers boden samen de aandelen van tal van technologiebedrijven op tot ongekende hoogte, terwijl de handel in meer 'traditionele' aandelen juist opdroogde en de waarde daarvan onder druk zette. In dat jaar verloor Berkshire Hathaway, het beleggingsfonds van Warren Buffet, maar liefst 20% van haar waarde. De NASDAQ steeg in dat jaar met meer dan 80%. We weten allemaal hoe dat toen is afgelopen voor de beleggers die vol in technologie-aandelen gingen.

Warren Buffett kon zich niet in positieve zin onderscheiden tijdens de tech bubble

Stilte voor de storm

De analist van Obermeyer Asset Management wijst op het feit dat de S&P 500 nu al acht weken lang niet 2,5% hoger of lager gesloten is dan de dag ervoor en dat er gedurende die periode maar vijf handelsdagen een winst of verlies van meer dan 1% lieten zien. Zo weinig volatiliteit over zo'n lange periode is volgens Goltermann zeldzaam. Tegelijkertijd groeide de divergentie tussen aandelen, goud en goudmijnaandelen. Van 31 december t/m 20 februari steeg de S&P 500 met 6,3%, verloor goud in dollars 6,5% en gingen de goudmijnaandelen (GDX) zelfs met 19,3% onderuit. Het sentiment op de reguliere aandelenmarkt is navenant ook veel positiever dan dat van de markt voor goudmijnaandelen.

Dit biedt volgens Goltermann juist kansen, omdat de fundamentals nog steeds positief zijn voor de goudprijs (en daarmee volgens velen ook voor de mijnbouwbedrijven die goud uit de grond halen). Het opkopen van schulden door centrale banken, de zwakke economische groei in belangrijke economieen en de dreiging van een oplopende inflatie zouden juist een klimaat scheppen waarin de goudprijs kan stijgen.

Om die reden verwacht Goltermann vroeg of laat een kanteling, waarin de S&P 500 terrein zal prijsgeven en goud en goudmijnaandelen een krachtige rally laten zien. Daarbij zullen de goudmijnaandelen, die het afgelopen anderhalf jaar het hardst zijn afgestraft, mogelijk nog meer in prijs stijgen dan fysiek goud.

Goud of goudmijnaandelen?

Vorig jaar schreef ik al een artikel over enkele fundamentele verschillen tussen beleggen in goudmijnaandelen en het kopen van fysiek goud. Goudmijnaandelen bieden in potentie een hoog rendement, want als de goudprijs sterk stijgt neemt de winstmarge op elke verkochte troy ounce goud met een vermenigvuldigingsfactor toe. Maar er zijn ook bedreigingen, want niet iedere goudmijn wordt even goed gemanaged. Ook zijn er verschillende risico's, zoals politieke instabiliteit in het land waar de goudmijn zich bevindt, mogelijke stakingen en een overheid die ook een graantje mee wil pikken van een extreem winstgevende goudmijn. In het meest extreme geval worden goudmijnen genationaliseerd en hebben beleggers het nakijken. Dit zijn risico's die fysiek goud in eigen bezit niet heeft.

Ook moeten we niet vergeten dat er momenteel helemaal geen winstgevendheid in goudmijnaandelen zit. Als we de GDX erbij pakken zien we dat er over de hele breedte gemiddeld verliezen worden geleden. Bij het gebrek aan winstgevendheid is er ook geen koers/winst verhouding waar beleggers op aan kunnen sturen. In die zin is het momenteel nog zeer risicovol om te beleggen in goudmijnen, ongeacht de prijs. Zo lang de beloofde winstgevendheid uitblijft zijn de goudmijnaandelen vooral een put waar steeds meer geld in moet.

Sentiment in de mijnbouwaandelen is erg negatief

Voetnoot: Marketupdate geeft geen beleggingsadvies. Ik wijs hier alleen op bepaalde ontwikkelingen in de markt die naar mijn mening interessant zijn. De lezer moet zelf onderzoek doen alvorens een (significante) beleggingsbeslissing te nemen. Ik heb geen enkele positie in goudmijnen of andere aandelen, alleen een positie in fysiek goud en zilver.