De ontwikkelingen op de aandelenmarkten worden bepaald door het sentiment en de verwachtingen ten aanzien van de bedrijfswinsten. Dit vertaalt zich vervolgens in een waardering voor het aandeel, waarbij de vraag gesteld kan worden is het aandeel duur of goedkoop? Gelet op die aandelenwaarderingen dan menen de vermogensbeheerders van Optimix dat aandelen dit jaar per saldo duurder zijn geworden, maar dat neemt niet weg dat er in de tweede heft van dit jaar opwaarts potentieel voor aandelen is.

Aandelen blijven aantrekkelijk

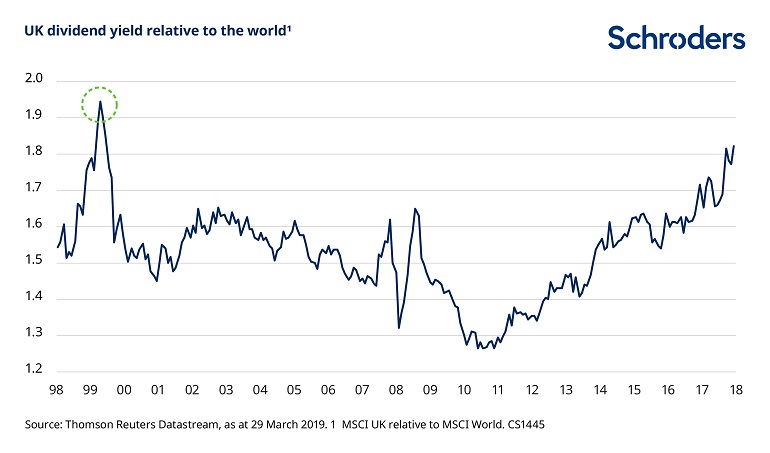

Net zoals negatieve rentes nog negatiever kunnen worden, kunnen hoge aandelenwaarderingen nog verder oplopen. Sterker nog, de negatieve rentestanden zorgen er juist voor dat aandelen relatief steeds aantrekkelijker worden om beleggingsinkomsten te genereren. Het zet immers geen zoden aan de dijk de Nederlandse overheid te betalen voor hun staatsleningen! Mede door de hoge schuldniveaus wereldwijd zien wij ook in de toekomst weinig opwaarts potentieel voor rentes. Aandelen zullen daardoor hun relatieve aantrekkelijkheid behouden.

Renteverlaging op komst

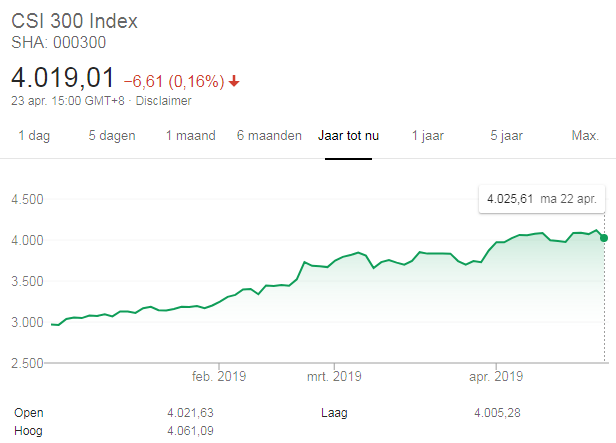

Daarnaast is het sentiment positief beïnvloed door de in het vooruitzicht gestelde renteverlagingen van de Federal Reserve, en in mindere mate, de Europese Centrale Bank. Ook de pauzestand in het handelsconflict tussen de Verenigde Staten en China komt het sentiment ten goede. De verwachtingen voor de bedrijfswinsten over 2019 zijn al naar beneden bijgesteld; er wordt thans nog slechts lichte winstgroei verwacht. Volgens Optimix is de kans op grote teleurstellingen daarom klein. Voor 2020 zal naar verwachting de winstgroei weer aantrekken.

Ruimte voor stijging aandelenkoersen

Als gevolg van de verbeterde monetaire omstandigheden en de laaggespannen winstverwachtingen ziet Optimix op korte termijn ruimte voor verdere koersstijgingen. De hoge aandelenwaarderingen zijn echter niet zonder risico. De onvoorspelbaarheid rondom de handelsoorlog, de spanningen in het Midden-Oosten en de Brexit-onzekerheid zorgen ervoor dat de vermogensbeheerders van Optimix zich vooralsnog comfortabel voelen bij een licht onderwogen positie in aandelen.

Allocatie in aandelen verhogen

Als China en de Verenigde Staten daadwerkelijk aan een oplossing voor hun handelsconflict gaan werken, de bedrijfswinsten aantrekken en centrale banken accommoderend monetair beleid blijven prediken dan ziet Optimix verder opwaarts potentieel voor de aandelenmarkten in de tweede jaarhelft. Als dit scenario zich ontvouwt zal Optimix de allocatie in aandelen verhogen en de liquiditeiten verlagen.

Lees meer in de Strategiebrief van Ivan Moen, Ton Schoemaker en Jaap Westerling, vermogensbeheerders bij Optimix Vermogensbeheer.

Volg Marketupdate nu ook via Telegram

| Waardeert u de artikelen en analyses op onze site, steun ons dan met een eenmalige of periodieke donatie. Met uw donatie kunnen we mooie artikelen blijven schrijven en worden we minder afhankelijk van inkomsten uit advertenties. Klik hier om te doneren! |

|---|