De regering van Venezuela wacht nog steeds op goud dat door de Bank of England wordt vastgehouden. Eind vorig jaar maakte de regering van Maduro haar plannen bekend om een gedeelte van haar goudvoorraad uit Londen te repatriëren, maar dat blijkt geen gemakkelijke opgave. Zelfs het bezoek van de minister van Financiën en de centrale bank heeft vooralsnog niets opgeleverd.

Venezuela heeft nog voor meer dan $550 miljoen aan goud in Londen liggen. Het grootste deel werd door de vorige president Hugo Chavez al opgehaald, maar een klein gedeelte ligt nog steeds in Londen. De regering van Maduro wil het goud terug, omdat ze daarmee levensmiddelen kan importeren. Door hyperinflatie is de binnenlandse munt zo goed als waardeloos geworden, terwijl de toegang tot dollars vanwege sancties beperkt is.

Meer goud in Londen

De goudvoorraad in Londen, waar Venezuela momenteel niet over kan beschikken, is onlangs nog een stukje groter geworden. In december kreeg het land de 17 ton goud terug die ze een paar jaar geleden had uitgeleend aan Deutsche Bank. Het probleem is alleen dat ook dit goud in Londen werd vrijgegeven en dat Venezuela er dus niet over kan beschikken.

Door de afwikkeling van deze goudswap verdubbelde de goudvoorraad van Venezuela in Londen naar 31 ton. Dat is een tegenvaller voor Maduro, die het afgelopen jaar een substantiële hoeveelheid goud aan Turkije verkocht in ruil voor voedsel. Dat wordt een stuk moeilijk nu bijna een kwart van haar goudreserve niet meer binnen handbereik is.

Hoe veilig is de goudvoorraad?

Veel centrale banken bewaren een deel van hun goudvoorraad in het buitenland, bijvoorbeeld bij de Bank of England of de New York Fed. Sommige landen doen dat om kosten te besparen, terwijl andere landen dat doen voor diversificatie. In het verleden werd dat zelden als een probleem gezien, maar de laatste jaren kiezen steeds meer landen ervoor om hun goudvoorraad terug te halen.

Het voorbeeld van Venezuela laat zien hoe belangrijk het is om een deel van je goudvoorraad in eigen land te bewaren. Het edelmetaal is een vorm van reserve zonder tegenpartij risico, maar zodra je dat als land door een ander laat beheren komt dat risico weer terug.

Het is opmerkelijk dat de Bank of England het goud van Venezuela nog niet vrijgeeft. Een centrale bank zou geheel onafhankelijk moeten zijn, maar daar is dus geen sprake van. Dit voorbeeld moet andere landen aan het denken zetten. Is de goudvoorraad veilig opgeslagen? Of zouden meer landen het voorbeeld van Nederland, Duitsland, Oostenrijk en Zwitserland moeten volgen door een gedeelte van de voorraad terug te halen?

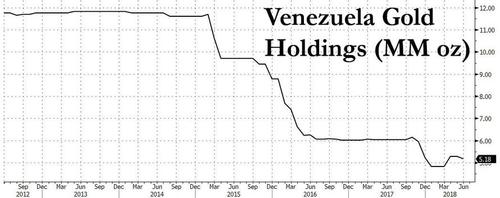

Goudvoorraad Venezuela is de laatste jaren bijna gehalveerd (Bron: Zero Hedge)

Dit artikel verscheen eerder op Holland Gold