Europese centrale banken hebben sinds 1999 niet meer zo weinig goud verkocht als het afgelopen jaar, zo schrijft Bloomberg op basis van cijfers van de World Gold Council. Duitsland verkocht 5 ton goud en was daarmee de grootste verkoper. Ieder jaar haalt Duitsland een klein beetje goud uit haar voorraad voor de productie van gouden muntstukken. Een andere centrale bank, die niet nader gespecificeerd werd, verkocht het afgelopen jaar 0,1 ton goud.

Tussen 1999 en 2009 werd er jaarlijks nog een substantiële hoeveelheid goud verkocht, weliswaar binnen de vastgestelde grens van 400 of 500 ton per jaar. Sindsdien wordt er nog maar mondjesmaat goud verkocht, want vorig jaar was de totale verkoop van goud met 5,8 ton niet veel hoger dan dit jaar. Ook in dat jaar was Duitsland verantwoordelijk voor het grootste deel van de verkopen.

Centrale banken kopen goud

Sinds 2009 zijn centrale banken wereldwijd weer netto kopers geworden van goud. Door de financiële crisis zijn meer centrale banken – met name in de opkomende markten – het nut van goud gaan zien als tegenpool voor valutareserves. Onlangs plaatsten we op Marketupdate een grafiek van de totale goudaankopen van centrale banken sinds 2009. Deze grafiek liet zien dat vooral China, Rusland en Turkije veel goud aan hun reserves hebben toegevoegd. Ook andere landen als Mexico, India, Zuid-Korea, Thailand, Kazachstan, Brazilië en de Filipijnen kochten sinds 2009 relatief veel goud bij.

In 2012 kochten centrale banken netto 534,6 ton goud, het grootste volume sinds 1964. Dit jaar kopen ze naar schatting nog eens 350 ton bij. Centrale banken bezitten volgens de World Gold Council momenteel 18% van al het goud dat ooit uit de grond is gehaald.

Central Bank Agreement on Gold

In september 1999 kwamen verschillende Europese centrale banken overeen om een jaarlijkse limiet te stellen aan de verkoop van goudvoorraden. De voorwaarden van deze overeenkomst werden op papier gezet, met de afspraak om na vijf jaar de overeenkomst te herzien. In deze overeenkomst verklaren vijftien Europese centrale banken dat goud een belangrijk onderdeel blijft van hun monetaire reserves en dat ze hun activiteiten met betrekking tot het uitlenen van goud niet uitbreiden. Deze overeenkomst werd in 2004 en in 2009 voortgezet.

De volgende grafiek laat zien hoeveel goud er sinds 1999 verkocht is onder het Central Bank Agreement on Gold. De grafiek is gemaakt door Victor the Cleaner en is gebaseerd op data van de World Gold Council en het IMF. Op deze grafiek is goed te zien dat ook Nederland haar bijdrage heeft geleverd door enkele honderden tonnen goud van de hand te doen. Vanaf 2009 is de verkoop van goud onder CBGA drastisch teruggelopen, omdat centrale banken niet meer de behoefte hebben om goud van de hand te doen.

Onder het huidige CBGA III akkoord is er al 200,5 ton goud verkocht, waarvan 136,2 ton in 2009 en 53,3 ton in 2010.

Goudverkopen onder de central bank gold agreements (Bron: Victor the Cleaner)

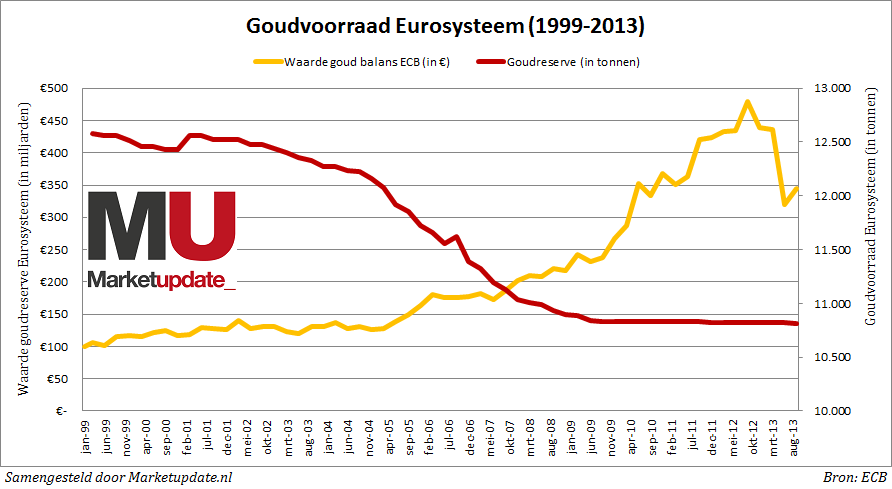

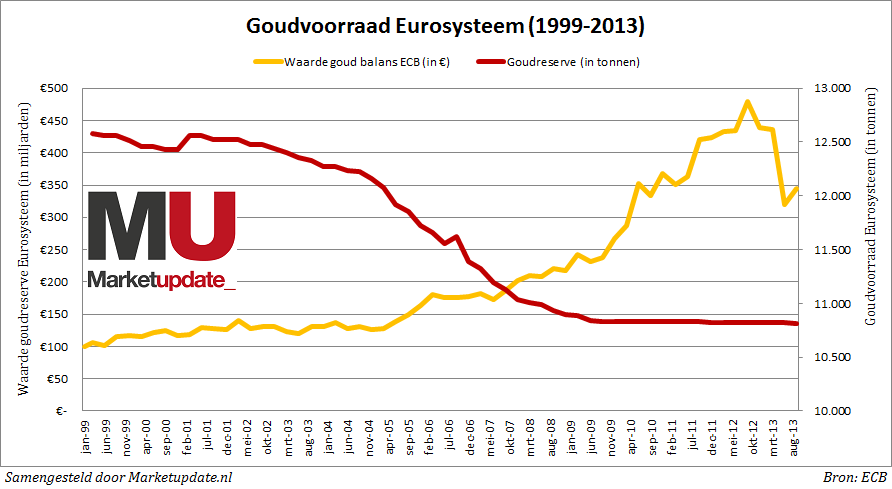

Goudvoorraad Eurosysteem

Onderstaande grafiek laat de ontwikkeling van de totale goudvoorraad van het Eurosysteem zien. Deze hebben dus geen betrekking op de verkopen van goud door niet-eurozone landen als Zwitserland en het Verenigd Koninkrijk. Ook goudverkopen door het IMF zijn om die reden niet in deze grafiek verwerkt.

De grafiek loopt van 1999 (toen de eerste Central Bank Agreement on Gold werd getekend) tot en met de laatste herwaardering van goud die afgelopen week plaatsvond. De rode lijn geeft de totale goudvoorraad in troy ounce weer, de gele lijn de marktwaarde van deze voorraad in euro’s. Merk op dat de waarde van de Europese goudvoorraad sinds 1999 met een factor 3,5 is gestegen, terwijl het gewicht aan goud over dezelfde periode met 10% omlaag ging.

Goudvoorraad Eurosysteem vanaf 1999

Data on the Bank of England website suggest that the Bank of England stopped leasing gold in 2008. One of our readers (h/t: @freegolds) sent me this link to the Bank of England website, showing the amount of gold leased or on loan by the Bank of England Banking Department. We have converted the monthly figures from dollars to metric tonnes of gold, using the London Gold Fixings. The following chart shows how the Bank of England has gradually stopped gold leasing activities.

Data on the Bank of England website suggest that the Bank of England stopped leasing gold in 2008. One of our readers (h/t: @freegolds) sent me this link to the Bank of England website, showing the amount of gold leased or on loan by the Bank of England Banking Department. We have converted the monthly figures from dollars to metric tonnes of gold, using the London Gold Fixings. The following chart shows how the Bank of England has gradually stopped gold leasing activities.