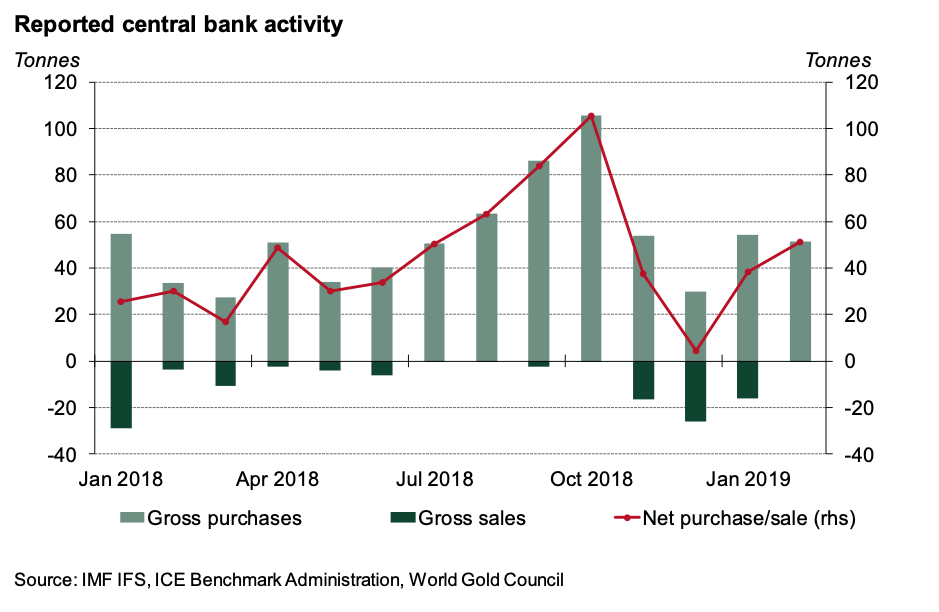

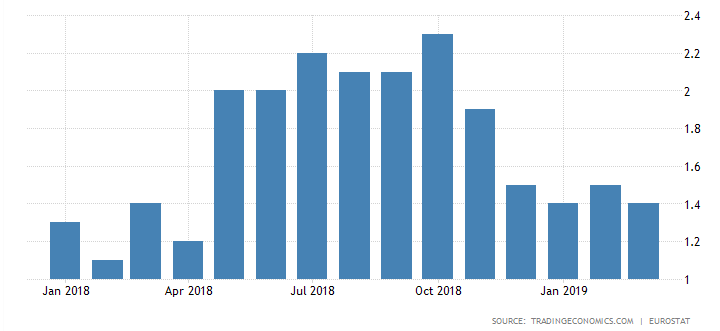

Vorig jaar kochten centrale banken een recordhoeveelheid goud en het lijkt erop dat dit jaar opnieuw gaan doen. Volgens de World Gold Council kochten centrale banken in de eerste twee maanden van dit jaar bijna 90 ton goud. Ter vergelijking, dat was het grootste volume sinds 2008 en ook flink meer dan de 56 ton in eerste twee maanden van 2018. Dit laat zien dat verschillende centrale banken in een hoog tempo bescherming zoeken in edelmetalen.

Centrale banken hebben verschillende redenen om meer goud te kopen. Door de lage correlatie met andere beleggingen is het edelmetaal een nuttig instrument om risico te spreiden. Maar veel belangrijker is dat het edelmetaal geen tegenpartij risico kent, op voorwaarde dat het in eigen land wordt opgeslagen. De waarde van goud is niet afhankelijk van één tegenpartij, in tegenstelling tot valutareserves in de vorm van staatsobligaties.

Centrale banken kopen ook dit jaar weer substantieel goud bij (Bron: World Gold Council)

Goud als strategische reserve

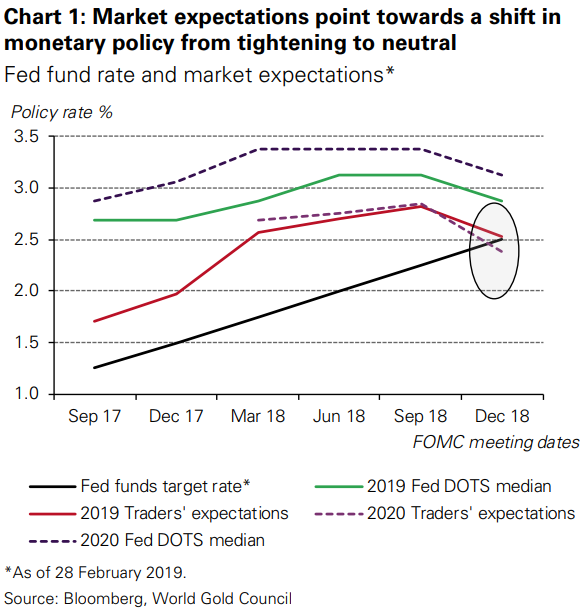

Door de toenemende onzekerheid over de economie en het monetaire beleid van de belangrijkste centrale banken wint het edelmetaal aan populariteit. Landen als Rusland en China breiden hun reserves al jaren uit, maar sinds kort zijn ook andere landen actief geworden op de goudmarkt. Zo hebben ook Polen, Hongarije, Turkije en India vorig jaar edelmetaal gekocht.

Tegelijkertijd zien we dat meer landen controle willen hebben over hun eigen goudvoorraad. Hongarije haalde vorig jaar haar goudvoorraad terug uit Londen en ook Roemenië overweegt een groot deel van haar goudreserve te repatriëren. Het is tekenend voor een afnemend vertrouwen in het monetaire systeem. De World Gold Council schreef daar eind vorig jaar in haar kwartaalrapport het volgende over:

“De toegenomen geopolitieke en economische onzekerheid gedurende het jaar dreef de centrale banken er in toenemende mate toe hun reserves te diversifiëren en hun aandacht te heroriënteren op hun belangrijkste doelstelling van het beleggen in veilige en liquide activa. Ondanks het feit dat er een decennium voorbij is gegaan sinds de wereldwijde financiële crisis lijken tijden niet minder onzeker. Centrale banken reageerden op toenemende macro-economische en geopolitieke druk door hun goudreserves te versterken.

Deze acties komen overeen met een recent onderzoek in opdracht van de World Gold Council. Zo beschouwt 76% van de centrale banken de rol van goud als een veilige haven als zeer relevant, terwijl 59% haar effectiviteit als diversificatie binnen de portefeuille noemde. En bijna een vijfde van de centrale banken sprak het voornemen uit om de goudaankopen in de komende 12 maanden te verhogen.”

Lees ook: Goudaankopen centrale banken naar hoogste niveau sinds 1967

Deze bijdrage is afkomstig van Goudstandaard