De aandelenmarkt lijkt weinig vatbaar voor de toenemende geopolitieke spanningen en de dreiging van een wereldwijde handelsoorlog tussen de Verenigde Staten en China. Weliswaar hebben de aandelen in opkomende markten een kleine correctie laten zien, maar over de hele linie staan de waarderingen van aandelen hoger dan ze de afgelopen vijftien jaar gestaan hebben.

De grote vraag is nu of de huidige aandelenkoersen gerechtvaardigd zijn of dat er sprake is van overwaardering. Op basis van de extreem lage rente kunnen we de hogere waardering voor aandelen verklaren. De laatste jaren was het gemiddelde dividendrendement van de S&P 500 index bijvoorbeeld hoger dan het rendement op veel langlopende Amerikaanse staatsobligaties.

Aandelen versus grondstoffen

Toch zijn er ook indicatoren die erop wijzen dat aandelen nu relatief duur zijn geworden. Vergelijken we de waarde van financiële activa als aandelen en staatsobligaties met die van tastbare bezittingen als grondstoffen, vastgoed en kunst, dan zien we dat laatstgenoemde momenteel uitzonderlijk laag gewaardeerd is.

Onderstaande grafiek van Bank of America Merrill Lynch laat zien dat tastbare bezittingen ten opzichte van financiële activa als aandelen en obligaties sinds 1925 nog nooit zo laag hebben gestaan als nu. De laatste keer dat tastbare bezittingen relatief gezien zo goedkoop waren was eind jaren ’90. De prijzen van goud en zilver stonden samen met die van veel andere grondstoffen op een dieptepunt, terwijl aandelen van technologiebedrijven in die tijd juist extreem populair waren.

Grondstoffen historisch goedkoop tegenover aandelen (Bron: Bank of America)

Zijn aandelen overgewaarderd?

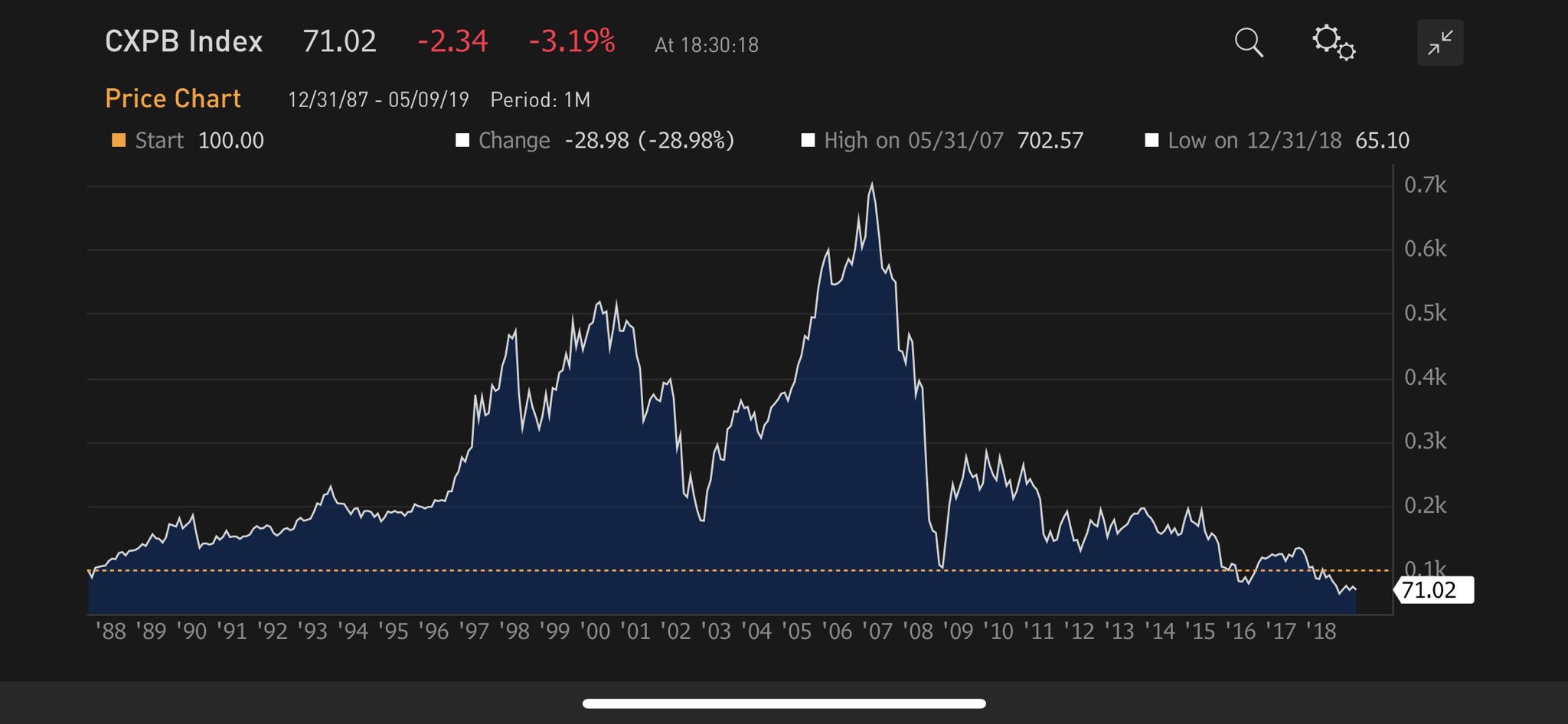

Dat de ratio tussen beide zo laag is kan betekenen dat grondstoffen momenteel te laag gewaardeerd staat, maar het kan ook betekenen dan aandelen overgewaardeerd zijn. In dat perspectief is de volgende grafiek interessant, waarin de waarde van de 5.000 grootste beursgenoteerde bedrijven in de Verenigde Staten wordt afgezet tegen het bruto binnenlands product. Deze index wordt ook wel de Buffett indicator genoemd.

Deze grafiek leert ons dat de aandelenmarkt in de Verenigde Staten zelfs op het hoogtepunt van de dotcom bubbel niet zo hoog gewaardeerd was als op dit moment. Ook zien we – met de kennis van nu – hoe goedkoop de aandelenmarkt op het dieptepunt van de crisis in 2009 was.

Aandelen zijn nu nog hoger gewaardeerd dan in 2000 (Bron: Advisor Perspectives, dshort.com)

Inhaalslag voor grondstoffen?

Sinds het uitbreken van de financiële crisis hebben centrale banken met hun ruime monetaire beleid bijgedragen aan een sterke inflatie in de waarde van financiële activa als aandelen en obligaties, terwijl grondstoffen naar verhouding veel minder in prijs gestegen zijn. Dat zien we ook terug in de volgende grafiek van Goldman Sachs.

Prijzen financiële activa hardst gestegen

Zetten we al deze ontwikkelingen op een rij, dan lijken grondstoffen op dit moment aantrekkelijk gewaardeerd. Ook zien we vergelijkingen met de situatie aan de vooravond van de dotcom crisis, zoals het zeer positieve sentiment ten aanzien van technologiebedrijven en de minimale aandacht voor beleggen in bijvoorbeeld grondstoffen en edelmetalen.

Toch moet je als belegger ook vooral geduld hebben, want vorig jaar constateerden we ook al dat tastbare bezittingen relatief goedkoop waren geworden. Hoe lang zal het nog duren voordat de volgende opwaartse cyclus in grondstoffen begint?