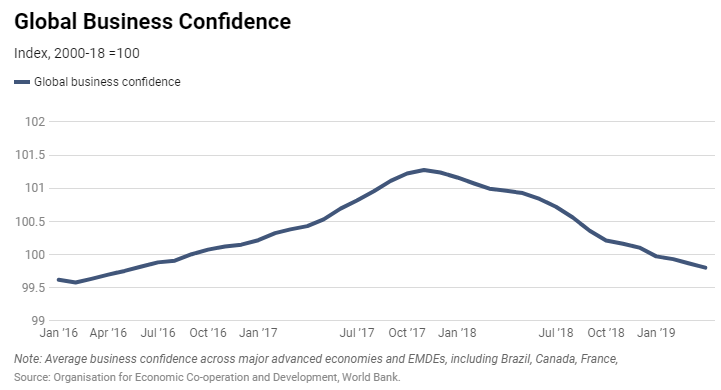

De wereld haalde opgelucht adem toen president Trump en president Xi Jinping tijdens de G20 aankondigde dat de VS en China opnieuw aan tafel gaan om de handelsgeschillen te bespreken. Toch lijkt de schade als gevolg van het handelsgeschil fors, als we recente economische data correct interpreteren. De global manufacturing index van JP Morgan en IHS Markit daalde in juni naar het laagste niveau sinds 2012. Vooral het aantal nieuwe orders daalde scherp evenals het ondernemersvertrouwen.

Data uit diverse regio’s en landen lijken de waarnemingen van de index te bevestigen. In China is de Caixin-Markit purchasing managers’ Index tot onder 50 gedaald. Volgens TS Lombard wijst de daling in nieuwe orders erop, dat de Chinese economie al voor de handelsgeschillen aan het vertragen was. Een Chinese vertraging is uiteraard slecht nieuws voor de rest van Azië en de malaise in dat deel van de wereld wordt nog verergerd door een vertraging van de industriële productie in Japan. Datzelfde land heeft sancties afgekondigd tegen de Koreaanse semiconductor industrie als onderdeel van een ruzie met Zuid-Korea over compensatiebetalingen voor dwangarbeid in de Tweede Wereldoorlog.

Groeivertraging Europa

Ook in Europa heeft de industrie het moeilijk. In Frankrijk daalt de productie, evenals in het Verenigd Koninkrijk. Daar is de productie naar het laagste niveau in zes jaar gedaald. Dat de onzekerheid rondom de Brexit hier een rol speelt, lijkt vanzelfsprekend. Alleen in de VS lijkt de industrie nog de wind in de rug te hebben en groeit de productie nog, zij het dat ook hier de orderinstroom lijkt te verflauwen.

Twee sectoren die symbool staan voor het proces van globalisering, de automobielindustrie en de smartphone, hebben het nu duidelijk moeilijk. De Europese autofabrikanten kampen nog steeds met de gevolgen van het dieselschandaal. Er worden dit jaar waarschijnlijk minder Europese auto’s verkocht. De auto-industrie is van vitaal belang voor Europa. Ook de smartphone maakt moeilijke tijden door. De consument loopt niet vanzelfsprekend meer warm voor elke update. Die terughoudendheid pakt natuurlijk niet goed uit voor de producenten van semiconductors.

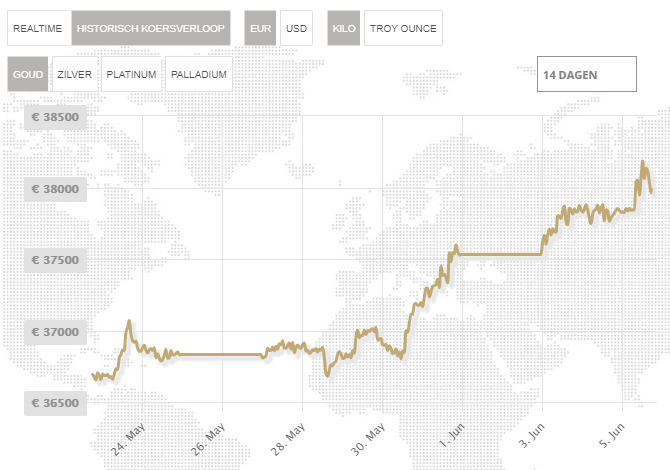

Inkoopmanagersindex producenten daalt (Bron: Trading Economics)

Er zijn meer verklaringen voor de teruglopende industriële productie en de internationale handel in industriële producten. In de VS worden kredieten minder vanzelfsprekend verleend. Dat maakt het werken duurder voor die bedrijven die actief zijn in de zogeheten wereldwijde value chains. Volgens de Bank for International Settlements leunen deze multinationale supply chains vooral op dollarkredieten. De groei van de internationale handel in de jaren voor de crisis was vooral te danken aan goedkoop geld en aan te bereidwillige banken.

Minder investeringen

Economen stellen ook vast dat sinds de financiële crisis van 2008 er relatief minder geïnvesteerd wordt. Bedrijven zijn terughoudend vanwege de politieke onrust in de wereld en houden de hand op de knip. Dat gaat ten koste van een groeiende productie. De dienstensector is minder gevoelig voor de terugval in investeringen, want die leunt toch in eerste instantie op de consumentenbestedingen. Die doen het goed vanwege een sterke arbeidsmarkt en stijgende lonen.

De OECD stelt dan ook vast dat de dienstensector en de industrie steeds meer een eigen pad bewandelen. Tot voor kort bewandelden ze dezelfde weg in dezelfde richting. Dit kan uitmonden in een nieuw groeimodel, waarbij de rol van de export minder zwaar gaat wegen. Dat hoeft geen slecht nieuws te zijn. Toch is enige voorzichtigheid op zijn plaats. De industrie vertegenwoordigt nog steeds een zeer respectabel aantal banen, direct maar ook indirect. Die dienstensector is immers toeleverancier aan de industrie. Die heeft accountants nodig, maar ook chauffeurs, schoonmakers en ingenieurs om maar eens wat te noemen.

Ondanks een terugval in productie en internationale handel lijkt de wereldeconomie nog steeds behoorlijk voorwaarts te marcheren. Ook de handelsperikelen hebben nog geen totaal fnuikende uitwerking gehad. Beleidsmakers moeten echter wel op hun hoede zijn. Een Amerikaanse renteverlaging en/of een hernieuwde stimulering door de ECB zal vooral de financieel markten vooruithelpen, maar niet de industrie een steuntje in de rug geven. Misschien kunnen de Chinese stimuleringsplannen dat wel doen voor de nijverheid van dat land! Het zou een begin zijn.

Cor Wijtvliet

Deze bijdrage is afkomstig van www.corwijtvliet.nl

Tot slot:

- Hebt u opmerkingen en/of vragen? Mail ze gerust aan: [email protected]

- Of via mijn twitteraccount: @wijtvliet

- Voor meer door mij geschreven artikelen bezoekt u mijn website: www.corwijtvliet.nl

- Of bezoek www.Beurshalte.nl

- Ontvangt u het Cor Wijtvliet Journaal niet rechtstreeks? Abonneert u zich dan hier!

Vindt u deze columns van Cor Wijtvliet interessant, dan kunt voor €25 per jaar donateur worden van het CorWijtvlietJournaal. Ook kunt u een geheel vrijwillige bijdrage overmaken naar NL14RABO0156073676, ten name van Wijtvliet Research.

Donateurs krijgen niet alleen zonder vertraging het CorWijtvlietJournaal in hun mailbox, maar kunnen ook rekenen op een wekelijkse extra nieuwsbrief met vijf beleggingstips van Cor Wijtvliet. Neem voor meer informatie contact op met Cor Wijtvliet via het hierboven genoemde mailadres.