Klaas Knot waarschuwde deze week opnieuw voor de kwetsbaarheden van de Nederlandse woningmarkt. In een presentatie voor Capital Value noemde hij verschillende verbeterpunten, die kunnen bijdragen aan de stabiliteit van de economie. Hij merkt op dat de Nederlandse economie sterk afhankelijk is van de situatie op de woningmarkt, omdat de Nederlandse huishoudens naar verhouding veel hypotheekschulden hebben. Het gevolg daarvan is dat onze economie in een opwaartse cyclus snel groeit, maar in een neerwaartse cyclus bijna tot stilstand komt.

Volgens berekeningen van de centrale bank kan de groei van de particuliere consumptie sinds 2013 voor 60% worden toegeschreven aan het herstel van de huizenmarkt. Dat lijkt een positieve trend, maar we moeten ons volgens Klaas Knot realiseren dat dit effect twee kanten op werkt. Zo kwam ons land ook veel later uit de crisis dan veel andere Europese landen. Op het dieptepunt van de woningmarkt in 2013 stond ruim een derde van de huishoudens met een hypotheekschuld onder water. Daardoor hielden veel consumenten de hand op de knip, met als gevolg dat we economisch gezien door een diep dal gingen.

Verlaag de hypotheekschuld

Klaas Knot merkte in zijn presentatie op dat de hypotheekschuld in Nederland als percentage van het bbp weer daalt, maar dat deze nog steeds erg hoog is. Om die schuld verder omlaag te brengen zouden banken minder hoge hypotheken moeten verstrekken. Dat moet voorkomen dat huishoudens tegen elkaar op gaan bieden en de prijzen verder opdrijven. Komt er dan een prijscorrectie, dan staan de huishoudens met hoge schulden snel onder water.

Hypotheekschuld in Nederland is de afgelopen decennia sterk toegenomen (Bron: DNB)

Uitbreiding vrije huursector

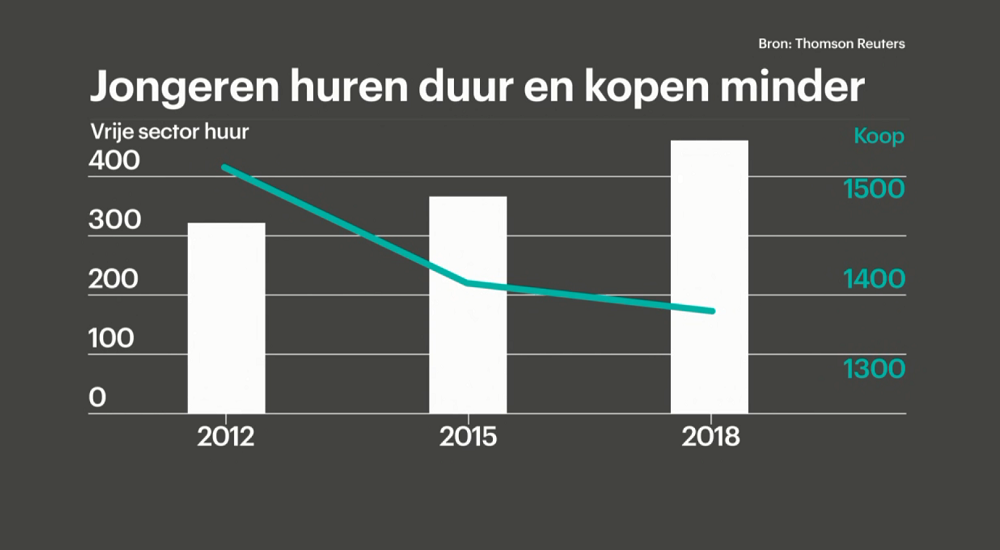

De huizenprijzen worden niet alleen opgedreven door de soepele kredietvoorwaarden en de lage rente, maar ook door een gebrek aan betaalbare huurwoningen. Volgens Klaas Knot kan een grotere vrije huursector meer stabiliteit brengen op de woningmarkt. Deze categorie woningen zijn namelijk erg belangrijk voor een goede doorstroming op de woningmarkt. Vooral in het middensegment is het aanbod de afgelopen decennia steeds verder afgenomen. De focus lag teveel op de sociale huursector en de markt voor koopwoningen. Bestond de woningvoorraad vlak na de Tweede Wereldoorlog nog voor 60% uit vrije huur, nu is dat aandeel gezakt tot minder dan 10%.

Woningvoorraad bevat nog maar weinig aanbod in de vrije huursector (Bron: DNB)

Meer flexibiliteit op woningmarkt

De derde maatregel die kan bijdragen aan een gezondere woningmarkt is een woningaanbod dat beter aansluit bij de vraag. Klaas Knot merkte op dat prijsstijgingen in Nederland niet of nauwelijks leiden tot meer woningbouw. Zeker in vergelijking met andere landen blijft ons land achter, zoals onderstaande grafiek laat zien. Alleen in Zwitserland groeit het woningaanbod bij stijgende prijzen minder snel dan in Nederland. Het gevolg is dat de ruime kredietverlening zich vooral vertaalt naar duurdere woningen en niet naar meer woningen.

Hij roept daarom de politiek op om te onderzoeken hoe de bouw van nieuwe woningen gestimuleerd kan worden. De regering zou moeten uitzoeken wat voor provincies, gemeenten en projectontwikkelaars de belangrijkste obstakels zijn.

Hogere prijzen leiden in Nederland niet tot veel meer aanbod (Bron: DNB)

Volg Marketupdate nu ook via Telegram

| Waardeert u de artikelen en analyses op onze site, steun ons dan met een eenmalige of periodieke donatie. Met uw donatie kunnen we mooie artikelen blijven schrijven en worden we minder afhankelijk van inkomsten uit advertenties. Klik hier om te doneren! |