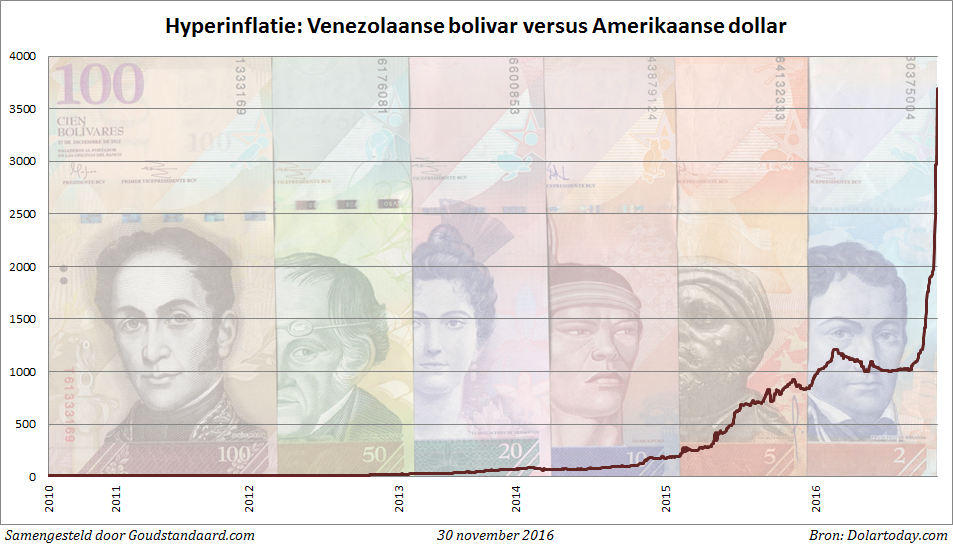

Venezuela gaat nieuwe biljetten uitbrengen om het tekort aan geld te verlichten, zo lezen we op de website van de centrale bank. De nieuwe biljetten hebben een nominale waarde van 10.000, 20.000 en 50.000 bolivar en worden binnenkort in omloop gebracht. Met deze nieuwe grotere coupures worden betalingen efficiënter en kunnen ook grote zakelijke transacties makkelijker worden uitgevoerd.

Door de extreem hoge inflatie van bijna 100.000% op jaarbasis zullen ook deze biljetten een beperkte houdbaarheid hebben. Wel kan het tijdelijk wat verlichting bieden, want op dit moment is het biljet van 500 bolivar het grootst. Met de nieuwe biljetten kunnen dikke stapels geld worden teruggebracht tot een beperkt aantal biljetten. Ook zal het de wachttijden bij winkels, banken en geldautomaten terugdringen.

Hyperinflatie in Venezuela

Venezuela heeft de afgelopen jaren al vaker nieuwe bankbiljetten uitgebracht. In augustus vorig jaar werd de officiële wisselkoers van de bolivar met 95% gedevalueerd en kwamen er nieuwe biljetten. Met deze nieuwe bolivar biljetten werden er ook gelijk vijf nullen van het oude briefgeld af gehaald.

Door hyperinflatie is papiergeld schaars geworden in Venezuela. Dat klinkt tegenstrijdig, als je ziet wat voor stapels geld mensen gebruiken om betalingen te doen. Toch is er een tekort aan geld, want hoewel het aantal bankbiljetten explosief toeneemt daalt de totale waarde van al het briefgeld in omloop. Dat betekent dat de hoeveelheid geld in circulatie niet voldoende is om alle transacties uit te voeren.

Door nog grotere bankbiljetten in omloop te brengen wordt het tekort aan geld tijdelijk verlicht, maar niet structureel. De waarde van het geld zal uiteindelijk alleen maar verder dalen, omdat het vertrouwen in de waarde afneemt. Het is dan ook geen wonder dat de bewoners van Venezuela hun vermogen liever omzetten naar vreemde valuta en edelmetalen. Ook zijn een paar miljoen mensen het land ontvlucht vanwege de economische crisis waar de hyperinflatie mee gepaard gaat.

Venezuela kan het geld niet betalen

Door een gebrek aan vreemde valuta heeft de regering ook steeds meer moeite om rekeningen te betalen. Bloomberg weet te melden dat De La Rue, een van de grootste producenten van bankbiljetten ter wereld, nog een vordering van bijna $23 miljoen heeft op Venezuela. Het land kan zelfs haar bankbiljetten niet meer betalen.

Om toch aan geld te komen verkoopt de regering nu ook haar goudvoorraad. De regering verkocht in korte tijd voor $570 miljoen aan goudstaven. Ook liet ze goudswaps met Citigroup en Deutsche Bank aflopen, waardoor de banken het goud kunnen verkopen.

Dit artikel verscheen eerder op Holland Gold