De crisis van 2008 ligt alweer ver achter ons, maar dat wil niet zeggen dat alles weer goed gaat. Het is waar dat de werkloosheid daalt en de economie weer groei laat zien, maar lang niet iedereen lijkt daarvan te profiteren. Vorig jaar concludeerde de Rabobank al dat het besteedbare inkomen van de meeste huishoudens de afgelopen decennia amper is gestegen.

We zijn weliswaar meer gaan verdienen, maar door stijgende vaste lasten en een hogere belastingdruk blijft er onderaan de streep niet veel meer koopkracht over. Het is een trend die we niet alleen in Nederland zien, maar in de hele Westerse wereld. Ook in andere landen blijven lonen achter bij de arbeidsproductiviteit en bij de groei van de economie als geheel. Voeg daar een alsmaar stijgende belastingdruk aan toe en je begrijpt dat de middenklasse steeds verder uitdunt.

Middenklasse krimpt

Onlangs waarschuwde ook de Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) voor deze zorgwekkende trend. In een nieuw onderzoek laten ze zien dat de middenklasse in steeds meer ontwikkelde economieën krimpt. Van de millennials kan ongeveer 60% tot de middenklasse gerekend worden, terwijl dat bij de babyboom generatie op dezelfde leeftijd nog 70% was. De OESO schreef daar het volgende over.

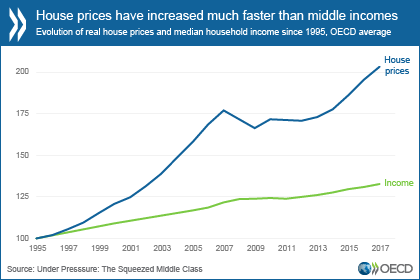

“De kosten van een levensstijl in de middenklasse zijn sneller gestegen dan de inflatie. Huisvesting is met ongeveer een derde van het besteedbare inkomen de grootste uitgave voor huishoudens met een gemiddeld inkomen, ten opzichte van een kwart van het besteedbare inkomen in de jaren negentig. De huizenprijzen zijn de afgelopen twintig jaar driemaal sneller gegroeid dan het mediaan inkomen van huishoudens.

Meer dan één op de vijf huishoudens met een middeninkomen geeft meer uit dan zij verdienen. Een te hoge schuldenlast komt bij deze groep vaker voor dan bij huishoudens met een laag inkomen of een hoog inkomen. Bovendien zijn de vooruitzichten voor de arbeidsmarkt steeds onzekerder geworden. Zo heeft één op de zes werknemers met een gemiddeld inkomen een baan met een hoog automatiseringsrisico, vergeleken met één op de vijf werknemers met een laag inkomen en één op de tien met een hoog inkomen.”

Huizenprijzen zijn veel harder gestegen dan de middeninkomens (Bron: OESO)

Stijgende lastendruk

Dat de stijgende belastingdruk en hogere woonlasten een negatief effect hebben op het besteedbare inkomen mag duidelijk zijn, maar de vraag is wat we kunnen doen om de situatie te verbeteren. Als het aan de OESO ligt moeten overheden deze taak op zich nemen, bijvoorbeeld door een beter sociaal vangnet te creëren. Ook moet ze maatregelen nemen om wonen betaalbaar te maken, bijvoorbeeld met financiële ondersteuning, schuldverlichting of belastingvoordelen.

De suggestie dat de overheid meer moet doen om wonen betaalbaar te maken roept natuurlijk ook vragen op. Laten we als voorbeeld Nederland nemen. De hypotheekrenteaftrek was bedoeld om het kopen van een huis te stimuleren, maar inmiddels kunnen we concluderen dat deze maatregel vooral een prijsopdrijvend effect heeft gehad. Het voordeel van de renteaftrek ben je kwijt in de vorm van hogere maandlasten, terwijl de bank de lachende derde is.

Hetzelfde probleem is er met de huursubsidie. Deze maatregel is bedoeld om huren betaalbaar te maken voor lagere inkomens, maar in een land waar het aanbod van huurwoningen schaars is leidt het vooral tot veel hogere huren. Verhuurders hebben een machtspositie en kunnen dankzij de huursubsidie veel meer huur vragen dan anders het geval zou zijn geweest. Zo kunnen verhuurders de huursubsidie grotendeels of zelfs volledig naar zich toe trekken. De samenleving betaalt daar de rekening voor.

Minder overheid?

Wanneer de overheid de taak op zich neemt om wonen betaalbaar te maken en het resultaat is dat de woonlasten juist steeds hoger worden, dan moeten we ons afvragen of méér overheid wel de oplossing is. Misschien zijn middeninkomens wel veel meer gebaat bij minder overheidsinterventie op de woningmarkt en een verlaging van de belastingdruk. Laten we marktverstorende maatregelen als de hypotheekrenteaftrek en huursubsidie geleidelijk afbouwen, zodat de woonlasten op termijn weer kunnen dalen en huishoudens met hun inkomen meer geld overhouden voor andere dingen.

Deze column verscheen eerder op Goudstandaard