Marc Faber verwacht dat het huidige monetaire systeem binnen vijf jaar in elkaar zal klappen als gevolg van het roekeloze beleid van centrale banken. Hij verwacht dat centrale banken door zullen gaan met het financieren van overheidstekorten door nog meer staatsobligaties op te kopen. Deze vorm van schuldfinanciering is volgens hem niets anders dan wat er eerder gebeurd is in onder meer Venezuela en Zimbabwe. Daarom ligt het gevaar van hyperinflatie nog steeds op de loer.

Als gevolg van het monetaire beleid van centrale banken worden nieuwe bubbels opgeblazen in vastgoed, aandelen, grondstoffen en obligaties. Maar in plaats van de centrale banken als veroorzaker aan te wijzen zal de publieke frustratie zich richten tot de superrijken, zo verwacht Faber. Hoewel zij de bubbels in de economie niet veroorzaakt hebben, profiteren zij er namelijk het meest van. De Epoch Times sprak met de beleggingsgoeroe over zijn toekomstvisie.

Hoe lang kunnen centrale banken de markten blijven manipuleren?

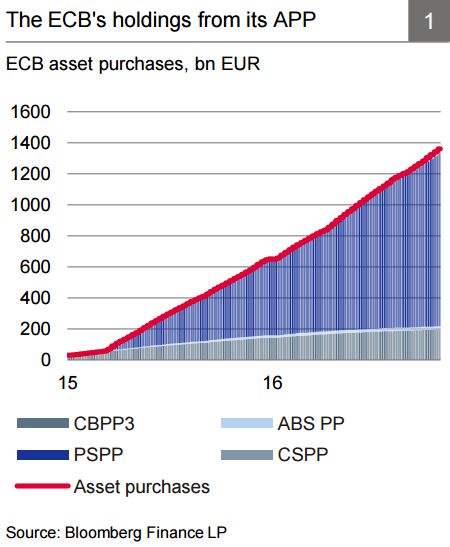

Dit is een kwestie die beslist wordt door centrale banken en ik heb geen invloed op de manipulatie van centrale banken. Haruhiko Kuroda van de Bank of Japan heeft al gezegd dat er geen limiet zit op monetaire inflatie en dat ze financiële activa als aandelen en obligaties kunnen blijven opkopen.

Dus de waanzin van vandaag zal nog even aanhouden. In een gemanipuleerde markt weet je dat het niet goed zal eindigen, maar je weet niet wanneer het zal eindigen en hoe lang de manipulatie stand kan houden.

Uiteindelijk bereik je een punt waarop centrale banken alles bezitten...

Ze kunnen in essentie alles opkopen, en dan hebben ze alles in hun bezit. En door het systeem van centrale banken introduceer je dan communisme en socialisme, wat betekent dat de staat alle productie en consumptie bepaalt. Als dat het doel is, ze kunnen het bereiken.

De Bank of Japan bezit nu al meer dan de helft van alle Japanse ETF's, die op hun beurt weer grote belangen hebben in allerlei bedrijven. Dus indirect bezit de centrale bank wellicht al 20% van alle Japanse bedrijven. Ze kunnen dus nog veel verder gaan.

Ik denk niet dat centrale bankiers intelligent genoeg zijn om te begrijpen wat de gevolgen zullen zijn van het huidige monetaire beleid. Ze focussen zich op de inflatie, maar naar mijn mening moeten ze helemaal niets doen. Ze focussen zich te weinig op de gevolgen van het monetaire beleid voor de levensstandaard van de gemiddelde burger en het inkomen van een doorsnee huishouden.

Centrale banken blijven geld bijdrukken

Maar als het beleid hetzelfde is, waarom zien we dan nog geen hyperinflatie zoals in Zimbabwe of Venezuela?

In de ontwikkelde landen kan dit enige tijd doorgaan. Als Zimbabwe geld drukt en niemand anders doet het, dan klapt de waarde van je munt in elkaar. Maar als de grote centrale banken zoals de Fed, de ECB, de Bank of Japan en de Bank of England allemaal tegelijk geld bijdrukken en dat onderling met elkaar afstemmen, dan blijven de munten ten opzichte van elkaar redelijk liggen. Er kunnen dan fluctuaties optreden, maar je hebt dan niet een totale ineenstorting van de munt.

Papiergeld heeft de laatste dertig jaar wereldwijd aan waarde verloren ten opzichte van aandelen, obligaties en edelmetalen. Een prijsstijging van financiële activa is minder zichtbaar voor de doorsnee burger. De meeste Amerikanen hebben niet veel geld, dus die merken het niet als de prijzen van schilderijen en vastgoed stijgen, totdat het ze persoonlijk raakt.

Het is nonsens om te claimen dat de inflatie in de Verenigde Staten met slechts één procent per jaar stijgt. De kosten van levensonderhoud voor een doorsnee huishouden gaan veel harder omhoog, denk aan verzekeringen, transportkosten en collegegeld. Huishoudens worden financieel uitgeknepen, maar daar kijken centrale banken niet naar.

Ik verwacht dat dit systeem binnen vijf jaar zal imploderen. Zodra centrale banken beginnen met geld drukken is het einde nabij.

Hoe kunnen we een dergelijke implosie vermijden?

Dat kun je beter vragen aan de bureaucraten die de plannen maken. Ze hanteren al een rente van nul procent sinds december 2008. Binnenkort zijn er acht jaren verstreken, maar het heeft niets opgeleverd voor de economische activiteit van huishoudens. Niet in Japan, noch in de Verenigde Staten of de EU. En nu praten ze over fiscale stimulering...

We hebben nu al grote tekorten, maar geen tekort is groot genoeg voor de interventionisten, dus zullen ze de fiscale stimulering opschroeven. Ze financieren hun tekorten met de uitgifte van nieuwe staatsobligaties, die de centrale banken zullen opkopen. Het ministerie van Financiën geeft nieuw schuldpapier uit dat de Federal Reserve vervolgens zal opkopen. Natuurlijk zal dat slecht aflopen, maar het zal de problemen tenminste enige tijd uitstellen.

Vervolgens zullen ze een paar academici vinden die bereid zijn de vermogensongelijkheid af te schuiven op 'kwaadaardige kapitalisten' die zoveel geld verdienen aan de financiële bubbels. Deze groep zal de schuld krijgen van de economische malaise, terwijl zij helemaal niet verantwoordelijk zijn voor de bubbels in de economie. Dat zijn tenslotte de centrale banken, die de rente naar nul of zelfs onder nul gebracht hebben.

Eerst manipuleer je de prijzen middels een kunstmatig lage of zelfs negatieve rente en vervolgens stijgt het inkomen van de superrijken. Het is in het beste geval alleen de top 0,1% die echt profiteert van de stijgende prijzen van vermogenstitels, ten koste van alle mensen die deze niet bezitten. Daardoor stijgt de vermogensongelijkheid en dat zal als reden opgevoerd worden om meer belasting te vragen van de rijken.

Geld afpakken van de rijken is een aantrekkelijke manier om stemmen te winnen. Je spreekt de kiezers aan en zegt

"Het gaat slecht met de economie vanwege de rijke mensen. We moeten twintig procent van ze afpakken en dat aan jullie geven." Ik durf te beweren dat bijna iedereen hier voor zal stemmen, omdat de rijken in de minderheid zijn. Dit is wat er gaat gebeuren zodra het monetaire beleid faalt.

Sommige rijken met goede connecties zullen in staat zijn hun vermogen op tijd veilig te stellen, maar heel veel mensen zullen daar niet in slagen. Maar zelfs als je de helft van het vermogen van de rijken afpakt is het niet genoeg. De volgende stap zal zijn om geld te pakken van de middenklasse, de interventionisten zullen hierin heel ver gaan.

Hoe kun je je vermogen het beste investeren onder deze omstandigheden?

De meeste beleggingscategorieën zijn momenteel te duur, als je ze waardeert met traditionele waarderingsmethoden. Maar zijn ze ook overgewaardeerd in vergelijking met een rente van nul procent of een negatieve rente? Neem je de Duitse, Zwitserse of Japanse 10-jaars obligaties, dan ontvang je vrijwel geen rente meer. Maar als je aandelen kunt kopen die een dividend van 2% of meer geven, dan zijn aandelen nog steeds goedkoop in verhouding tot een rente van nul. Maar op basis van de traditionele waarderingsmethoden zijn aandelen helemaal niet goedkoop.

Toch is het gevaarlijk om tegen iemand te zeggen dat hij of zij al zijn vermogen in cash moet bewaren. Ten eerste moet je beslissen welke valuta, ten tweede weet je niet wanneer het mis gaat. In een situatie waarin centrale banken heel veel geld drukken kan de Dow Jones index naar 100.000 stijgen (staat nu op ruim 18.000 punten).

De aandelenmarkten kunnen in nominale zin onbeperkt blijven stijgen, maar niet ten opzichte van edelmetalen. Ik heb verschillende gevallen van hyperinflatie van dichtbij meegemaakt en in al deze gevallen daalde de levensstandaard voor de meeste mensen.

Brengen centrale banken de negatieve rente van -0,5% naar -5%, dan zullen burgers en bedrijven op grote schaal hun geld uit het financiële systeem halen en in de vorm van bankbiljetten opslaan in een kluis. Dit gaat dus niet werken, tenzij je contant geld afschaft. Je kunt dan nog steeds voedsel, sigaretten en edelmetalen hamsteren, maar geen contant geld. Ik verwacht dat dat kan gebeuren, als ze de negatieve rente echt willen doordrukken.

En wat vind je van goud?

Ik heb eind jaren negentig een zeer sterk pleidooi gehouden voor goud, zilver en platina. Ik schreef het boek "het goud van morgen", wat overigens niet over goud ging maar over de opkomst van Azië. De goudprijs is van 1999 tot 2011 sterk gestegen, maar corrigeerde daarna weer. Waarschijnlijk was de koers te snel opgelopen. Maar tussen oktober en december vorig jaar is er opnieuw een bodem gezet in de goudmijnaandelen en de prijzen van edelmetalen. Vanaf dat niveau kunnen de prijzen weer stijgen.

Of de goudprijs morgen of de komende drie tot vijf jaar zal stijgen, dat weet ik niet. Maar als je geld blijft bijdrukken, de geldhoeveelheid toeneemt en vermogenstitels schaars zijn - of het nou een klassieke auto is of een schilderij - ze zijn schaars en zullen daarom in prijs toenemen.

Niet alle vermogenstitels zullen op hetzelfde moment en in dezelfde mate toenemen. Er zullen ook bubbels ontstaan in vastgoed en in verzamelobjecten. Ook zullen er weer bubbels ontstaan in aandelen, wat we sinds 1999 drie keer gehad hebben.

Ik denk dat het risicovol is om al je geld langs de zijlijn te bewaren. Ik zou streven naar diversificatie. Dus ik bezit cash, obligaties, aandelen, wat vastgoed en wat edelmetalen. Door meer spreiding toe te passen haal je een minder dan optimaal rendement, maar het is wel het meest waarschijnlijk dat je dan je vermogen zult behouden.

Door de geschiedenis heen heeft

fysiek goud altijd waarde weten te behouden. Volgens de World Gold Council is de negatieve rente zelfs reden om twee keer zoveel goud in de portefeuille aan te houden.

Deze bijdrage is afkomstig van Hollandgold