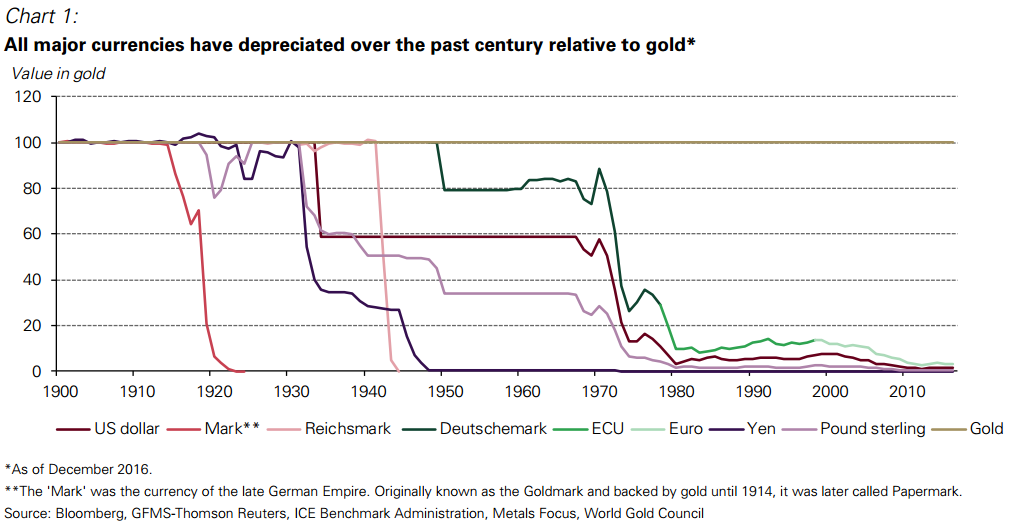

In dit artikel brengen we de vertaling van een artikel dat de Amerikaanse econoom John Exter in november 1973 publiceerde in het wetenschappelijke tijdschrift Economic Education Bulletin. De Verenigde Staten hadden twee jaar eerder de koppeling van de dollar aan goud losgelaten, waardoor de prijzen van olie en goud fors waren gestegen. In 1973 leidde dat tot de oliecrisis, waarbij olieproducerende landen uit protest de olieprijs verhoogden en productie verlaagden. Dit was het eerste grote probleem dat het direct gevolg was van het loslaten van goud als het monetaire anker.

Binnen wetenschappelijke kringen werd destijds de discussie gevoerd of de SDR van het Internationaal Monetair Fonds de rol van goud zou kunnen overnemen als het nieuwe monetair anker. In dit artikel laat Exter blijken dat hij zeer sceptisch is ten aanzien van de SDR. Anders dan goud is een SDR geen stok achter de deur, omdat het slechts een papieren claimbewijs is waarvan het aanbod altijd uitgebreid kan worden. Aan de vertaling zijn een aantal tussenkopjes toegevoegd om de leesbaarheid te verbeteren.

Toekomst van Goud en het Internationale Monetaire Systeem

Door John Exter, november 1973

Ik ga een tekst gebruiken die ongeveer duizend jaar geleden werd opgeschreven door Firdausi, de nationale dichter van Perzië: “Er is heel veel wijsheid in de wereld, maar het is verdeeld over alle mensen.” Het is zeker verdeeld onder de mensen die je hier de afgelopen twee dagen hebt horen spreken. Eigenlijk is het enige waar we het allemaal over eens kunnen zijn dat we in een ernstige internationale monetaire crisis zitten. We zijn het oneens over de omvang van de crisis, over de maatregelen om deze op te lossen en over de kansen op het succes van deze maatregelen.

Waarom zijn we het oneens? Soms, maar ook alleen soms, komt het omdat we anders redeneren. Maar veel vaker komt het doordat we starten met verschillende onderliggende premissen, aannames of principes. We hebben verschillende modellen in gedachten over hoe het economische systeem werkt en wat we ermee kunnen doen. We verschillen het meeste over de rol van de overheid. Wat ik bijvoorbeeld een realistische rol vind voor de overheid zal voor sommige andere sprekers als onrealistisch overkomen. En omgekeerd geldt natuurlijk hetzelfde.

Waarom zijn we het oneens? Soms, maar ook alleen soms, komt het omdat we anders redeneren. Maar veel vaker komt het doordat we starten met verschillende onderliggende premissen, aannames of principes. We hebben verschillende modellen in gedachten over hoe het economische systeem werkt en wat we ermee kunnen doen. We verschillen het meeste over de rol van de overheid. Wat ik bijvoorbeeld een realistische rol vind voor de overheid zal voor sommige andere sprekers als onrealistisch overkomen. En omgekeerd geldt natuurlijk hetzelfde.

Ik denk dat het voor jullie misschien behulpzaam is als ik jullie vertel hoe ik de verschillende sprekers sorteer. Grote economen uit het verleden hadden zeer uiteenlopende opvattingen over de rol van de overheid in de economie. Helemaal terug in 1776 schreef Adam Smith het beroemde boek ‘Wealth of Nations’. Hij geloofde sterk in de kracht van de vrije markt en wilde de rol van de overheid zo klein mogelijk houden. Hij staat aan het ene uiteinde van het spectrum.

Aan het andere uiteinde zou ik John Maynard Keynes willen plaatsen, die in 1936 zijn beroemde werk ‘General Theory’ publiceerde, dat was rond de tijd dat ik economie studeerde. Keynes en zijn volgelingen gingen in hun modellen uit van een gesloten economie, zonder transacties met het buitenland. En dat blijkt uit de onschuldige wijze waarop ze de rol van de betalingsbalans in de economie over het hoofd hebben gezien.

Aan het andere uiteinde zou ik John Maynard Keynes willen plaatsen, die in 1936 zijn beroemde werk ‘General Theory’ publiceerde, dat was rond de tijd dat ik economie studeerde. Keynes en zijn volgelingen gingen in hun modellen uit van een gesloten economie, zonder transacties met het buitenland. En dat blijkt uit de onschuldige wijze waarop ze de rol van de betalingsbalans in de economie over het hoofd hebben gezien.

Keynes leerde ons dat de goudstandaard een barbaarse relikwie was. Hij beargumenteerde dat het geen enkele zin heeft om goud op te graven in Zuid-Afrika, om het vervolgens meteen weer onder de grond te stoppen in Fort Knox. Ook leerden ze ons dat publieke schulden er niet toe doen en dat deze nooit volledig terugbetaald hoeven te worden, omdat het tenslotte een schuld aan ons zelf is. Ik kan nog veel verder doorgaan, maar het belangrijkste punt dat Keynes duidelijk wil maken is dat hij pleit voor een economie met een sterke inmenging van de overheid. Keynesianen geloven dat de markteconomie verbeterd kan worden met interventies, via sturend monetair en fiscaal beleid. Er zouden geen economische depressies meer komen. Al in de jaren ’60 werd er binnen deze kring al gesproken over het ‘finetunen’ van de economie.

Alle sprekers die voorbij zijn gekomen passen ergens aan het ene of andere uiteinde van dit spectrum. Ik zal beginnen mijzelf op dit spectrum te plaatsen, ik sta aan de kant van Adam Smith.

Grote of kleine rol voor de overheid?

Maar onthoud dat overheden van over de hele wereld veel meer beïnvloed zijn door Keynes dan door Adam Smith. In feite is het economische leven vandaag de dag een strijd geworden tussen overheden die de kracht van de vrije markt proberen te temmen en de mensen die proberen alle interventies van overheden te omzeilen. Velen van jullie maken iedere dag weer beslissingen op basis van wat jullie denken dat de overheid en de centrale bank gaan doen. Zal de centrale bank haar monetaire beleid verkrappen of verruimen? Zal de waarde van de munt verder appreciëren of niet? Zal de overheid dit kwartaal een begrotingsoverschot of juist een tekort hebben?

Maar overheden controleren de economische activiteit veel minder dan je misschien zou denken. Overheden noch centrale banken bepalen wat geld is en welk geld de mensen gaan gebruiken en sparen. Dat bepalen de mensen zelf op de wereldwijde markt. Op dit onderdeel ben ik het oneens met Milton Friedman, die ook in dit spectrum geplaatst dient te worden voor zijn ideeën die vandaag de dag zeer veel invloed hebben. Hij is nog niet genoemd tijdens deze meeting.

Milton Friedman lijkt een dubbele persoonlijkheid te hebben. Het grootste deel van zijn persoonlijkheid – wat ik erg leuk vind – ligt aan het Adam Smith uiteinde van het spectrum. Maar ten aanzien van geld – en daarin ben ik het niet met hem eens – zit hij meer aan het Keynes uiteinde van het spectrum, omdat hij groot voorstander is van een grote rol voor de overheid ten aanzien van geld. Maar hij zegt ook dat overheidsinterventie op het gebied van geld beperkt moet blijven tot het binnenlandse geld. Internationaal is hij van mening dat alle wisselkoersen vrij moeten kunnen bewegen. Doordat hij zich niet bezighoudt met een systeem van vaste wisselkoersen lijkt hij op Keynes, een ‘gesloten economie’ denker. Friedman heeft niet de wens om de vaste wisselkoersen weer te herstellen [onder het Bretton Woods systeem waren alle belangrijke valuta via de dollar tegen een vaste wisselkoers gekoppeld aan goud]. Hij noemt goud zelfs geen geld.

Controle over geld

Overheden zijn bijzonder gemotiveerd om te interveniëren in het geldsysteem. Ze willen maar al te graag bepalen wat de mensen in hun land wel en niet mogen gebruiken als geld. Regeringen van over de hele wereld hebben geprobeerd een monopolie te krijgen op de uitgifte van het geld, door een nationale munteenheid in te voeren en iedereen behalve de banken en het ministerie van Financiën te verbieden om zelf geld uit te geven. Maar het probleem is dat overheden teveel geld in omloop hebben gebracht. Misschien moeten we de klok terugdraaien en de private markt weer het geld laten uitgeven. dit is helemaal niet zo vergezocht. Jullie eigen centrale bank (Zuid-Afrika) is nog steeds in private handen, maar tot mijn grote ontsteltenis heeft de overheid er natuurlijk een grote controle op.

Om hun monopolie te versterken voeren overheden wetgeving in, waarmee ze hun monopolie op geldcreatie stevig verankeren. Een voorbeeld daarvan is de legal tender wetgeving, die voorschrijft dat alleen het geld van de overheid gebruikt kan worden om alle schulden, publiek én privaat, te vereffenen. Vaak proberen ze grip te krijgen op de valutamarkt, om zo de conversie van hun eigen valuta in andere valuta te beperken. In Kenia heeft de overheid tot mijn verrassing gewaarschuwd dat het ten strengste verboden is Keniaans geld te vernietigen. Dit slaat naar mijn mening helemaal nergens op. Als jullie allemaal een claimbewijs op mij hadden, dan zou ik juist verheugd zijn als jullie je claims op mij verscheuren…

Mijn eigen overheid [Amerikaanse overheid] heeft heel lang een tegenstrijdig beleid gevoerd. Jarenlang was ze er trots op dat de dollar tegen een vaste koers inwisselbaar was voor goud, maar dat deze regel alleen gold voor het buitenland en niet voor de Amerikaanse bevolking. Een Griekse scheepsbouwer mag goud bezitten, maar ik als Amerikaan mag dat niet. En ik mag nog steeds geen goud kopen, en dat neem ik de overheid al heel lang kwalijk. [red: pas in 1974 werd het verbod op het privaat bezit van goud opgeheven in de Verenigde Staten]

Goudstandaard

In de goede oude dagen van de goudstandaard begonnen overheden met de beste voornemens. Ze erkenden het feit dat de vrije markt, als die haar gang mocht gaan, bepaalde grondstoffen zoals goud en zilver hoger zou waarderen als geld dan al het andere. Goud en zilver zouden in een vrije markt zeker hoger gewaardeerd worden dan papier. Daarom gaven overheden zichzelf het monopolie om gouden munten te slaan, zoals Souvereigns, Napoleons of Eagles, waarvan men wist dat de markt die zou accepteren.

Maar geen enkele regering bleek in staat zichzelf te beperken tot het uitgeven van dit soort munten, alhoewel de Amerikaanse overheid een goede poging heeft gedaan. Onze Amerikaanse grondwet geeft het Congres de macht om munten in omloop te brengen en de waarde daarvan te reguleren. Maar tijdens de Constitutionele Conventie werd het voorstel gedaan om het Congres de bevoegdheid te geven papiergeld in omloop te brengen. Daar hebben we een desastreuze ervaring aan overgehouden in de vorm van de continental dollar. Dit ligt nog vers in ons geheugen, want we kennen nog steeds de uitspraak “not worth a continental”.

Geldcreatie

Met de bevoegdheid papiergeld in omloop te brengen kwam een belangrijk gegeven uit het dagelijkse leven aan de kant van overheden te staan, namelijk dat papiergeld makkelijker is dan muntgeld. Dit gemak is van groter belang geworden, omdat het economische verkeer vandaag de dag veel complexer geworden is en dat claimbewijzen op computersystemen van banken steeds gangbaarder worden. Dus alle overheden geven vandaag de dag papiergeld uit, terwijl ze ten tijde van de goudstandaard nog accepteerden dat de uitgifte van papiergeld beperkt was door de belofte om papiergeld tegen een vaste prijs om te wisselen voor goud. De converteerbaarheid van geld was het ideaal en dat werd in 1944 ook zo opgeschreven in het handvest van het Internationaal Monetair Fonds.

Maar in de praktijk bleken overheden niet in staat controle te houden op wat mensen gebruikten als geld. Men gebruikte ook banktegoeden als geld, terwijl dat helemaal geen wettig betaalmiddel was. Centrale banken hebben de autoriteit om de kredietcreatie door banken te beperken, maar nergens in de wereld is een centrale bank erin geslaagd dat met succes te doen. Daarom is het aantal banktegoeden enorm toegenomen, mede geholpen door computers en snellere communicatiemiddelen. Ook zijn centrale banken er nooit in geslaagd de enorme groei van de hoeveelheid ‘bijna-geld’ in de economie, zoals kortlopende staatsleningen, in te perken.

Centrale banken stonden helemaal machteloos in het beperken van de groei van banktegoeden in Europa, waar leningen in de lokale munt gecreëerd werden onder buitenlandse wetgeving. Het is de explosieve groei van papiergeld en bijna-geld dat ons in de huidige internationale monetaire chaos heeft gestort. We moeten niet vergeten dat we het grootste deel van ons leven gewend waren aan een goudstandaard.

Een wereld van papiergeld en elektronische banktegoeden is een IOU wereld, een wereld die bestaat uit beloftes om te betalen. Tot maart 1968, toen het goudsysteem met twee versnellingen werd geïntroduceerd, maakten de centrale banken achter alle belangrijke valuta de belofte goud uit ter keren tegen een vaste koers van $35 per troy ounce. Onder dit systeem met twee versnellingen werd de belofte om dollars in te wisselen voor goud verbroken met alle private burgers. Met uitzondering van Rusland en Zuid-Afrika weigerden alle centrale banken in de wereld hun goud – tegen welke prijs dan ook – te verkopen aan de bevolking. De belofte op goud tegen $35 per troy ounce werd alleen nog maar toegepast tussen centrale banken en overheden onderling. Maar ook dat werd steeds onduidelijker, tot president Nixon op 15 augustus 1971 het goudloket sloot en zelfs de beloften om goud te leveren tegen de vaste koers van $35 per troy ounce tussen de centrale banken verbroken werd.

1971

Sindsdien zeggen alle valuta in de wereld: “Ik ben je niets verschuldigd tegen een vaste prijs. Ik ben je geen enkel goed verschuldigd dat vanwege haar schaarste een goede opslag van waarde biedt.” Alle valuta zijn vandaag de dag dus ‘IOU-nothings’. De dag van 15 augustus 1971, toen de laatste schijn van inwisselbaarheid werd losgelaten, was dus een waterscheiding. Sindsdien is een systeem met vaste wisselkoersen onmogelijk geworden. We kwamen in een nieuwe wereld met vlottende wisselkoersen.

Het probleem van vandaag de dag is dat het aanbod van ‘IOU-nothing’ geld in een explosief tempo toeneemt. Andere sprekers hebben dit punt niet ter sprake gebracht. We hebben teveel gepraat over het internationale monetaire systeem zelf en te weinig over de explosieve toename van ‘IOU-nothings’ die zich hebben opgehoopt op de balansen van centrale banken. De uitzonderlijke expansie van de geldhoeveelheid betekent dat de koopkracht van dit geld in termen van goederen en diensten daalt. Voor het eerst in eeuwen, en misschien zelfs voor het eerst in de menselijke geschiedenis, is inflatie een wereldwijd fenomeen geworden. Mensen van over de hele wereld vragen zich nu af wat ze nog kunnen vertrouwen als waarde opslag. Ze ontvluchten het IOU-nothing geld en zetten het om in goederen en edelmetalen als goud, zilver en platina, waardoor de prijzen alsmaar verder worden opgedreven.

Ondertussen volstaat het IOU-nothing geld steeds minder als betaalmiddel, dus zoeken mensen en zelfs de monetaire autoriteiten een vorm van geld die ze met vertrouwen kunnen accepteren, gebruiken en bewaren. De olieproducenten zijn hier een goed voorbeeld van.

SDR: Goud vervangen door papier?

We zijn getuige van een wereldwijde poging van centrale banken en overheden om tastbare waarde te vervangen door papier, zoals John Law dat 250 jaar geleden probeerde in Frankrijk. Hij probeerde dat alleen in Frankrijk en sindsdien zijn er meerdere pogingen gedaan in verschillende landen. Maar deze poging is internationaal, in alle valuta en via internationale instanties zoals de G20 en het IMF. Ze doen dat met een nieuw internationaal soort papiergeld genaamd de SDR.

Maar zoals Ossola heeft aangegeven is de SDR zelfs geen IOU. Het heeft geen schuldenaar. Het is een ‘who owes you?’ En daar komt nog eens bij dat de SDR een claim is op niets, in elk geval niet op goud. Het is dus een ‘who owes you nothing?’ Ook hebben SDR’s geen einddatum, dus het is een ‘who owes you nothing when?’. Het is absoluut het meest verwerpelijke kredietinstrument dat de mensheid ooit heeft voortgebracht, als we het al een kredietinstrument mogen noemen. Geen wonder dat het lastig is de rente vast te stellen en te bepalen wie die rente moet betalen.

Dr. Ossola vroeg om een nieuwe naam te bedenken voor de SDR. Ik stel voor dat we hem de ‘who owes you nothing’ noemen. Een paar centraal bankiers zal deze who owes you nothings misschien accepteren in plaats van goud, maar de vrije markt niet. Toch spreekt Dr. Ossola hoopvol over de mogelijkheid dat banktegoeden in SDR’s worden uitgegeven. De volgende stap zou zijn om ze wettig betaalmiddel te maken.

Je kunt je voorstellen wat de inflatoire gevolgen kunnen zijn van een systeem van nationale munten dat gedekt wordt door deze who owes you nothings. Jullie hebben gisteren vernomen van de achteloze manier waarop besloten werd de eerste 9,5 miljard van deze who owes you nothings te creëren. Ze werden van het een op het andere moment gewoon toegevoegd in de computer van het IMF.

Er zal ongetwijfeld iemand uit de goudmijnsector aanwezig zijn geweest die toen dacht: “Hoe lang zou het duren voordat je 9,5 miljard dollar aan goud uit de grond hebt gehaald”. Volgens mij zag Milton Gilbert de nonsens van de SDR een paar jaar geleden al, toen hij zei dat hij de SDR pas zou vertrouwen als zijn vrouw om een halsketting ervan zou vragen. Maar nu ook hij overstag is gegaan en de SDR geaccepteerd heeft als aanvulling op goud zou ik haast denken dat hij inderdaad een halsketting van SDR’s voor haar gekocht heeft.

Converteerbaarheid

Ik wil hieraan toevoegen wat Gilbert zei over converteerbaarheid. Ik zal het proberen te definiëren: Converteerbaarheid betekent dat een monetaire autoriteit verplicht en in staat is om op verzoek en tegen de vastgestelde koers haar eigen schuldbewijs om te wisselen in iets dat gewild en schaars is. Ongeacht of het schuldbewijs op papier of in een computer staat. Schaarste en vraag zijn de essentiële onderdelen van geld dat waarde behoudt.

Dus SDR’s en nationale valuta kunnen nooit op gelijke voet gesteld worden met goud als een vorm van reserve. Iedere centraal bankier die ik ken geeft liever eerst zijn dollarreserves en SDR’s uit, voordat hij zijn goudvoorraad aanspreekt. Zeker tegen een goudprijs van $42,22 per troy ounce! Zelfs de Italiaanse centrale bank van Ossola deed dat.

Om een I owe you nothing te vervangen door een who owes you nothing is niets anders dan het vervangen van een stukje papier door een ander stukje papier. Als je dat verstaat onder converteerbaarheid drijf je de spot met dat woord. Converteerbaarheid in goud vereist discipline, omdat goud een schaars goed is. Papier omwisselen voor ander papier vereist geen enkele discipline. Ik heb er geen enkel vertrouwen in dat een internationale monetaire autoriteit erin slaagt de SDR schaars te houden. En hoe goed ik het persoonlijk ook met ze kan vinden, als Rinaldo Ossola en Robert Triffin de monetaire dictators zouden worden, dan zou ik er niet op vertrouwen dat zij de SDR schaars houden.

‘Papieren goud’

De SDR wordt ook wel papieren goud genoemd vanwege de goudclausule die er in opgenomen is. Het is deze clausule die, zo legde Ossola gisteren uit, die ervoor zal zorgen dat de SDR net als goud uit circulatie gedreven zal worden vanwege de wet van Gresham. Als de waarde van de SDR van goud gescheiden wordt en in plaats daarvan bepaald wordt door een arbitrair gekozen mandje van papiergeld, dan verandert de SDR van papieren goud in papieren papier.

De vragen die gisteren gesteld werden geven aan dat jullie niet veel raad weten met de SDR. Vergeet je zorgen, want naar mijn inzicht is het een paard dat nooit aan de race zal deelnemen. Misschien komt ze wel uit de startblokken, maar ze zal spoedig uit de race wegvallen.

Dit wil niet zeggen dat we geen andere problemen hebben. We zitten in een internationaal monetair moeras. De verwarring en het gebrek aan vooruitgang tijdens de bijeenkomst in Nairobi waren het bewijs dat de economische theorieën van Keynes en Friedman in een impasse zitten. De krachten van de vrije markt hebben het overgenomen. Overheden en centrale banken vergissen zich als ze denken dat ze met meer interventies de kracht van de vrije markt kunnen breken.

Waar moeten we nu naartoe? Het is geen prettig vooruitzicht. Het grote probleem waar we vandaag de dag mee worstelen zijn niet de wisselkoersen, de goudprijs, de SDR, kapitaalcontroles, handelsbeleid, converteerbaarheid en zelfs niet de inflatie, hoe slecht die ook is.

Teveel schulden

Het is de excessieve schuldenlast in het systeem, zowel binnen valuta als internationaal. We hebben veel te veel IOU’s gecreëerd. Dit betekent dat schuldenaren van over de hele wereld zich veel dieper in de schulden gestoken hebben dan wat ze zich op basis van hun productiecapaciteit kunnen veroorloven, zelfs als je daar de toename van de productiviteit en productiecapaciteit in meeneemt. Nog problematischer is dat velen kortlopende schulden aangaan voor lange termijn investeringen, wat met name problematisch is in een wereld van vlottende wisselkoersen.

Mensen vragen zich af waarom overheden en centrale banken niets doen om de inflatie te stoppen. Ze zien niet dat de inflatie een eigen leven is gaan leiden. Schuldenaren kunnen hun productiviteit niet snel genoeg verhogen om hun schulden zelfstandig af te lossen en daarom moeten ze hun producten tegen een steeds hogere prijs aanbieden. In veel gevallen zal men nieuwe leningen moeten afsluiten om eerdere leningen af te lossen. Het spreekwoordelijke ‘lenen van Peter om Paul te betalen’, maar dan op wereldwijde schaal. In dit proces zijn de ‘Peters’ uiteindelijk de centrale banken als lenders of last resort. Als zij niet genoeg IOU’s creëren om de schuldexpansie gaande te houden komt dit hele proces met veel geweld tot stilstand.

Veel schuldenaren zullen ontdekken dat ze niet in staat zijn hun schulden te betalen. Bedrijven zullen in het beste geval hun productie moeten terugschroeven en personeel moeten ontslaan. In het slechtste geval moeten ze hun deuren zelfs sluiten. Dat vooruitzicht wordt politiek en sociaal als zeer onwenselijk gezien. Daarom zitten centrale banken van over de hele wereld gevangen in schuldexpansie die ze niet durven te stoppen. Ze zijn gevangenen van hun eigen expansionisme en moeten zorgen voor inflatie.

Samen met overheden zullen ze misschien een poging doen het proces te vertragen, maar ze zullen het nooit tot stilstand brengen. Zelfs het vertragen van de schuldexpansie is een onmogelijke onderneming. Je komt dan al snel op de rand van een economische recessie.

Geen vaste goudprijs

In een dergelijke wereld is het ijdele hoop om te denken dat de I owe you nothing (de SDR) weer converteerbaar gemaakt kan worden in goud. De I owe you nothings worden in een dermate hoog tempo gecreëerd dat het onmogelijk is een vaste prijs af te spreken waartegen deze weer ingewisseld kunnen worden voor fysiek goud. De goudvoorraden van centrale banken zouden dan in een hoog tempo leeglopen. Om het geld weer converteerbaar te maken moeten centrale banken stoppen met het creëren van nog meer IOU’s en het verzamelen van de IOU’s van anderen. En dat gaan ze niet doen.

Vaste wisselkoersen zijn niet mogelijk zonder de discipline van converteerbaarheid, en dan bedoel ik de converteerbaarheid in goud. De SDR is in dit opzicht betekenisloos, omdat het geen enkele discipline oplegt. En omdat converteerbaarheid onmogelijk is met wereldwijde inflatie moeten we ons voorbereiden op een langdurige periode van vlottende wisselkoersen. Dit is een wereld van competitieve devaluaties, wisselkoersbeleid en competitieve monetaire expansie. En dat betekent nog meer wereldwijde inflatie.

Twee scenario’s

Ook in deze wereld moeten mensen hun schulden afbetalen, maar als de schulden steeds sneller toenemen wordt de druk van de totale schuldenlast steeds groter. Ook al zijn alle schulden uitgedrukt in I owe you nothings… De harde werkelijkheid van vandaag de dag is dat een aanzienlijk gedeelte van de totale schuldenlast nooit afbetaald kan worden. Deze schulden moeten afgeschreven worden, voordat het herbouwen van het internationale monetaire systeem kan beginnen. Het liquideren van deze schulden kan op één van de volgende twee manieren.

In het eerste scenario neemt de vrije markt het al snel over van de autoriteiten. Op een bepaald moment zal een faillissement een sneeuwbaleffect teweeg brengen, die met name de financiële instellingen kan meesleuren die hun langlopende verplichtingen gefinancierd hebben met kortlopende kredieten. Als autoriteiten deze sneeuwbal niet kunnen stoppen krijgen we een gigantische liquidatiegolf van schulden, waardoor de economische activiteit tot stilstand komt. Centrale banken zitten dan in de positie waarin ze duwen aan een koord, in plaats van dat ze de teugels aanhalen of losser maken met hun monetaire beleid. Dit is de deflatoire manier die we kennen van de Grote Depressie van begin jaren dertig.

Het andere scenario is dat de autoriteiten er wel in slagen de schulden te laten groeien en dat daarmee het sneeuwbaleffect van faillissementen voorkomen kan worden. Maar in dat scenario worden de I owe you nothings van centrale banken uiteindelijk waardeloos, in de context van het gezegde ‘not worth a continental‘. Daarmee worden alle schulden in de betreffende valuta ook waardeloos en moeten de autoriteiten nullen van hun bankbiljetten schrappen of een nieuwe munteenheid introduceren.

Hogere goudprijs

Een van deze twee scenario’s zal in de toekomst werkelijkheid worden. En hoe graag als ik ook een terugkeer naar een goudstandaard zie, ik denk dat het nog jaren zal duren voordat we weer zoiets krijgen. We hoeven dus geen hogere, stabiele en vaste goudprijs te verwachten. Wat we wel mogen verwachten is het uiteenvallen van het de goudmarkt met twee versnellingen. Centrale banken zullen weer hun entree maken in de vrije markt.

Ongeacht welk type van schuldverlichting we krijgen heeft goudprijs in de vrije markt nog een lange weg omhoog te gaan. Als centrale banken in staat zijn de inflatie intact te houden, dan zal er uiteindelijk hyperinflatie komen in bepaalde valuta. De goudprijs in die valuta zal dan naar oneindig gaan. Krijgen we het deflatoire scenario in bepaalde valuta, zoals ik verwacht voor de Amerikaanse dollar, dan zullen we in elk geval een bepaalde periode een nieuwe en aanzienlijk hogere goudprijs krijgen in dollars. Dat zal pas gebeuren nadat de deflatie haar gang heeft kunnen gaan.

Ongeacht welk type van schuldverlichting we krijgen heeft goudprijs in de vrije markt nog een lange weg omhoog te gaan. Als centrale banken in staat zijn de inflatie intact te houden, dan zal er uiteindelijk hyperinflatie komen in bepaalde valuta. De goudprijs in die valuta zal dan naar oneindig gaan. Krijgen we het deflatoire scenario in bepaalde valuta, zoals ik verwacht voor de Amerikaanse dollar, dan zullen we in elk geval een bepaalde periode een nieuwe en aanzienlijk hogere goudprijs krijgen in dollars. Dat zal pas gebeuren nadat de deflatie haar gang heeft kunnen gaan.

Dus ‘In gold we Trust’ gaat boven de IOU nothings en ver boven de who owes you nothings. Als je toch schuldpapier moet aanhouden, kies dan de meest kredietwaardige schuldenaar, ook al krijg je daar niets voor. Maar je kunt ook altijd voor goud kiezen. En jullie in Zuid-Afrika hebben maar geluk, want jullie hebben meer goud dan alle andere mensen. Of het nou in de vorm van een gouden Krugerrand is of drie kilometer onder de aardbodem ligt…

Volg Marketupdate nu ook via Telegram

| Waardeert u de artikelen en analyses op onze site, steun ons dan met een eenmalige of periodieke donatie. Met uw donatie kunnen we mooie artikelen blijven schrijven en worden we minder afhankelijk van inkomsten uit advertenties. Klik hier om te doneren! |