Ariel Bezalel, hoofdstrateeg fixed income bij Jupiter Asset Management, gaat in op de factoren die achter de de rally’s op de aandelen- en obligatiemarkten van dit jaar zitten. Hij gelooft dat de wereldeconomie kwetsbaar is voor een deflatoire schok.

Discrepantie markten en indicatoren

Er is een opvallend verschil in de signalen die dit jaar door zowel de aandelen- als obligatiemarkten gegeven worden. Beide hebben zich hersteld – aandelenmarkten hebben de verliezen van eind 2018 ingelopen, terwijl de markten voor staatsobligaties hebben geprofiteerd van lagere rendementen. Maar economische indicatoren schetsen een gematigde kijk op de wereldeconomie. De Chinese economie vertraagt en in landen rond China, zoals Taiwan, Zuid-Korea en Singapore daalt de export. Daarnaast blijft de economische activiteit in Europa achter.

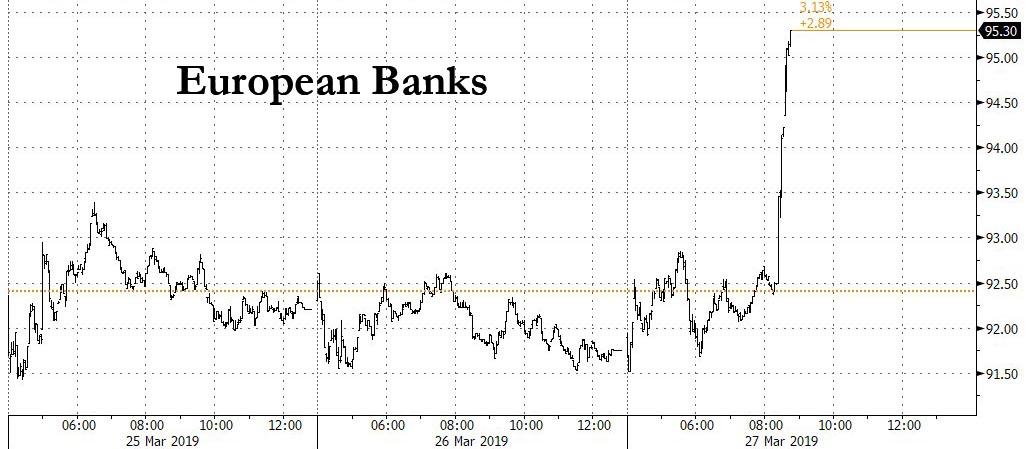

Het is de moeite waard om wat dieper in te gaan op de aandelenrally. De prestaties van cyclische sectoren zoals energie, industrie, materialen en financials blijven achter, en zijn dus eigenlijk een weerspiegeling van de macro-economische zorgen in de obligatiemarkten. De olie- en ijzerertsprijzen stijgen dit jaar sterk, maar dat lijkt meer gedreven te worden door aanbod dan door vraag.

Zwakkere inflatiecijfers, een vertraging in de groei van de geldhoeveelheid en het afvlakken of omkeren van de rentecurves vormen nu wereldwijd de uitdaging voor centrale banken. Canada, Australië, Nieuw-Zeeland en Duitsland kondigen nu – net als de VS – pauzes aan bij rentestijgingen, of gaan over tot renteverlagingen. In maart gaf Duitsland zelfs voor het eerst een negatief renderende 10-jarige Bund uit.

Omgekeerde wereld met omgekeerde rentecurve

De vraag komt weer op hoe betrouwbaar de rentecurve is om een recessie te voorspellen (of zelfs te veroorzaken). Historisch gezien heeft een omgekeerde rentecurve in 85% van de keren dat het is voorgekomen een recessie voorspeld. Bezalel denkt dat het op zijn minst een afspiegeling is van hoe vergevorderd de cyclus van vele ontwikkelde markteconomieën is. We bevinden ons in wat in juli de langste bullmarkt in de naoorlogse geschiedenis kan worden. Dat op zichzelf rechtvaardigt al voorzichtigheid en is een sterk signaal om risico’s in de portefeuille af te bouwen.

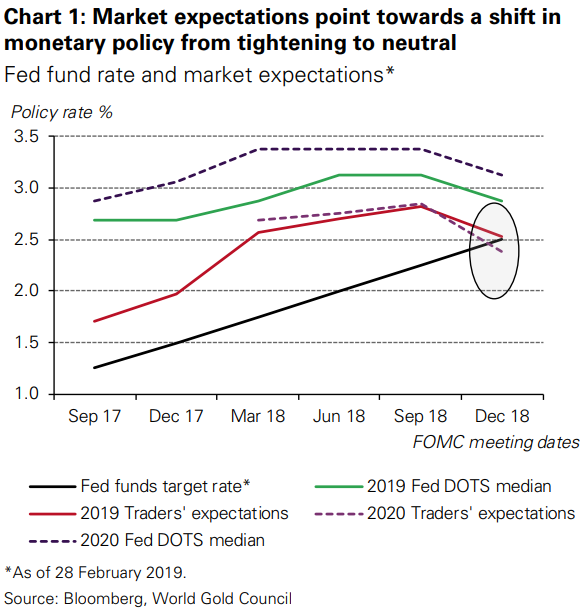

Bezalel denkt dat de wereld kwetsbaar is voor een deflatoire schok. Daarom positioneert hij de portefeuille defensief en rekent op een verdere vertraging van de groei, met het vooruitzicht dat de wereldeconomie zucht onder het gewicht van te veel schulden en een verslechterende demografische situatie, vooral in de ontwikkelde landen. Hij is er al lang van overtuigd dat toenemende bezorgdheid over een wereldwijde vertraging onvermijdelijk een einde zal maken aan kwantitatieve verkrapping in de VS en dat renteverlagingen wellicht op de agenda staan in de tweede helft van 2019.

Lees meer in het meegestuurde artikel “Why is the Global economy vulnerable to a deflationary shock?“, van Ariel Bezalel, hoofdstrateeg fixed income bij Jupiter Asset Management.