Als het aan de Amerikaanse president Trump ligt komt er een einde aan het structurele tekort op de handelsbalans van de Verenigde Staten. De grootste economie ter wereld moet weer meer producten zelf gaan produceren en minder goederen importeren. Dat klinkt als een goed plan, maar wat de nieuwe regering in Washington misschien niet beseft is dat het verkleinen van het handelstekort verstrekkende gevolgen kan hebben voor het wereldwijde dollarsysteem.

Het herstellen van de handelsbalans heeft namelijk ook consequenties voor de rol van de dollar als wereldreservemunt, een probleem dat economen kennen als het Triffin dilemma. Maar wat is dit precies? In dit artikel brengen we een korte samenvatting van de ontwikkelingen van de afgelopen honderd jaar en van de mogelijke transitie richting een nieuwe monetaire wereldorde.

Goudstandaard

In het verleden hanteerden de Verenigde Staten en haar handelspartners in Europa een goudstandaard, wat betekent dat de waarde van het geld gekoppeld was aan de goudvoorraad. Binnen dit systeem was het voor overheden simpelweg niet mogelijk jarenlang een structureel tekort op de begroting te hebben.

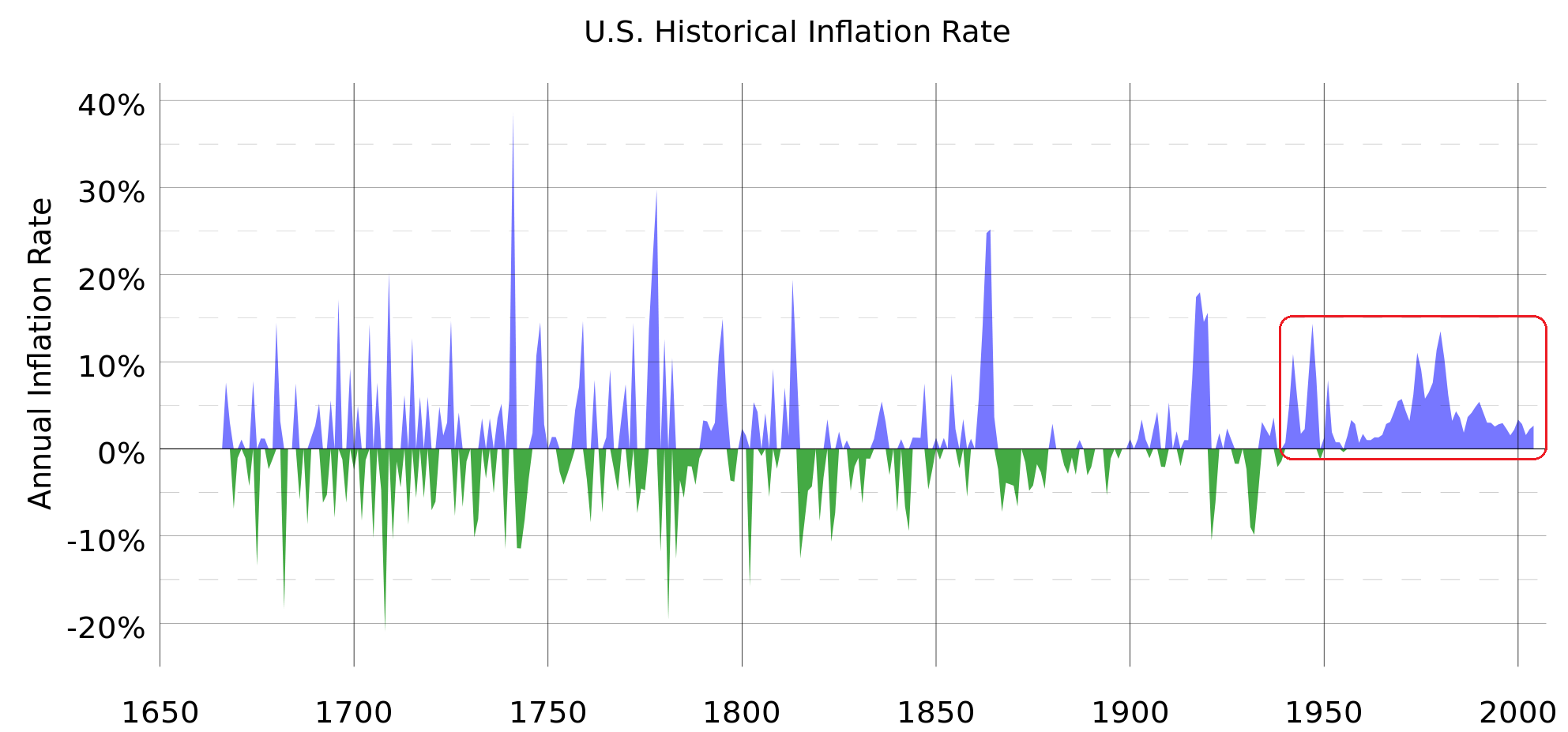

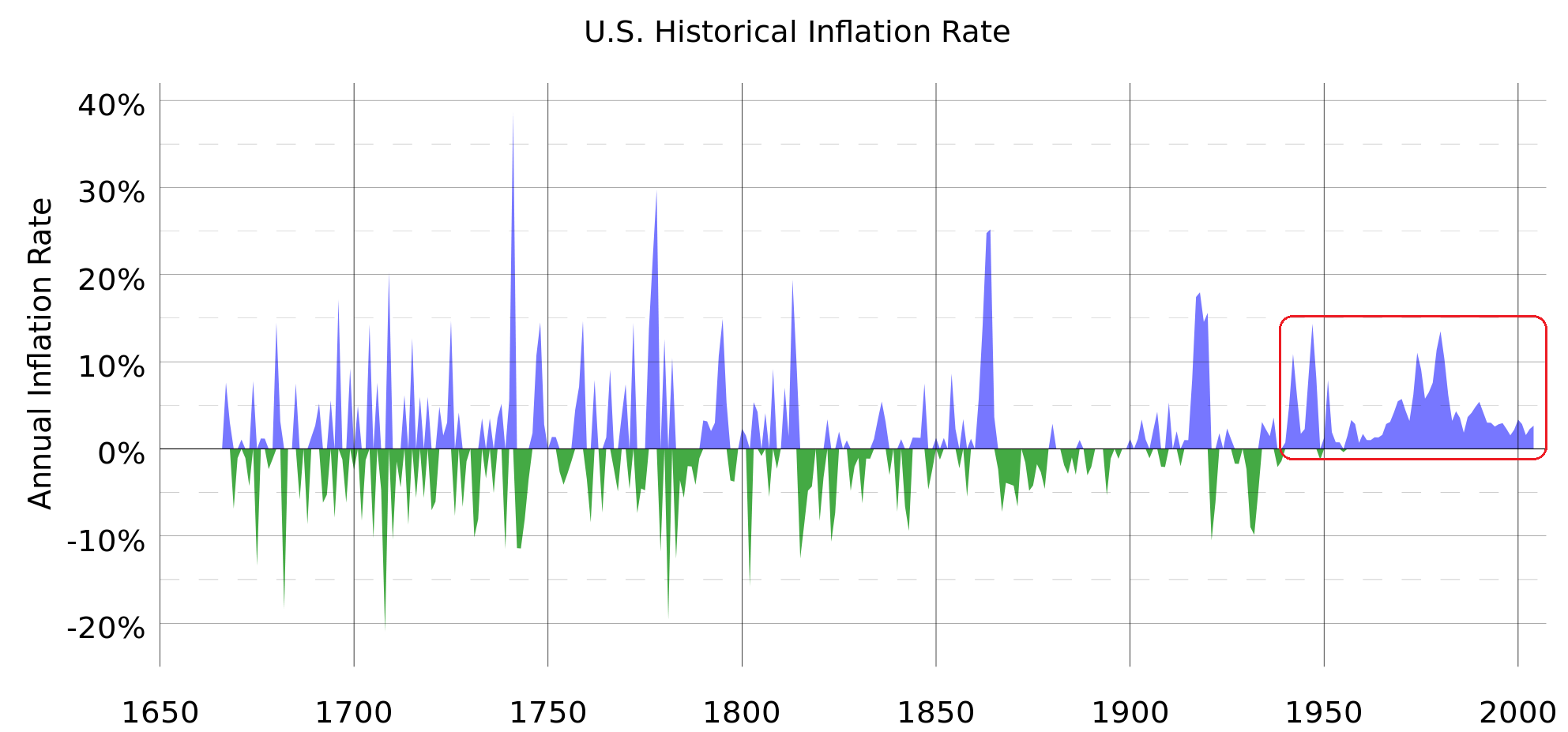

Onder de goudstandaard hadden de Verenigde Staten jaarlijks gemiddeld een begrotingsoverschot van 0,4% van het bruto binnenlands product. Na het loslaten van de goudkoppeling in 1971 werd dat overschot opeens een tekort van gemiddeld 2,7% per jaar. Door de koppeling van de dollar aan goud was er dus bijna geen inflatie, dat kwam pas na het gebruik van ongedekt papiergeld.

Sinds het loslaten van de goudstandaard is er geen deflatie meer geweest (Bron: Wikipedia)

Inflatie

In 1913 beweerde econoom John Maynard Keynes dat ook staatsobligaties prima als monetaire reserve konden dienen naast het goud. Daarin werd hij gesteund door veel politici, want die zagen hiermee een kans om structureel meer geld uit te geven dan er binnen kwam via belastingen. Tijdens de conferentie van Genua in 1922 wisten Britse experts de wereld ervan te overtuigen dat centrale banken elkaar ook met valutareserves konden betalen, waarmee een einde kwam aan de traditionele goudstandaard die al bestond sinds 1440.

De Franse econoom Jacques Rueff waarschuwde al in 1932 voor de gevaren van het gebruik van valutareserves naast goud. De valutareserves zijn gebaseerd op het onderpand van goud, maar als deze valutareserves zelf ook als onderpand mogen dienen krijg je volgens hem in feite een verdubbeling van de reserves. Het zou een land als de Verenigde Staten in staat stellen om zowel in eigen land als in het buitenland goederen te kopen, wat uiteindelijk onvermijdelijk tot inflatie zou leiden.

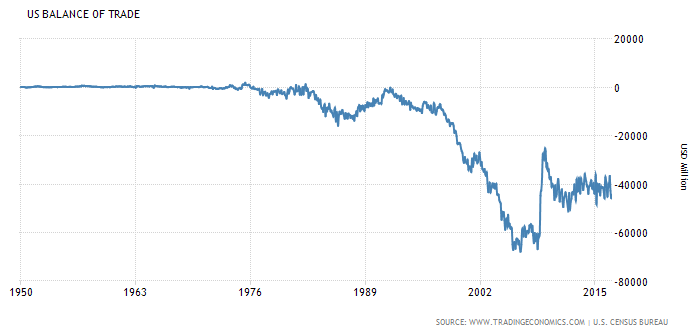

Door deze geldcreatie zouden de prijzen van producten die in eigen land geproduceerd worden sterk stijgen, waardoor binnenlandse productie niet meer concurrerend blijft. Het gevolg daarvan is dat het land dat de reservemunt uitgeeft uiteindelijk verandert van crediteur naar debiteur. Zoals Rueff voorspelde sloeg het handelsoverschot van de Verenigde Staten na verloop van tijd om in een handelstekort.

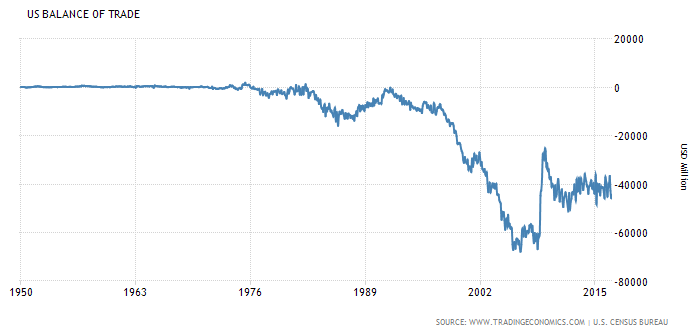

Dat tekort was in de jaren zestig zo groot geworden dat landen begonnen te twijfelen aan de inwisselbaarheid van goud tegen de prijs van $35 per troy ounce. Europese landen wisselden hun dollars in voor goud, totdat Nixon in 1971 het goudloket sloot. Sindsdien wordt de ongedekte dollar gebruikt als internationale reserve. Het anker was definitief losgelaten, waarmee een nieuw tijdperk van zeer hoge inflatie aanbrak. De Verenigde Staten profiteerde optimaal van haar luxepositie, zoals de volgende grafiek laat zien. Sinds 1971 heeft het land vrijwel ieder jaar aanzienlijk boven haar stand geleefd.

Handelsbalans Verenigde Staten werd permanent uit het lood geslagen na 1971 (Bron: Trading Economics)

Triffin dilemma

De Belgisch-Amerikaanse econoom Robert Triffin waarschuwde al voor de consequenties van een monetair systeem waarin één land de wereldreservemunt uitgeeft. Dat land heeft de plicht om de wereld van dollars te voorzien, maar kan dat alleen doen door structureel meer goederen te importeren dan te exporteren. Zou de VS haar handelsbalans weer in evenwicht willen brengen, dan knijpt ze de aanvoer van dollars af die de rest van de wereld juist nodig heeft om te kunnen handelen.

Een permanent handelstekort lijkt gunstig voor de Verenigde Staten, want het betekent dat ze ver boven haar stand kan leven. Maar tegelijkertijd brengt het ook problemen met zich mee, die de laatste jaren steeds zichtbaarder worden. Doordat het voor Amerikanen zo goedkoop is om spullen te importeren worden er steeds minder goederen in de Verenigde Staten zelf geproduceerd. De productie verplaatst zich naar andere landen en daarmee ook de werkgelegenheid. Sinds 1955 zijn de productiekosten in Duitsland verdrievoudigd, terwijl die in de Verenigde Staten zes keer zo hoog zijn geworden. Dit is één van de thema’s waar Trump zijn overwinning aan te danken heeft.

Dollartekort

Wil Trump de handelsbalans herstellen, bijvoorbeeld met hoge importheffingen of belastingvoordelen, dan heeft dat verstrekkende gevolgen voor het dollarsysteem zoals we dat vandaag de dag kennen. Weet Trump met zijn beleid het handelstekort naar nul terug te brengen, dan betekent dat ook dat de stroom van dollars naar de rest van de wereld opdroogt.

Dat heeft grote gevolgen voor de ruim $3 biljoen aan leningen in dollars die verstrekt zijn aan bedrijven in opkomende markten. Hoe moeten zij deze leningen terugbetalen als het aanbod van dollars kleiner wordt?

Multipolaire wereld

Met het ‘America First’ beleid versnelt Trump de transitie van het huidige dollarsysteem naar een nieuwe monetaire wereldorde. Landen als China en Rusland zijn al enige tijd aan het voorsorteren op een nieuw monetair systeem waarin de dollar niet meer centraal staat. Europa is sinds de invoering van de euro in 2002 al minder afhankelijk geworden van de dollar. Sterker nog, de euro wordt steeds belangrijker nu andere landen buiten Europa bereid zijn olie in euro’s af te rekenen of zelfs in euro’s te lenen.

Na de Tweede Wereldoorlog lag de keuze voor de Amerikaanse dollar als wereldreservemunt voor de hand, omdat de Verenigde Staten in economisch opzicht ver boven alle landen uitstak. Europa lag na de oorlog in puin, terwijl de wereld ten oosten van Duitsland in zichzelf keerde onder het communisme. Zuid-Amerika en Afrika waren veel minder ver ontwikkeld en speelden nauwelijks een rol van betekenis voor het internationale monetaire systeem.

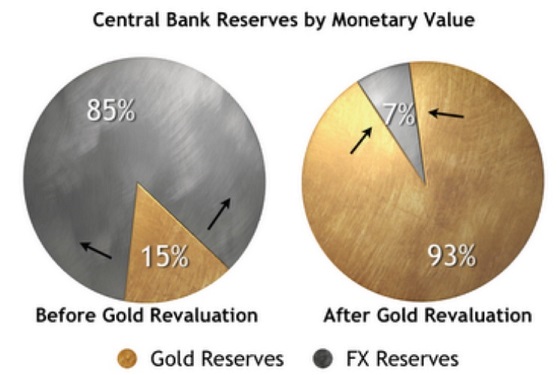

Anno 2017 is de wereld compleet veranderd. Europa is zowel in economisch als monetair opzicht een sterk blok geworden, terwijl landen als China en Rusland zich ontwikkelen tot nieuwe economische grootmachten die steeds meer met elkaar handelen. Met de verschuiving van het economische zwaartepunt richting het Oosten is de Amerikaanse dollar als wereldmunt geen vanzelfsprekende keuze meer. Sterker nog, landen als China en Rusland verkleinen hun dollarreserves en blijven op grote schaal goud kopen.

Kiezen de Verenigde Staten onder leiding van Trump voor een protectionistisch en in zichzelf gekeerd economisch beleid, dan kan dat voor de rest van de wereld de aanzet geven om dollarreserves terug te sturen naar de Verenigde Staten en voortaan in eigen valuta zoals de euro, yuan en de roebel te handelen. En in plaats van ongelimiteerd reserves in dollars aan te houden zullen landen na meer dan honderd jaar weer terugkeren naar de ultieme waardereserve: goud!

Dit artikel wordt u aangeboden door Goudstandaard, uw adres voor de aankoop en verzekerde opslag van edelmetalen. Wilt u goud kopen? Neem dan contact op door te mailen naar [email protected] of door te bellen naar +31(0)88-4688488.