Vorige week woensdag verraste Bernanke de financiële markten door toch niet te beginnen met tapering, het afbouwen van het stimuleringsprogramma van $85 miljard per maand. Toch waren wij niet verrast, want achter de schermen is er een trend begonnen waar de Federal Reserve geen controle over heeft. Het buitenland, dat voorheen haar overschot aan dollars inwisselde voor staatsobligaties van de Amerikaanse overheid, begint een stilzwijgend protest. Dat ziet er als volgt uit.

Buitenlandse positie in Amerikaans schuldpapier

Let goed op de ontwikkeling van de afgelopen maanden, helemaal rechts op de grafiek. Daar zien we dat het bedrag aan staatsobligaties in handen van het buitenland voor het eerst sinds jaren weer daalt. Dat is opmerkelijk, want het aanbod van staatsobligaties groeit uiteraard mee met de Amerikaanse staatsschuld. Koopt het buitenland het schuldpapier niet, dan zal een andere koper zich aan moeten dienen om het verschil goed te maken…

Staatsschuld VS groeit exponentieel

De Amerikaanse staatsschuld loopt steeds sneller op. Halverwege oktober naderen we alweer het schuldenplafond, de zesde in het presidentschap van Barack Obama! We hoeven alleen maar naar de exponentiële groei van de Amerikaanse staatsschuld te kijken om tot de conclusie te komen dat dit op den duur verkeerd zal aflopen. Al die schulden (de miljarden dollars aan Amerikaanse Treasuries) kan de VS niet aflossen, tenzij het land haar productiviteit enorm weet op te krikken. Gezien de hoogte van de private schuldenlast is dat bijna niet voor te stellen.

Staatsschuld VS (Bron: St. Louis FED)

De omvang van de Amerikaanse staatsschuld wordt pas een probleem als het toevoegen van nog meer schulden geen economische groei meer oplevert. In dat geval stijgt de rentelast niet alleen in absolute, maar ook in relatieve zin. Met andere woorden, de regering zal steeds meer belastinginkomsten kwijt zijn aan de financiering van schulden die ze in het verleden gemaakt heeft. Eenmaal gevangen in die vicieuze cirkel is het moeilijk om er nog weer uit te komen. Daarvoor hoeven we alleen maar naar Japan te kijken. Onderstaande grafiek laat zien dat we dicht bij het omslagpunt zijn gekomen waarop meer schulden de economie niet meer vooruit helpt.

Schulden versus economische groei (Bron: Incrementum)

Bretton Woods

Hoe kon dit allemaal zo uit de hand lopen? Waar ging het mis? Daarvoor moeten we terug naar het einde van de Tweede Wereldoorlog, toen in Bretton Woods het fundament werd gelegd voor een nieuw internationaal geldsysteem. De Verenigde Staten hadden toen een comfortabele positie, omdat de grootschalige verwoesting van WO II hen bespaard was gebleven. Natuurlijk heeft de VS verliezen geleden in de oorlog, maar die waren niet te vergelijken met de schaal van verwoesting in diverse Europese landen. Ook beschikte de VS over een omvangrijke goudvoorraad, die ze voor een deel te danken had aan de verkoop van goederen aan Europese landen gedurende de oorlog. Daarvoor werd met goud betaald.

In Bretton Woods werd besloten dat de Amerikaanse dollar de wereldreservemunt zou worden. Niet langer was goud het enige middel om internationale handel in af te rekenen. Voortaan konden ook dollars deze functie vervullen. Centrale banken hielden vanaf dat moment naast goud ook structureel dollarreserves aan, in de vorm van staatsobligaties. Exportlanden ontvingen dollars voor hun goederen, leenden deze weer uit aan de VS in ruil voor staatsobligaties en gebruikten die schuldpapieren als onderpand voor de kredietexpansie in eigen land.

Recycling van dollars

Het stabiele monetaire anker in de vorm van goud werd losgelaten. In het Bretton Woods systeem werden Amerikaanse schuldverplichtingen reserves die de potentie hadden om vrijwel onbeperkt in aantal te groeien. Dezelfde dollars die de exportlanden ontvingen uit de handel met de Verenigde Staten werden weer uitgeleend aan de Amerikaanse overheid. De staatsobligaties waren immers veilig onderpand. Het leverde ook nog eens rente op!

Ondertussen werd er steeds meer krediet gecreëerd. Toen de Vietnam oorlog uitbrak liepen de Amerikaanse overheidsuitgaven drastisch op, omdat er tegelijkertijd veel geld werd uitgegeven aan oorlogvoering en aan de uitbreiding van de verzorgingsstaat. De schulden waren zo groot geworden dat goud tegen de oude koers van $35 per troy ounce extreem ondergewaardeerd raakte ten opzichte van de Amerikaanse valuta.

Charles de Gaulle

De Franse president Charles de Gaulle waarschuwde in 1965 al voor de gevolgen van dit systeem, waarin Amerikaanse dollarreserves op gelijke voet werden geplaatst met goud. Het Bretton Woods systeem gaf het startschot voor een onbeperkte inflatie, waarbij exportlanden hun dollars steeds weer terug stuurden naar de Verenigde Staten in ruil voor staatsobligaties. Alleen de Verenigde Staten hadden in dit systeem het privilege om een tekort op de handelsbalans af te dekken met papieren claims. Een privilege dat Amerika een groot voordeel gaf op de rest van de wereld.

Charles de Gaulle over het privilege van de dollar

Dit systeem liep in de jaren zestig spaak, toen verschillende Europese landen naar de VS gingen om hun dollars in te wisselen voor goud. President Nixon verbrak daarop de koppeling van de dollar aan goud, om te voorkomen dat de resterende 8.133 ton uit de kluis zou verdwijnen. Bij het gebrek aan een alternatief voor de Amerikaanse dollar accepteerde de wereld het besluit van Nixon. Veel goud dat in de oorlog naar Amerika vloeide kwam aan het eind van het Bretton Woods systeem weer terug in handen van de exporterende Europese landen.

Goudvoorraad centrale banken (Bron: Dollardaze.org)

Onbalans

De rest van de wereld beseft dat geen enkele fiat valuta het eeuwige leven heeft en dat ook de Amerikaanse dollar daar geen uitzondering op vormt. Waarom zouden exportlanden nog langer in het schuldpapier blijven sparen en daarmee de vruchten van hun productiviteit aan de Verenigde Staten overdragen…

Amerikanen kunnen waardevolle goederen importeren, zonder daar dezelfde waarde aan export tegenover te stellen. De VS buit deze situatie uit, want haar chronische tekort op de handelsbalans wordt in feite mogelijk gemaakt door het exportoverschot van de rest van de wereld. Zo lang de rest van de wereld een tandje harder blijft werken kan Amerika met haar dollar een hogere levensstandaard genieten. Dat ziet er ongeveer als volgt uit: een handelsbalans die vanaf 1971 permanent uit het lood werd geslagen…

Amerikaanse handelsbalans uit het lood geslagen (Bron: Incrementum)

Amerika heeft haar krediet verspeeld

Door de financiële crisis van 2008 werd duidelijk dat er zand in de motor van het schuldensysteem was gekomen. Door de dalende huizenprijzen en het oplopende aantal wanbetalingen ging het vertrouwen in veel schuldpapieren verloren. De Federal Reserve greep in en begon met monetaire stimulering om acute schulddeflatie te voorkomen. Ze kocht staatsobligaties en hypotheekleningen op met ‘nieuw geld’, geld waar geen enkele productiviteit meer tegenover stond. Dat was voor de exporterende landen het signaal dat Amerika bereid was alle middelen in te zetten om de schuldenpiramide overeind te houden.

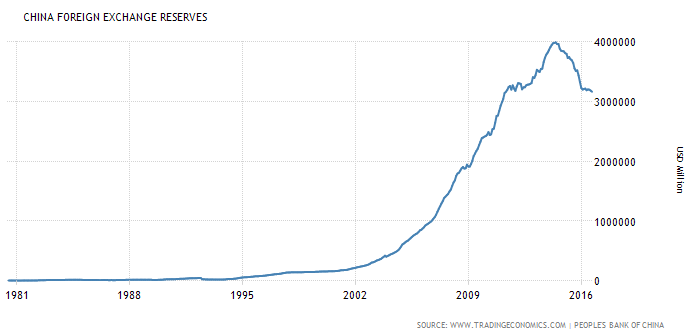

Sindsdien heeft de Federal Reserve alleen maar meer schuldpapier gekocht en heeft het China zelfs al ingehaald als grootste bezitter van Amerikaanse staatsobligaties. Eind augustus schreven we op Marketupdate dat de centrale bank van Amerika al $2 biljoen op haar balans heeft staan. De dollarreserves waar Chinezen jarenlang hard voor moesten werken zijn in een mum van tijd door de Federal Reserve uit het niets gecreëerd.

Balanstotaal Federal Reserve groeit (Bron: Casey Research)

Centrale banken kopen goud

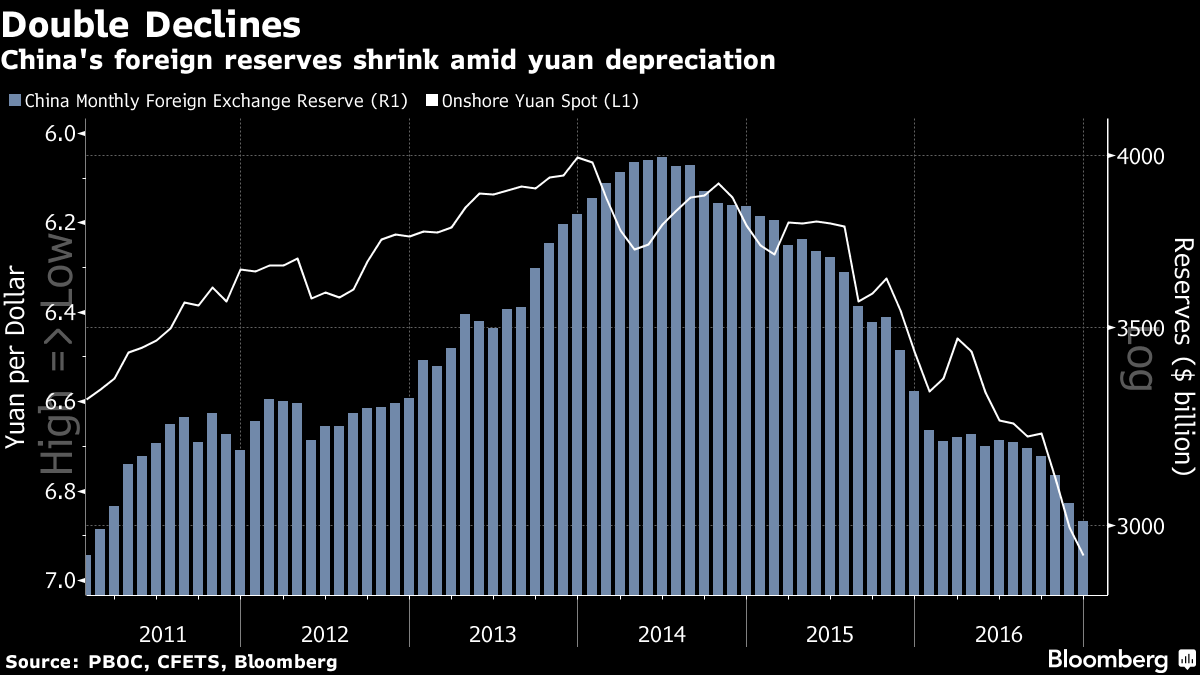

Steeds meer landen zeggen daarom stilzwijgend het vertrouwen in de Amerikaanse dollarreserves op, door aankopen van Treasuries te verminderen en door dollarreserves wereldwijd om te zetten in ‘hard assets’. Exportlanden als China, Rusland en diverse oliestaten kopen bijvoorbeeld veel vastgoed op goede locaties. Ook wordt er met name door China veel geïnvesteerd in de ontwikkeling van landbouw, mijnbouw en infrastructuur in andere landen. Landen sluiten onderling ook steeds meer handelsovereenkomsten die het gebruik van Amerikaanse dollars overbodig maken.

Het is rond diezelfde tijd dat centrale banken van opkomende markten hun goudvoorraden begonnen uit te breiden. China, Rusland, India, Turkije, Zuid-Korea, Brazilië en tal van andere landen voegden meer goud aan hun reserves toe. Venezuela haalde haar goudreserve zelfs terug uit Londen, om maar aan te geven hoe diep het vertrouwen gezonken was. Ook Duitsland liet weten dat het menens is, door een deel van haar goudvoorraad terug te halen uit de Verenigde Staten.

Centrale banken kopen geen goud om te profiteren van een ‘bull market’, zoals sommige beleggers misschien denken. Ze breiden hun goudvoorraad uit om de klap op te vangen van een dollarcrisis. Verliest de Amerikaanse dollar om wat voor reden dan ook een groot gedeelte van haar waarde, dan hebben centrale banken een alternatief achter de hand om op terug te vallen.

Centrale banken kopen weer goud (Bron: Bloomberg)

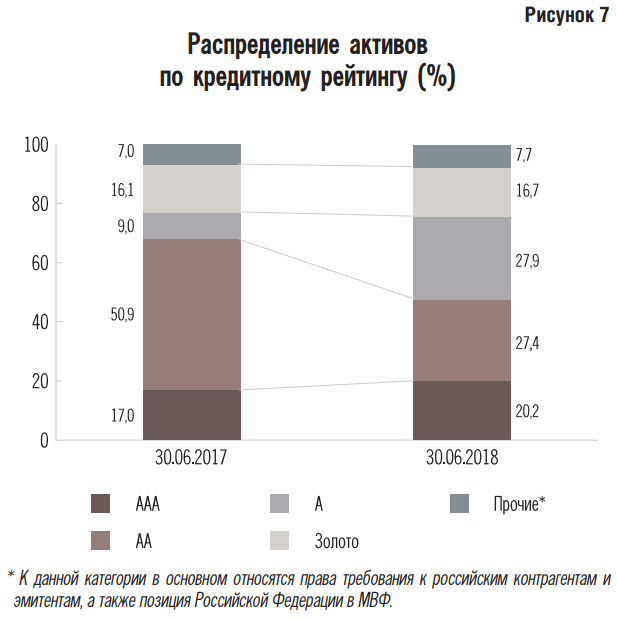

Transitie van valutareserves naar goud

Om deze transitie van valutareserves naar goud geleidelijk te laten verlopen waarderen steeds meer centrale banken hun goudvoorraad naar de marktprijs. In plaats van de goudprijs vast te zetten tegen een bepaalde koers wordt deze periodiek opnieuw gewaardeerd naar de marktprijs. De gedachte hierachter is dat een daling van de waarde van valutareserves (door devaluatie of hyperinflatie) opgevangen kan worden met een waardestijging van goud. Door een bepaald percentage van de totale reserves in fysiek goud aan te houden kan de omslag worden gemaakt van het oude systeem op basis van schuld (dollarreserves) naar een nieuw systeem op basis van vermogen (goud).

De hoeveelheid valutareserves en goud op de balans van centrale banken blijft tijdens deze transitie gelijk, maar wat veranderd is de waarde van het goud in verhouding tot de valutareserves. Dat ziet er ongeveer als volgt uit.

De transitie van goud- en valutareserves

Euro

Met de komst van de euro kreeg het mark-to-market model voor goud (goud herwaarderen in plaats van koppelen) een solide basis. Europese landen die deelnemen aan het Eurosysteem beschikken over aanzienlijke goudreserves, die ieder kwartaal opnieuw gewaardeerd worden naar de actuele marktprijs. Daarmee erkent het Eurosysteem in feite dat hun munt door de jaren heen minder waard is geworden. Het is voor iedereen zichtbaar dat de euro aan waarde verliest tegenover goud, terwijl de Federal Reserve ons wil laten geloven dat goud nog steeds een waarde heeft van $42 per troy ounce.

De introductie van het mark-to-market model is zo simpel dat steeds meer andere landen het systeem van de ECB hebben overgenomen. Rusland haakte ook aan en begon in 2005 weer goud te kopen. Inmiddels heeft hun centrale bank ongeveer 10% van de reserves in fysiek goud. De erkenning van goud als monetaire reserve die vrij kan bewegen ten opzichte van het geld is een belangrijke drijfveer geweest voor de goudmarkt. Het is niet heel toevallig dat de goudprijs sinds 2002 stijgt, want dat is het jaar waarop de euro geïntroduceerd werd. En het is de euro die een bedreiging begint te vormen voor de Amerikaanse dollar. Tegelijkertijd omarmt de euro goud als waardereserve, terwijl de VS die rol zoekt in dollars (of desnoods de SDR’s van het IMF).

Valuta- en goudreserves Eurosysteem

Is de rol van de dollar uitgespeeld?

De dollar heeft jarenlang genoten van haar privilege als wereldreservemunt, maar de wereld is anno 2013 niet meer dezelfde als die van 1944. De wereld is geglobaliseerd en andere economieën hebben zich razendsnel ontwikkeld. De BRICS-landen zetten grote stappen en laten zien dat de ze Amerikaanse dollar niet meer nodig hebben om handel te drijven. De Chinezen kopen goud en gebruiken hun dollarreserves – voor zover dat mogelijk is – om te investeren in de infrastructuur, olieproductie en mijnbouw in andere landen. Ze hebben zoveel dollars dat ze daar niet al te zuinig mee hoeven om te springen. Eind vorig jaar zei Medvedev nog dat hij de euro verwelkomt als nieuwe wereldreservemunt.

Het tijdperk dat Amerika kon bepalen wat er in de wereld gebeurd lijkt nu definitief voorbij. We zitten al in ‘overtime’ (geldpersfinanciering) en eigenlijk is het wachten op de grote reset van dit schuldensysteem, waarvan de dollar de grote aanjager is geweest.

Een kortere versie van dit artikel verscheen vorige week in de Marketupdate Weekendeditie. Wilt u dit soort artikelen zonder vertraging lezen? Schrijf u dan nu gratis in voor onze wekelijkse nieuwsbrief!

[mc4wp-form]