Volgens analist Wei Yao van het Franse SocGen is de trend van de afgelopen vijf kwartalen niet uniek, maar wel zorgelijk. Het percentage wanbetalingen en betalingsachterstanden op kredieten van bedrijven en lokale overheden kan volgens hem niet meer genegeerd worden. De stijging van de financieringskosten op het macro-economische niveau is volgens de analist veel groter geweest dan de onderliggende economische groei kan dragen. Zero Hedge vergelijkt het met een groeiende sneeuwbal van niet-rendabele schulden en spreekt zelfs van een dreigend ‘Minsky moment’.

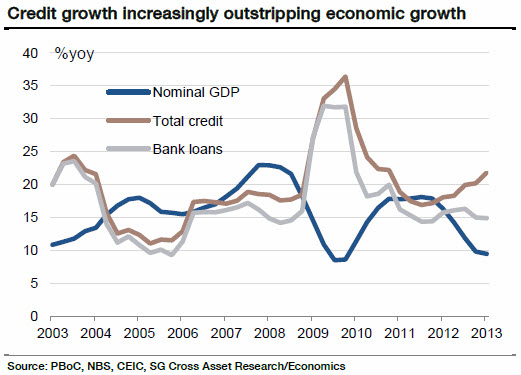

Kredietgroei groter dan de economische groei (Afbeelding via Zero Hedge)

‘Minsky moment’

Econoom Minsky introduceerde deze term om het plotselinge moment aan te duiden waarop de papieren waarde van bezittingen in elkaar klapt. Het is een onderdeel van de kredietcyclus of de bedrijfscyclus. Het is het moment waarop de cashflows van bezittingen niet meer voldoende zijn om de financieringskosten van deze bezittingen te dragen. Het is het punt waarop de economie volledig verzadigd is met schulden en daardoor niet meer kan groeien. In het Minksy moment worden bezittingen massaal van de hand gedaan en vlucht men in cash. Bezittingen worden daardoor opeens veel minder waard.

In het eerste kwartaal van 2013 was er een jaar-op-jaar kredietgroei van 20%, terwijl de economie in dezelfde periode slechts met 10% groeide. Zoals onderstaande grafiek laat zien is het gat sinds begin 2012 weer toegenomen, maar is de situatie vandaag de dag nog lang niet zo dreigend als in 2009 en 2010. Desondanks moeten we ons ook nu zorgen maken, zo schrijft de analist van SocGen.

Schuldengroei > economische groei

Sinds 2009 was de kredietgroei in China vrijwel continu groter dan de nominale economische groei, met uitzondering van slechts één kwartaal (Q4 2011). In de jaren daarvoor groeide het GDP in meer dan de helft van de gevallen sneller dan de hoeveelheid kredieten. In 2009 groeide de hoeveelheid kredieten razendsnel door stimulerend beleid van de regering. Na het uitbreken van de financiele crisis werd ook in China pogingen ondeomen om een deflatoire depressie te voorkomen. Door goedkope kredieten te verstrekken kreeg de economie weer een nieuwe impuls. De rekening voor al die extra leningen werden naar de toekomst geschoven.

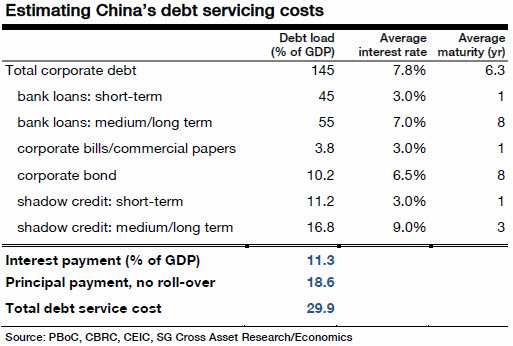

De schuldenexpansie vereist een productieve aanwending van krediet en een sterke private sector. Onderstaande tabel laat zien hoe de bedrijfskredieten zijn opgebouwd in China en wat de gemiddelde rentes en looptijden van deze kredieten zijn. Eind vorig jaar hadden de bedrijfskredieten een omvang van 145 tot 150 procent van het GDP. Als de verschillende soorten kredieten naar verhouding worden meegewogen blijkt dat de totale financieringskosten (aflossing + rente) in 2012 29,9% van het GDP waren.

Totale financieringskosten met aflossing is al bijna 30% van het GDP (Afbeelding via Zero Hedge)

De analist van SocGen verwijst naar een studie van de BIS, waaruit blijkt dat er in het verleden meer vergelijkbare gevallen zijn geweest met een slechte afloop. Voorbeelden zijn Finland (begin jaren ’90), Korea (1997), het Verenigd Koninkrijk en de VS (2009). De toenemende schulden drukken steeds meer op de economische groei. Ook China begint daar meer last van te krijgen. Dat zien we al aan de teruglopende groeipercentages van de Chinese economie van de laatste tijd.